Centrum świata przenosi się na Wschód. Taką tezę można usłyszeć od dawna. Czy jednak nasze inwestycje powinny to uwzględniać? Jak inwestować w Azję? Obecnie mam dwa dobre powody, aby pochylić się nad tym wątkiem. Pierwszym są dane pokazujące efekty zniesienia restrykcji w Chinach. Drugim jest publikacja nagrania debaty, którą miałem przyjemność poprowadzić. Zapraszam.

Z tej analizy dowiesz się:

– co dane mówią o otwarciu chińskiej gospodarki?

– czy rośnie ryzyko geopolityczne inwestowania w Chiny?

– które azjatyckie gospodarki mają rosnąć najszybciej?

– jak zainwestować w Azję z ominięciem Chin?

Chiny – sukces otwarcia?

Chiny i COVID to wątek bez dna pełen kontrowersji. Chciałbym ich tu możliwie uniknąć, skupiając się przede wszystkim na tym, czy chińska gospodarka rzeczywiście łapie wiatr w żagle po gwałtownym luzowaniu restrykcji pod koniec minionego roku. Jeśli bowiem tak jest, będzie to korzystne nie tylko dla lokalnej gospodarki, ale także dla całego regionu.

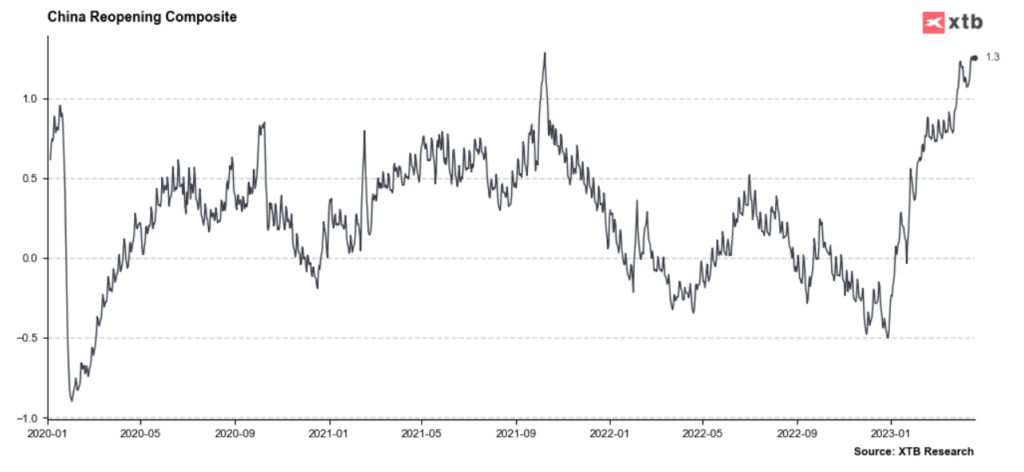

Na podstawie danych o wysokiej częstotliwości (publikowanych w zasadzie codziennie) zainspirowaliśmy się danymi z Macrobond i przerobiliśmy nieco ich „indeks otwarcia”, który pokazuje aktywność gospodarczą mierzoną ruchem ulicznym, ruchem w metrze (w kluczowych miastach), wpływami z kas do kin, międzynarodowym ruchem lotniczym, ruchem w portach i wskaźnikiem YiCai. Tak stworzony „super wskaźnik” ma za zadanie obiektywnie pokazywać, czy chińska gospodarka zaczyna „tętnić życiem”.

Otwarcie chińskiej gospodarki wydaje się postępować w szybkim tempie. Źródło: opracowanie własne na podstawie danych z Macrobond

Na pierwszy rzut oka dane wyglądają bardzo dobrze – otwarcie zdaje się przynosić wręcz atomowe efekty. Jest jednak jedno drobne „ale” – dane o ruchu lotniczym nie są dostępne za pełen okres przedstawiony na wykresie, a właśnie w tej kategorii notujemy potężny wzrost (związany m.in. z wznowieniem wydawania wiz).

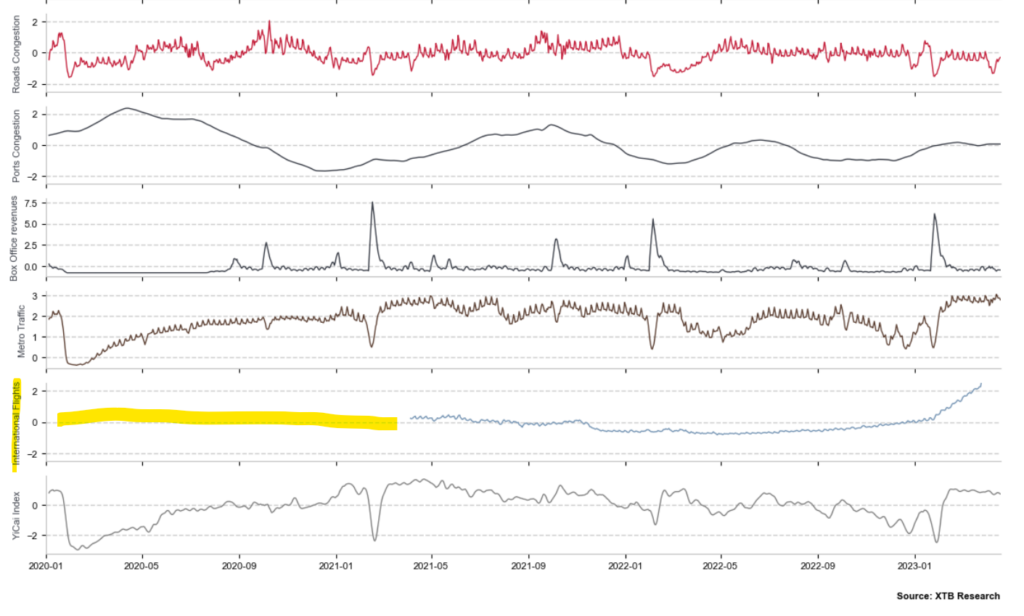

Niestety dane o ruchu lotniczym są dostępne od dość niedawna. Źródło: opracowanie własne na podstawie danych z Macrobond

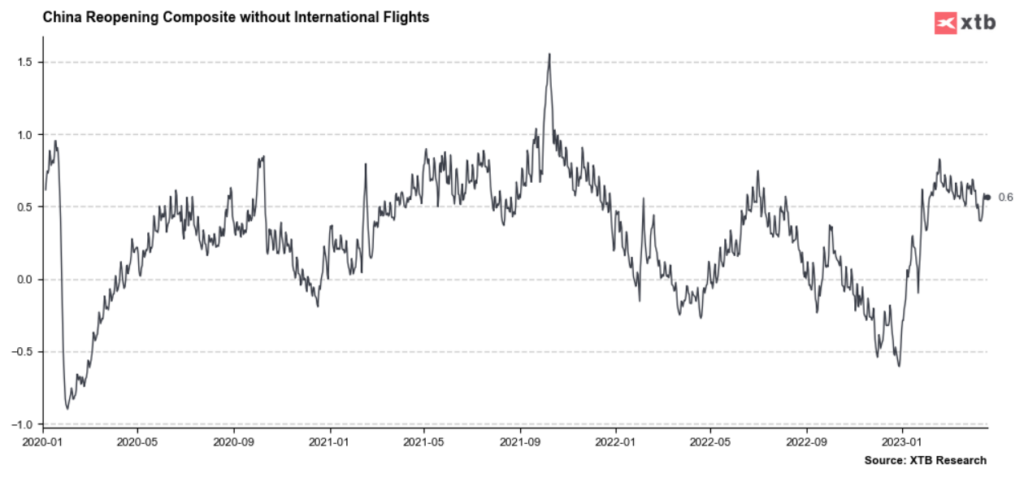

Czy te dane zatem powinny być uwzględniane czy nie? Decyzja nie jest moim zdaniem jednoznaczna i warto po prostu patrzeć na to, jak aktywność wygląda bez tej serii. A tu nadal jest nieźle choć nie już tak piorunująco dobrze, a do tego w ostatnim czasie wkradła się pewna stagnacja.

Jeśli usuniemy dane o lotach, obraz chińskiego otwarcia nie przedstawia się już tak dobrze, ale nadal jest solidnie. Źródło: opracowanie własne na podstawie danych z Macrobond

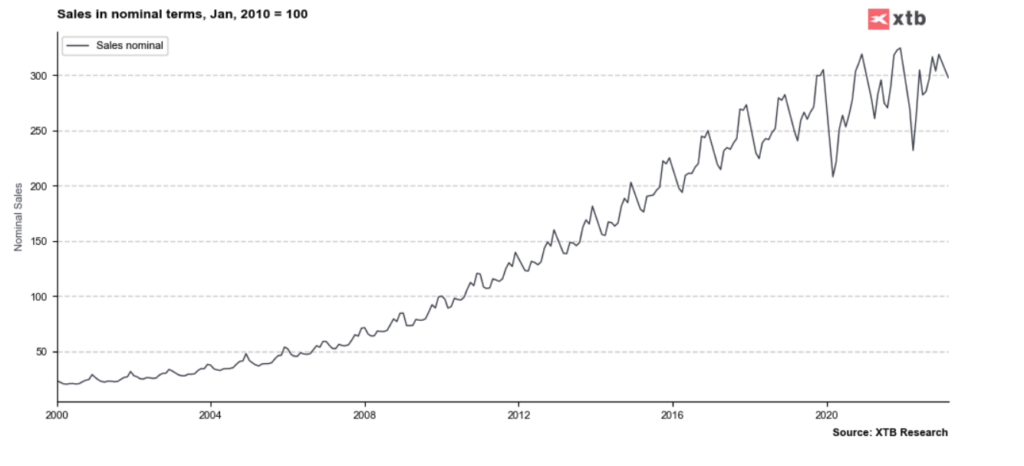

Dane makroekonomiczne także pokazują poprawę, choć podobnie jest to poprawa nierówna. Bardzo silny wzrost indeksów PMI dla usług koresponduje z rosnącymi wolumenami sprzedaży detalicznej. Oczywiście pozostaje pytanie, na ile jest to efekt zachłyśnięcia się konsumenta odzyskaną swobodą, a na ile trwały fenomen. W „noworocznym” wpisie wskazywałem (TUTAJ), że chiński konsument ma spore nadwyżkowe oszczędności do wydania, a pamiętamy czym to się skończyło w świecie zachodnim w 2021 roku. Oczywiście chiński konsument jest inny, ale sytuacja wygląda w tym zakresie dość obiecująco. Większy znak zapytania dotyczy przemysłu – tu poprawa na razie jest bardzo skromna. Oczywiście rosnąca krajowa konsumpcja powinna także wesprzeć przemysł, ten jednak odczuwać będzie globalne tendencje, gdzie na razie mamy spowolnienie, a zacieśnienie pieniężne w krajach rozwiniętych powinno zmniejszyć popyt na chiński eksport.

Sprzedaż detaliczna zaczęła mocno rosnąć w ujęciu rocznym, ale patrząc w dłuższym horyzoncie, nie jest to jeszcze zmiana jakościowa. Źródło: opracowanie własne na podstawie danych z Macrobond

Oczywiście to, że chińskie otwarcie okazuje się względnie udane (pamiętajmy, że było sporo straszenia przepełnionymi szpitalami i na nowo wprowadzanymi restrykcjami) nie oznacza, że chiński rynek akcji czekają wzrosty tu i teraz. To co można powiedzieć, to że azjatyckie rynki są relatywnie nisko wycenione względem rynków zachodnich a chińskie otwarcie poprawia regionalne perspektywy w średnim okresie. W dłuższym okresie panuje dość duża zgodność co do tego, że na Azję warto stawiać. To dobre argumenty aby pochylić się nad tym tematem głębiej.

Czy inwestowanie w Azję ma sens?

Chiny są dziś inwestowalnym rynkiem – oczywiście nie w takim zakresie jak USA czy inne rynki rozwinięte, ale inwestorzy mają wiele możliwości uzyskania ekspozycji na tamtejszą gospodarkę, czy to poprzez akcje, ADRy, czy liczne ETFy. Mało tego, czasem inwestujemy w Chiny trochę nieświadomie. Nie jest łatwo znaleźć ETF na rynki wschodzące lub Azję, który nie będzie mieć istotnego udziału walorów z Państwa Środka (piszę o tym szczegółowo w ostatniej części). Wydawałoby się, że ma to sens – rozwój Chin ma gigantyczne znaczenie dla całej Azji.

Jednak w ostatnim czasie można mieć rosnące obawy o to, czy nasze pieniądze są tam bezpieczne. Uważam, że w perspektywie roku czy dwóch raczej tak, ale jeśli planujemy długoterminową alokację do naszego portfela? Czy przykład Rosji nie powinien dawać nam do myślenia? A trzeba pamiętać, że bardziej lub mniej świadomie możemy i tak mieć sporą ekspozycję na Chiny, jeśli inwestujemy w ETFy na rynki wschodzące lub też na Azję.

Przesłanie profesora Góralczyka jest jasne: Azja tak, Chiny nie. Jak inwestować w Azję bez Chin? O tym w dalszej części tekstu.

Jeśli inwestować w Azję omijając Chiny, na co postawić? Wątek ten rozwinę w kolejnej części.

Indie, Indonezja, Filipiny – PKB przyszłości?

Nic tak nie mobilizuje jak rywalizacja. Rywalizacja z USA będzie motorem napędowym dla Chin, choć jednocześnie będzie oznaczać tarcia i podniesione ryzyko geopolityczne w regionie. Pomijając tę kwestię, Chiny niekoniecznie są też krajem z największym potencjałem wzrostu, z kilku powodów.

Po pierwsze, Chiny mają bardzo słabą demografię. Już przestały być najludniejszym krajem świata, a w kolejnych latach populacja osób pracujących będzie się kurczyć.

Po drugie, Chiny mają problem z przeinwestowanym sektorem nieruchomości. Ten temat „wisi” od lat i powiedziałbym, że sprawa niemal upadłego dewelopera Evergrande pokazała, że Pekin nie pozwoli na niekontrolowaną spiralę niewypłacalności. To jednak nie oznacza, że problemu nie ma. Inwestycje w sektorze nieruchomości napędzały PKB przez dwie dekady, teraz ta część gospodarki może okazać się kulą u nogi, nawet w scenariuszu bez kryzysu.

Wreszcie Chiny mogą doświadczyć pewnego rodzaju zamykania się gospodarki. Wyzwania geopolityczne dostrzegają nie tylko inwestorzy, ale także politycy i biznes. To może ograniczyć możliwości chińskich firm, a jednocześnie stać się szansą dla innych azjatyckich krajów.

Pytanie brzmi – których?

Aby wskazać faworytów posłużę się trzema niezależnymi (od siebie) prognozami – HSBC dla roku 2030, Goldman Sachs dla roku 2040 (opracowanie zawiera prognozy dla lat od 2030 aż to 2075) oraz PwC dla roku 2050. Wszystkie te opracowania są bardzo zgodne. Choć nie w każdym jest dokładnie ten sam wykaz krajów (szczególnie mniejszych), wnioski są oczywiste – biedniejsze kraje o dobrej demografii będą zyskiwać na znaczeniu, tłuste koty będą tracić. Według tych opracowań najbardziej ponury obraz przedstawia się przed Japonią, ale słabo wyglądają też europejskie kraje rozwinięte. Tak naprawdę na znaczeniu tracić mają wszystkie kraje rozwinięte, a zyskiwać rozwijające. Owszem, Chiny zgodnie widziane są jako największa gospodarka, ale ich wzrost w ujęciu relatywnym ma być umiarkowany. Hity to mają być Indie, Indonezja, a nieco dalej Filipiny.

Indie i Indonezja mają być największymi wygranymi gospodarczo w kolejnych dekadach – przynajmniej według dość zgodnych prognoz HSBC, Goldman Sachs oraz PwC. Źródło: opracowanie własne

Czy to oznacza, że właśnie w aktywa tych krajów należy inwestować? Mam tu pewne zastrzeżenia. Po pierwsze, wszystkie trzy badania opierają się na podobnych modelach długoterminowego wzrostu. Premiują one przyrost siły roboczej oraz zakładają wyższy zwrot na kapitale w biedniejszych krajach (na zasadzie konwergencji). Nie uważam tego za do końca właściwe. Ostatecznie jest jakiś powód, że biedni są biedni. Nawet jeśli dzięki demografii Indie i Indonezja będą rosnąć w siłę, niekoniecznie skorzystają z tego wyłącznie lokalne firmy. Konkurencyjne firmy z Korei czy Tajlandii także mogą ugryźć kawałek tego tortu. Jest to wybór subiektywny, ale osobiście uważam, że azjatycka mieszanka powinna zawierać ekspozycję na gigantów jak Indie i Indonezja, mniejsze kraje z dużym potencjałem jak Tajlandia czy Malezja i z pewnością także „młodszą Japonię”, czyli Koreę.

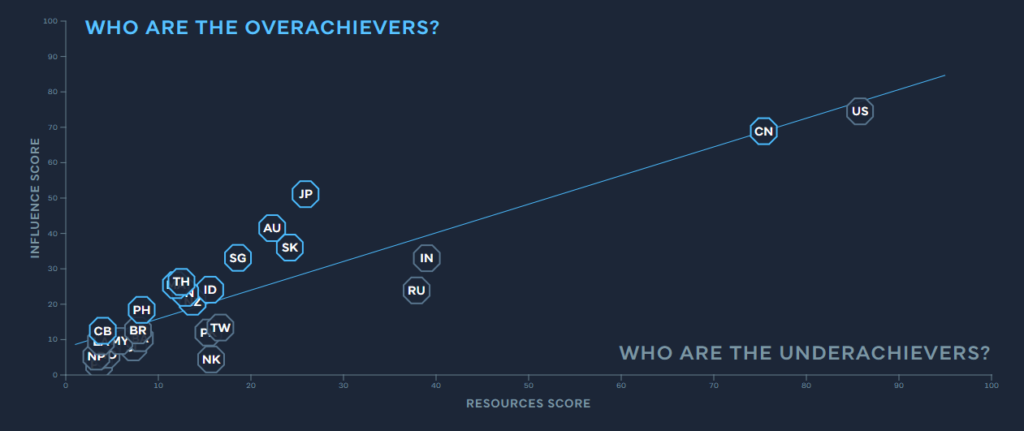

Wykres ten pokazuje, że możliwości to jedno, a ich wykorzystanie to drugie. Prymusem tu jest Japonia, następnie Australia, Korea i Singapur. Po drugiej stronie m.in. Indie i Filipiny. Źródło: Lowy Institute

Jak zainwestować w Azję?

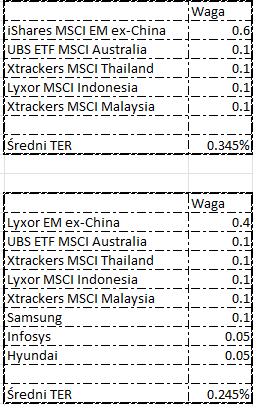

W tej części postaram się pokazać, jak można skonstruować azjatycki portfel, który nie będzie zawierać Chin. Okazuje się, że nie jest to takie proste. Oczywiście chcemy bazować przede wszystkim na ETFach, ale jednocześnie chcemy unikać nadmiernych opłat (TER do 0,5%). Patrząc na fundusze starałem się także wybierać takie, które dostępne są u polskich brokerów.

Z tanich funduszy bardzo dużą ekspozycję na Azję zawierają już ETFy oparte o MSCI Emerging Markets, ale zawierają albo to, czego nie chcemy (Chiny), albo to czego niekoniecznie chcemy (Tajwan). Fundusze oparte o MSCI EM Asia to jeszcze więcej Chin i Tajwanu. Jest trochę funduszy, które wyłączają Japonię, ale znacznie ciężej znaleźć takie wyłączające Chiny.

Fundusze, które warto rozważyć to:

- Lyxor EM ex-China (rynki rozwinięte bez Chin, TER 0,15%, replikacja syntetyczna)

- iShares MSCI EM ex-China (TER 0,25%, replikacja fizyczna)

- iShares MSCI Australia (TER 0,5%, replikacja syntetyczna)

- UBS ETF MSCI Australia (TER 0,4%, replikacja fizyczna)

- Xtrackers MSCI Thailand (TER 0,5%, replikacja fizyczna)

- Lyxor MSCI Indonesia (TER 0,45%, replikacja fizyczna)

- Xtrackers MSCI Malaysia (TER 0,5%, replikacja fizyczna)

Pierwsze dwa ETFy bazują na tym samym indeksie, ale różnią się opłatą (na korzyść Lyxora) oraz formą replikacji. iShares oferuje replikację fizyczną, którą preferuję, gdyż syntetyczna pociąga za sobą ryzyko kredytowe, nawet jeśli wydaje się ono niewielkie. Co więcej za replikacją syntetyczną w przypadku bazującego w Luxemburgu Lyxora idą wyższe podatki, gdyż fundusz tak naprawdę w portfelu posiada amerykańskie akcje (i jedynie wymienia dochody poprzez swap). Oznacza to, że iShares finalnie jest tańszy, a do tego oferuje fizyczną replikację. Natomiast pozostaje kwestia dostępności u brokerów.

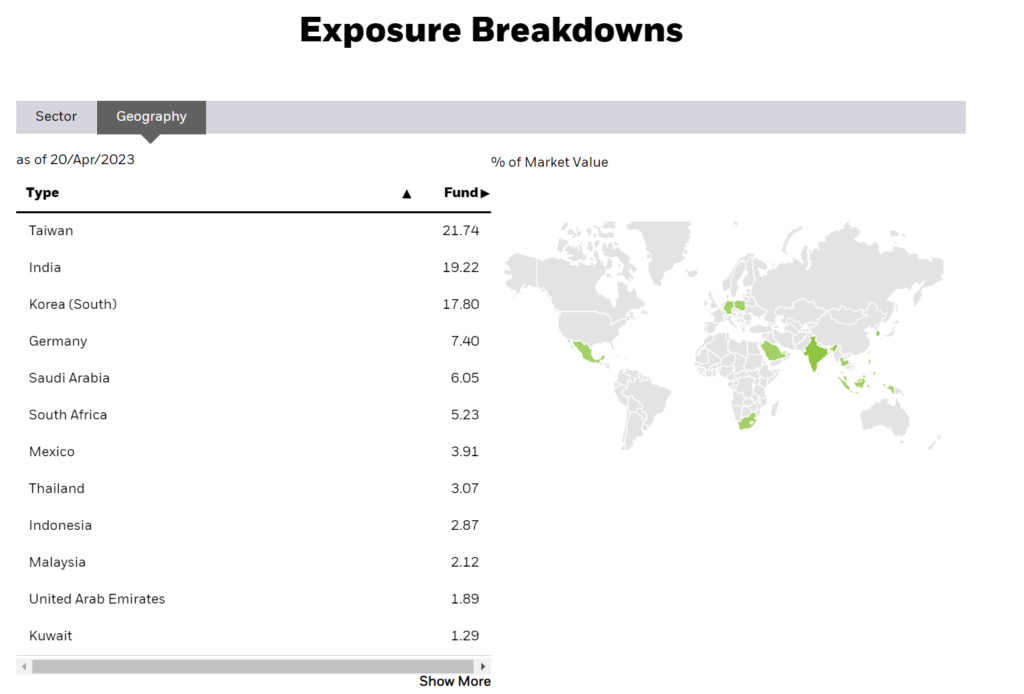

Oczywiście ETFy bazujące na tym indeksie posiadają ekspozycję na wiele rynków. Dominuje Azja, ale znajdziemy tam też trochę LatAmu, krajów arabskich oraz RPA. Z drugiej strony krajem o najwyższej koncentracji jest Tajwan, co można uznać za mało atrakcyjne pod kątem ryzyka geopolitycznego.

MSCI EM ex-China skoncentrowany jest na 3 rynkach – Tajwanie, Korei i Indiach. Źródło: iShares

Moim zdaniem wyżej wymienione fundusze mogą być bazą do „obudowania” funduszami na poszczególne kraje. Dzięki temu, zachowujemy nadal dość niski koszt, mamy szeroką dywersyfikację (na której w tym przypadku powinno nam zależeć), a jednocześnie wysoki udział na interesujących nas rynkach.

Przykładowe portfele azjatyckie. Pierwszy z nich oparty wyłącznie o ETFy, drugi pokazuje możliwość dodania najważniejszych akcji. W pierwszym mamy największy udział Tajwanu (13%), a następnie Tajlandię (11,8%), Indonezję (11,7%), Indie (11,5%), Malezję (11,3%), Koreę (10,7%) i Australię (10%). W drugim największy jest udział Korei (22,1%), następnie Indii (12,7%), Tajlandii (11,2%), Indonezji (11,1%), Malezji (10,8%), Australii (10%), zaś Tajwan (8,7%) jest na końcu. Źródło: opracowanie własne.

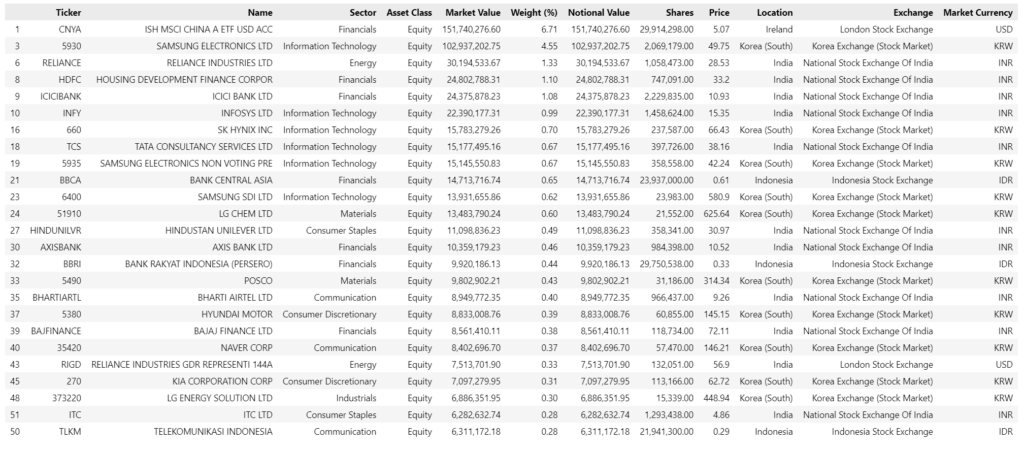

Inwestorzy z grubszymi portfelami mogą rozważyć zastąpienie części ETFów akcjami. Ma to oczywistą zaletę w postaci niepłacenia kosztów zarządzania (TER). Do tego wybierzemy tylko takie kraje jakie chcemy, a zatem możemy ominąć szerokim łukiem nie tylko Chiny, ale też Tajwan, a do tego w „posagu” nie dostajemy innych EMów. Natomiast są też wady. Po pierwsze dostęp do lokalnych rynków może nie być łatwy, a nawet wśród największych spółek nie wszystkie notowane są w formie ADRów w USA. Koszty transakcyjne to kolejna kwestia. Jeśli mielibyśmy zbudować zdywersyfikowany portfel akcyjny wymagałoby to wielu transakcji – jeśli nasz broker nie pobiera prowizji i oferuje akcje ułamkowe nie ma problemu – w przeciwnym razie szybko natrafimy na bariery. Można natomiast portfel ETFów uzupełnić spółkami – albo największymi, albo takimi, które z innych powodów uważamy za atrakcyjne, zmieniając nieco profil naszego portfela.

Część akcji z ETF opartego o MSCI EM Asia można kupić bezpośrednio w formie ADRów, ale to propozycja raczej dla inwestorów o grubych portfelach. Źródło: opracowanie własne na podstawie danych iShares.

Na koniec dodam, że szeroki portfel azjatycki wprowadza nam także ciekawą ekspozycję walutową. Owszem, aktywa będą notowane w dolarach, ale ich wartość będzie zależeć od notowań lokalnych walut.

To by było na tyle. Klasycznie zapraszam do komentarzy (staram się odpowiadać, proszę jednak o cierpliwość) – powiedzcie, co jak Wy zapatrujecie się na inwestowanie w Azję.

Ciekawe że jak popatrzymy na dane z kin i dane z ruchu metra to mamy w zasadzie odwrotną korelację. 7 razy w momencie spadku ruchu w metrze mamy wzrost box office.

Wygląda to na soft lockdowny, gdzie ludzie z zamykanych fabryk korzystali z rozrywki, a nie musieli siedzieć w domach. Jeśli faktycznie większość lockodownów było na tyle liberalnych + uwzględnimy zmiany nawyków konsumentów to otwarcie się gospodarki może wcale nie być tak spektakularne jak na zachodzie. Pamiętajmy też, że pomijając młode pokolenie Chińczycy mają zwyczaj gromadzić oszczędności, a inflacja jest niższa więc choć mamy wzrost oszczędności przez covid, to nie oznacza to automatycznie ogromnego impulsu konsumpcji jak to było na zachodzie.

To jest chińskie święto nowego roku

Dzień dobry! Czy można się z Panem skontaktować mailowo?

pw

A jak ma się inwestowanie w Azję do ewentualnej wojny Chiny – USA o Tajwan? W ciągu kilku lat jest ona mocno prawdopodobna.

Czy nie mamy tutaj ryzyka „zamrożenia” chińskich aktywów podobnie jak to było z rosyjskimi ?

Oczywiście to bardzo celne pytanie, z powodu którego m.in. ten artykuł. Azja ma potencjał, ale ryzyko geopolityczne straszy. I pojawia się pytanie, jak spróbować skorzystać z potencjału Azji, nie biorąc zbytniej ekspozycji na Chiny.

Może nie w temacie artykułu, ale mógłby Pan mi wyjaśnić dlaczego CHF jest obecnie tak silny ?

Frank jest silny od długiego czasu, a tamtejsza gospodarka nauczyła się z tym żyć i dostosowała swoją konkurencyjność, choć oczywiście szwajcarska gospodarka jest bardzo specyficzna

Natomiast ostatnio silnym bodźcem są dodatkowo podwyżki stóp przez SNB, dzięki temu inwestorzy mają „bezpieczną przystań, która dodatkowo płaci odsetki”

Tak, ale czy są jakieś inne przyczyny w ostatnim czasie. Pary walutowe np. Cadchf, NZDCHF łapią historyczne minima, ba, nawet niższe od momentu covida. Przecież kanadyjska gospodarka jest bardzo silna i duża, pokazuje też dobre solidne dane.

Czy jest szansa na dodanie ETF na Ex-China do oferty XTB?

Jest

Poprosiłem o to

Dziękujemy!

Czy nie powinno niepokoić, że ok. 40-50% podmiotów w indeksie ASEAN (obejmującym wskazane kraje Azji) i w ETFach na poszczególne kraje – to banki?

Indonezja 57%

Malezja 40%

Australia (nie asean ale wskazuje ja w art)

31%

Tajlandia 7.5%

Dlatego jestem osobiście zwolennikiem uzupełnienia etfow akcjami

Ostatecznie można ograniczyć Indonezje/Malezję a dać więcej msci ex chn (tyle że wtedy rośnie nam udział Tajwanu)

Bardzo fajny wpis !

Zastanawiam się o co chodzi z tym syntetycznym ETF Lyxor bo w Bossa pokazuje mi, że to ETF o replikacji fizycznej z opłatą aż 0.5% a nie 0.15% ?!

Czy to jest inny produkt bo ISIN jest ten sam LU2009202107 ?

Pozdrawiam

Wydaje się że to błąd, których w tej tabeli jest kilka

Witam,

Jak Pan sądzi – peg HKD do USD przetrwa? Hongkong jest furtką do ekspozycji na chińskie spółki, ale wyrażany przecież w dolarze „hongkongońskim”. Ichniejsza zależność – kiedyś od funta, teraz dolara, jak mogłaby sie zachować taka waluta przy incydencie tajwańskim, postępującej dedolaryzacji, etc?

Pewnie docelowo Chińczycy będą chcieli zerwać z tym pegiem, być może w ogóle zlikwidować HKD.

Dzień dobry.

A czy jest szansa na dodanie ETF VNM na Wietnam w XTB?

Jest to ciekawy rynek obecnie bardzo dobrze wyceniony z dużym potencjałem do zabrania Chiną kawałka tortu.

Pozdrawiam

XFVT.DE – ten ETF na Wietnam jest w XTB

Panie Przemku, czy orientuje się Pan dlaczego spółka Hyundai Motor występuje pod co najmniej 4 tickerami (do tego są jeszcze ze 3-4 ADRy na LSE):

005380.KS

005385.KS

005387.KS

005389.KS

którym odpowiadają 4 Isin

KR7005380001

KR7005382007

KR7005381009

KR7005383005

Mają różne ceny i każdy z nich ma inną DY?

Mogę się mylić ale stawiam, że 80 to zwykłe akcje a pozostałe to akcje uprzywilejowane

Uprzejmie dziękuję za podpowiedź 🙂