Koniec sierpnia to powrót dzieci do szkół, na nowo zatłoczone warszawskie ulice i… pora na kolejną kwartalną edycję wpisu „jak wybrać najlepsze spółki”, czyli selekcję 5 spółek na 5 lat przez model algorytmiczny. Sprawdzimy w nim jak można podejść do selekcji spółek, jak dotychczas radzi sobie model, omówimy najnowsze „typy” oraz zastanowimy się nad tym, czy teraz warto kupować akcje. Zapraszam!

Jak podejść do selekcji spółek?

Opowiem Wam anegdotę. Gdy po raz pierwszy miałem styczność z giełdą w liceum, ucząc się do Olimpiady Wiedzy Ekonomicznej i chodząc na praktyki do Działu Księgowości w lokalnej elektrociepłowni przeglądałem codziennie zielone strony „Rzeczpospolitej”. Już wtedy te tabele były duże, czytałem o tym czym zajmuje się spółka, patrzyłem na drukowane wykresy i… tyle, to była selekcja. Do krachu w ’97 szło dobrze 😊 . Wtedy jeszcze nie głowiłem się nad inwestowaniem w amerykańskie spółki bo i tak nie było to możliwe. Dziś inwestorzy mają dużo więcej narzędzi, a inwestycja jest kilka kliknięć w telefonie od nas. Ale czy to czyni inwestowanie prostszym? No właśnie.

Moje przeświadczenie, wynikające też z zainteresowania wpływem asymetrii informacyjnej na procesy ekonomiczne jest takie, że subiektywnie ciężko dokonać jest wyboru. Dlatego lubię polegać na algorytmach. Nie muszą być idealne, ale nawet takie często działają lepiej bo nie są narażone na wpływ naszej psychiki na decyzje inwestycyjne. Dlatego od kilku kwartałów na tej stronie prezentuję Wam to podejście. Od strony technicznej możecie poczytać więcej TUTAJ.

Jak radzi sobie model selekcji spółek?

Powiem Wam, że od dłuższego czasu mam trochę pomysłów jak ewoluować model, ale poza drobnymi zmianami fundamentalnie nic nie zmieniałem, w dużej mierze dlatego, że… model działa dobrze, przynajmniej na razie! Istotnym argumentem jest też to, że pracuję nad toną innych projektów, więc w połączeniu na razie zostaje tak jak jest.

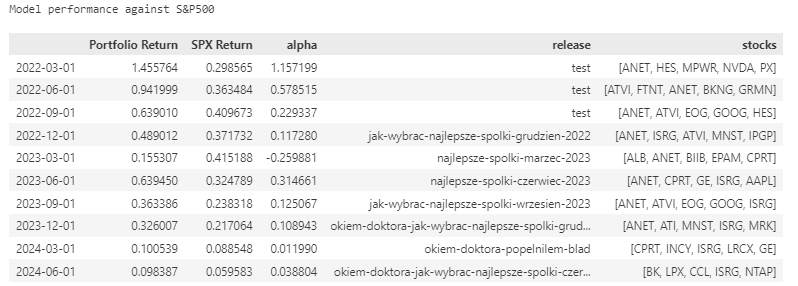

A jest zadziwiająco dobrze. Nie chodzi o to, że spółki są średnio na plusie (co oczywiście jest ważne), bo tu patrzymy na odniesienie do S&P500, gdzie niezwykle trudno jest uzyskać pozytywną alphę. Na razie to się udaje pomimo jednego fatalnego kwartału (z wpadkami w postaci Albemarle i w sumie kompletną katastrofą w postaci EPAM), gdyż wszystkie inne kwartały mają pozytywną alphę, w tym jeden wypada genialnie. Koniami pociągowymi jest najpierw Arista, następnie Intuitive, choć jak widać spółki się zmieniają.

Jeśli chodzi o ostatni kwartał, bardzo solidne niemal 4pp alphy, a jeszcze w czwartek było lepiej, ale NetApp mocno stracił pomimo naprawdę dobrych wyników (trochę case Nvidii). Oczywiście to wszystko nie jest jakąkolwiek gwarancją. Testem będzie m.in. potencjalna bessa. Warto o tym pamiętać!

Co model wybrał tym razem?

Trochę martwi mnie to, że dotychczasowi liderzy nie znaleźli się w zestawieniu (Intuitive był w top10, ale nie załapał się do „piątki”). No ale tak zdecydował model, a nie widzę tu jakichś potężnych czerwonych flag. Może trochę mam obawy co do Edwards Lifesciences, ale nie na tyle, aby wykluczyć spółkę z wyników (robiłem to w przeszłości dla spółek oil&gas, gdy byłem pewien, że model dał się oszukać skokowemu przejściowemu wzrostowi wyników). Choć model wybiera patrząc tylko na dane, przyjrzyjmy się bliżej kandydatom.

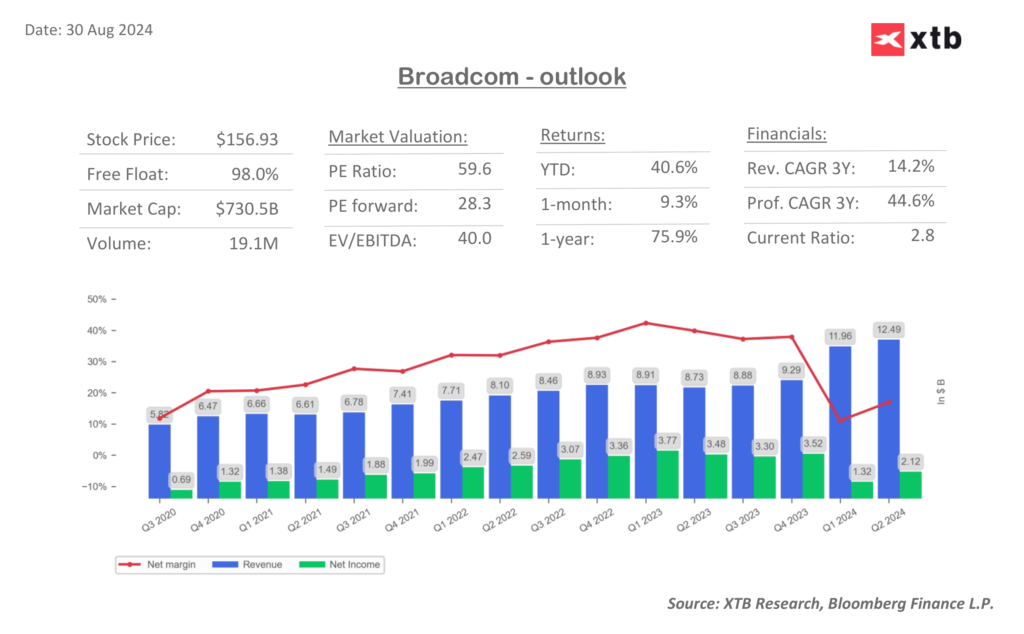

AVGO (Broadcom, półprzewodniki) – jedna z czołowych firm specjalizujących się w projektowaniu i produkcji półprzewodników. Portfolio obejmuje szeroką gamę produktów, w tym układy scalone stosowane w urządzeniach komunikacyjnych, przełącznikach sieciowych, systemach pamięci masowej oraz komponentach bezprzewodowych. Znana z bliskiej współpracy z czołowymi klientami z różnych sektorów, takich jak telekomunikacja, infrastruktura chmurowa, oraz elektronika użytkowa.

W lipcu o planowanej współpracy nad wspólnym chipem, we współpracy z Broadcom informował OpenAI; w czerwcu słyszeliśmy o możliwej współpracy z chińskim ByteDance (TikTok). Broadcom wciąż generuje znaczną część przychodów ze sprzedaży rozwiązań komunikacyjnych, ale skaluje biznes związany z wyposażeniem dla centrów danych.

Firma odgrywa kluczową rolę w rozwoju technologii 5G, przez zaawansowane półprzewodniki, które są niezbędne do budowy nowoczesnych sieci. Broadcom był nieco na uboczu rewolucji AI, ale po ostatnim raporcie kwartalnym pojawiło się trochę opinii, że spółka może dołączyć do klubu 1 biliona dolarów. Wyniki Broadcom za ostatni kwartał dopiero poznamy!

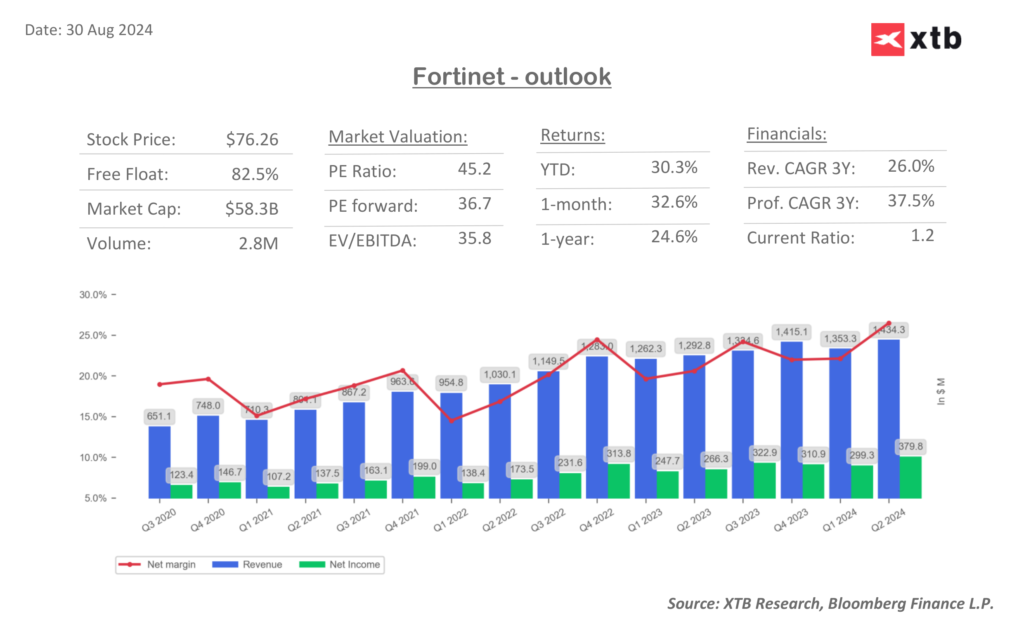

FTNT (Fortinet, cyberbezpieczeństwo) – firma zajmująca się cyberbezpieczeństwem, oferująca zaawansowane rozwiązania ochrony sieci dla prywatnych przedsiębiorstw i rządów. Specjalizuje się w produktach takich jak zapory sieciowe (firewalle), systemy zapobiegania włamaniom (IPS), rozwiązania VPN i oprogramowaniu do zarządzania bezpieczeństwem. Opiera się na sprzedaży zarówno sprzętu, jak i oprogramowania zabezpieczającego; świadczy usługi w modelu subskrypcyjnym, oraz wsparcie techniczne.

Dzięki technologiom, takim jak FortiOS i FortiGate oferuje stale aktualizowaną ochronę przed zagrożeniami. Znana z wysokiej wydajności urządzeń zabezpieczających, które wykorzystują tzw. układy ASIC, mające umożliwiać szybsze przetwarzanie danych i lepszą ochronę sieci w porównaniu do rozwiązań opartych na samym oprogramowaniu. Znana z systemu Fortinet Security Fabric. Akcje bliskie maksimów z lata 2023 roku; marża i zysk netto w wieloletnim, silnym trendzie wzrostowym. Story inwestycyjne? Rozwój AI może prawdopodobnie zwiększy korporacyjne i rządowe wydatki na cyberbezpieczeństwo.

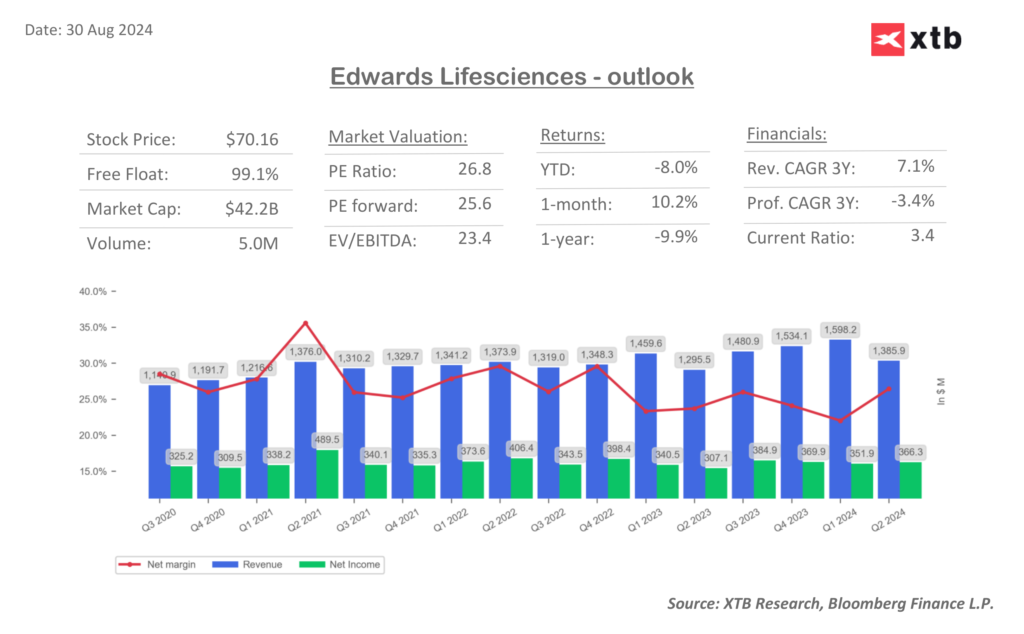

EW (Edward Lifesciences, technologie i urządzenia medyczne) – firma specjalizuje się w technologiach medycznych, związanych z operacjami serca. Jej głównym obszarem działalności jest produkcja i dystrybucja zastawek, które oferują mniej inwazyjne rozwiązania dla pacjentów z chorobami serca. Model biznesowy spółki opiera się na innowacjach oraz rozwoju produktów w dziedzinie medycyny sercowo-naczyniowej.

Była pionierem w rozwoju zastaw aortalnych (TAVR), rewolucjonizując operacje sera, także wśród objętych wyższym ryzykiem pacjentów. Marża netto spółki spadła o 20pp od 2021 roku, ale pozostaje wysoka (>20%), przy bardzo niskim zadłużeniu i powtarzalnie wysokich zyskach. W ostatnich latach nie widać tu jednak wybitnie wzrostowej dynamiki. Przychody rosną w powolnym, ale bardzo stabilnym tempie; są obecnie rekordowe w historii – tym niemniej kurs runął po raporcie kwartalnym, kiedy ogłoszono (niewielką) korektę oczekiwań co do dynamiki przychodów. Mamy zatem przecenę i klasyczne pytanie: okazja, czy pułapka?

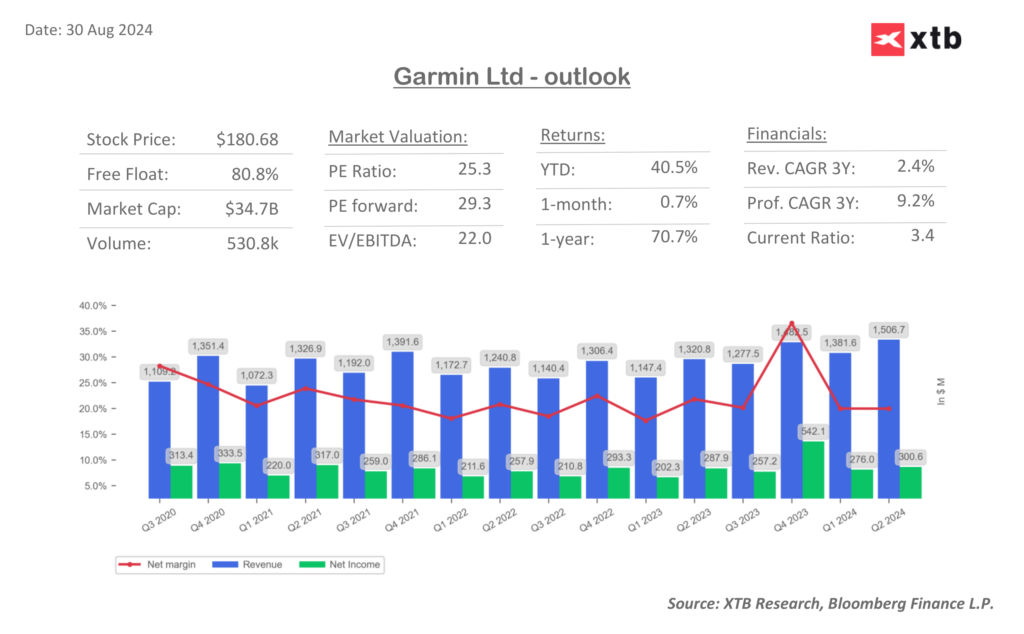

GRMN (Garmin, urządzenia GPS) – globalny lider w produkcji urządzeń GPS i smartwatchy, który specjalizuje się w rozwiązaniach nawigacyjnych, ale przychody czerpie głównie ze sprzedaży rozpoznawalnych zegarków elektronicznych. Oferuje szeroką gamę produktów obejmujących sektory motoryzacyjne, lotnicze, morskie i sportowe. Koncentruje się na rozwoju urządzeń, które monitorują aktywność fizyczną i zdrowie użytkowników.

Spółka udostępnia w nich trudne do znalezienia gdziekolwiek indziej funkcje m.in. mapy topograficzne, nawigację po szlakach oraz integracja z innymi aplikacjami fitness. Jedna z pierwszych firm, które wprowadziły urządzenia GPS na rynek konsumencki. Aktualnie osiąga historycznie bardzo wysoki poziom marży netto (blisko 25%). Przychody są rekordowe, rosną stabilnie, ale kurs praktycznie na ATH.

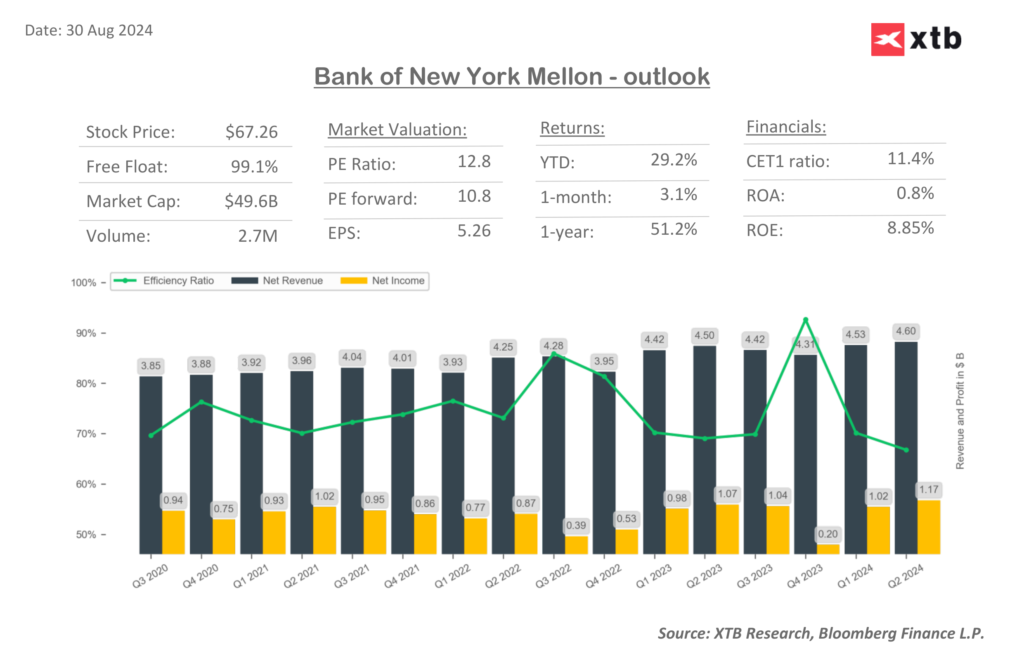

BK (BNY Mellon, usługi finansowe) – Bank of New York Mellon to instytucja finansowa specjalizująca się w usługach zarządzania aktywami i obsłudze inwestycji. Oferuje szeroki zakres usług: zarządzanie funduszami, usługi powiernicze, zarządzanie płynnością, oraz obsługę transakcji (IPO, private equity etc.). Wchodzi w relacje biznesowe z funduszami, bankami, oraz rządami, oferując kompleksowe rozwiązania w zakresie zarządzania kapitałem i ryzykiem.

Jest jednym z największych na świecie dostawców usług powierniczych i zarządzania inwestycjami. To także jeden z najstarszych banków w USA (od 1784 roku); zarządza 2 bilionami dolarów i jest powiernikiem aktywów wartych ok. 48 bilionów dolarów. W oczywisty sposób sprzyja jej hossa na Wall Street i wysokie stopy procentowe w Stanach; przychody dynamicznie i nieprzerwanie rosną, odkąd Fed zaczął zacieśniać politykę monetarną. BK to jak na razie bardzo udany typ z poprzedniego kwartału.

Czy warto teraz kupować akcje?

Zaledwie niecały miesiąc temu rynek panikował widząc widmo recesji, a tymczasem amerykańskie indeksy wróciły w pobliże historycznych maksimów. Czy w takich okolicznościach warto w ogóle rozważać zakup akcji? To pytanie towarzyszy temu wpisowi w zasadzie od początku, gdyż często w trakcie jego publikacji akcje były niekomfortowo drogie. Powiedziałbym nawet, że bywało tak zazwyczaj. Tym niemniej jednak jak na razie impreza trwa i poprzednie „typy” – jak pokazałem we wcześniejszej części artykułu, dały solidnie zarobić.

Tak, rynek jest drogi. Podskórnie czuję, że to dość słaby moment na zakup akcji. Ale uważam też, że warto mieć zdywersyfikowane podejście do rynku, bo ten potrafi nas zaskakiwać. Pisałem już poprzednio o „strategii sztangi”, gdzie drążkiem są pasywne (lub pół pasywne jak tu) inwestycje w akcje, zaś talerzami obligacje i „gotówka” (przy dość wysokich obecnie stopach) czekające na stosowniejszą okazję, w proporcjach uzależnionych od preferencji inwestora. Tak do tego podchodzę i z tego samego powodu nie łamię sobie głowy nad tym, że te akcje trzy tygodnie temu były tańsze. W tej strategii nie chodzi o market timing, ale o dobrą selekcję.

Pamiętajcie jednak, że to nie są moje rekomendacje, a moje podejście może być dla Was nieodpowiednie. Wrzucam te posty edukacyjnie i inspirująco 😊

Tymczasem już teraz zapraszam na poniedziałkowy webinar, gdzie porozmawiamy m.in. o kontrowersyjnym ostatnio temacie amerykańskiego rynku pracy.

https://youtube.com/live/7TaxWmAge7E

A Wy? Czy kupujecie obecnie akcje? A może pozbywacie się z portfela? Podzielcie się przemyśleniami i doświadczeniami w komentarzach.

Super wpis, żałuję że nie zakupiłem Aristy kiedy pierwszy raz pojawiła się w zestawieniu, ale cóż to pokazuje tylko że model działa bardzo dobrze. Co do zakupów akcji jest ta niepewność co do jesieni: stopy, wybory. Ostatnie zakupy w pamiętny sierpniowy poniedziałek, a teraz pora dorzucić trochę talerzy na sztangę 😊

Pozdrawiam i czekam na kolejne wpisy!

dużo racji

dla mnie panic monday to trochę nvidii i etfa na nikkei (już sprzedany oczywiscie za wczesnie 😉 -> tu ideą jest kupowanie w stałych datach, aby właśnie wyłączyć subiektywizm do granic

FTNT – stawiałbym na CISCo (+SPLUNK). FTNT blisko ATH, CISCo ma co odrabiać.

AVGO – to dobry wybór gdyż muszą zmodernizować sieci radiowe internet, blisko ATH, czy już to jest w cenie ?. Qualcomm może jest alternatywą ? Może uda się im nadrobić chipami do komputerów?

EW – obawiam się rywala w postaci leków typu ozempik i sytuacji firm takich jak MCD McDonalds, DXCM.

Obecnie jestem Nvidianem i nie chcę z tego rezygnować, bo gdy zrezygnowałem to potem żałowałem. Najwyżej na 24 grudnia zrobię sobie wypłatę bo Nansy Pelotsy na wykupione opcje po 120 $ do tego dnia.

Obserwuję TER automatyzacja produkcji, GEV modernizacja linii energetycznych, LEU poróbstwo uranu w zastępstwie rosji. Csco posiadam ( jestem na zero,+ dywidenda) modernizacja przełączników pod fabryki AI, bazy danych.

dziękuję za komentarz

Powoli będę się pozbywał części portfela, jakieś do 25% akcji do sprzedania.

Intuicyjnie i ze strachem kupowałem Fund akcji ( AM i PL) w sierpniu, część jest na zero, część na małym plus. Mentalnie jestem gotów do wyjścia z akcji, zakładam, że jakieś 10 dni będzie dobre, potem wolę odpocząć na f. obligacyjnych. No chyba, że jakiś geopolityczny zwrot w zawiązku z UA.

W lipcu pozbyłem się akcji i od tego momentu siedzę cały w DTLA/TLT.

Wrześniowo-październikowa sezonowość i ostatnie korekty przy estimate beats zmusiły mnie do przeliczenia w ten weekend, czy w jakiś jeszcze firmach wykładnik potęgi funkcji wykłądniczej dyktującej valuation nie oderwał się za bardzo od wykładnika określającego cokwartalny wzrost przychodów (e.g. NVDA i ANF z zeszłego tygodnia) 😉

Co powinniśmy myśleć o AVGO jeśli jest w jego wynikach kwartalnych tak wielki rozstrzał (net income ponad 100% w Q2 24) między wynikami GAAP a Non-GAAP?

to jest akurat efekt przejęcia VMware

bardziej obawiam się ogólnie bardzo wysokich wycen SEMIS

Panie Przemku, dziękuję za wpis i ciekawe rekomendacje, jednak podobnie jak Pan podskórnie czuję, że nie jest to dobry moment na zakup akcji. Myślę, że rynek już zdyskontował obniżkę stóp przez FED i wrześniowa obniżka może w myśl zasady „kupuj plotki, sprzedawaj fakty” nie przynieść impulsu do kolejnych wzrostów, skoro inwestorzy są po szyję zapakowani w drogie akcje.

Dodatkowo ostania reakcja rynku na wyniki Nvidii, pokazuje jak inwestorzy są obecnie wrażliwi na najdrobniejsze rozczarowania.

dziękuję, choć proszę pamiętać – to nie rekomendacje 🙂

cz, nigdy nie pozbywam się swojego portfela dywidendowego !!! co najwyżej go modyfikuje delikatnie !! zawsze roluję zysk z dywidendy w te same akcje- ETFy / u brokera zachodniego jest to łatwiejsze bo mam założoną dyspozycje DRIP / w xtb niestety muszę to robić „ręcznie”, spółki technologiczne na razie spieniężyłem i czeka na rozwój wypadków / na obsuwach takich jak w sierpniowa albo ta z 3 września bardzo ale to bardzo delikatnie odbudowuje zakłady na akcje technologiczne , ot i moja prosta strategia lol

dzięki za komentarz

Panie Przemku co Pan myśli o spółkach dywidendowych z sp500 gdzie p/e forward jest często ok 10 a dywidenda w okolicach 5-7% mam na myśli spółki spoza sektora nieruchomości typu np T ,vz , Bti czy warto w nie wchodzić? Widać że inwestorzy przechodzą na nie czy jak będzie korekta lub bessa na sp500 to takie podane defensywne też spadną. czekać czy kupować bo dywidenda spora ale może być większa. Wspominam bo Pan pisze o spółkach ofensywnych zazwyczaj. Teraz większy potenciał w np DETLA obligacje czy w dywidendowych spółkach?

obligacje to kompletnie inny profil ryzyka niż spółki dywidendnowe i nie należy ich ze sobą zestawiać, a robi tak wielu inwestorów

należy się zastanowić dlaczego ten div yield jest taki wysoki:

a) w USA spółki niechęnie obniżają nominalną dywidendę bo jest to odczytywane jako porażka zarządu

b) jeśli dodamy słaby price performance możemy mieć dobry yield, ale może jest ku temu powód? (spadkowy biznes)

Moje eksperymenty na liczbach nie wskazują, aby wyszukiwanie takich „okazji” było szczególnie dobrym pomysłem. Natomiast przyznaję, że jeśli faktycznie zaczynamy bessę, to te spółki będą tracić mniej, bo są po prostu bardziej defensywne (mają niższą betę wzgl indeksu)

pozdrawiam!