Na to posiedzenie rynek czekał dobre… półtora roku. W środę Fed obniży stopy procentowe. Rynki są przed tym posiedzeniem w dobrych nastrojach. Wall Street obroniła się przed korektą, a na rynku złota mamy kolejny rekord. Do śmiechu nie jest jedynie niemieckim producentom samochodów i ich akcjonariuszom.

Fed obniży stopy – to pewne

W sierpniu inflacja w USA obniżyła się w z 2,9 do 2,5%, dając Rezerwie Federalnej świetny podkład pod pierwszą obniżkę stóp procentowych. Nastąpi to w środę, tak, Fed po raz pierwszy zrobi to, co na rynek czekał tak długie miesiące – obniży stopy procentowe. Ktoś powie, że 2,5% to przecież nadal więcej niż cel (2%), a do tego inflacja bazowa to przecież 3,2% (i była w sierpniu minimalnie powyżej oczekiwań), a inflacja w usługach nadal przekracza 4% (także nie licząc czynszów).

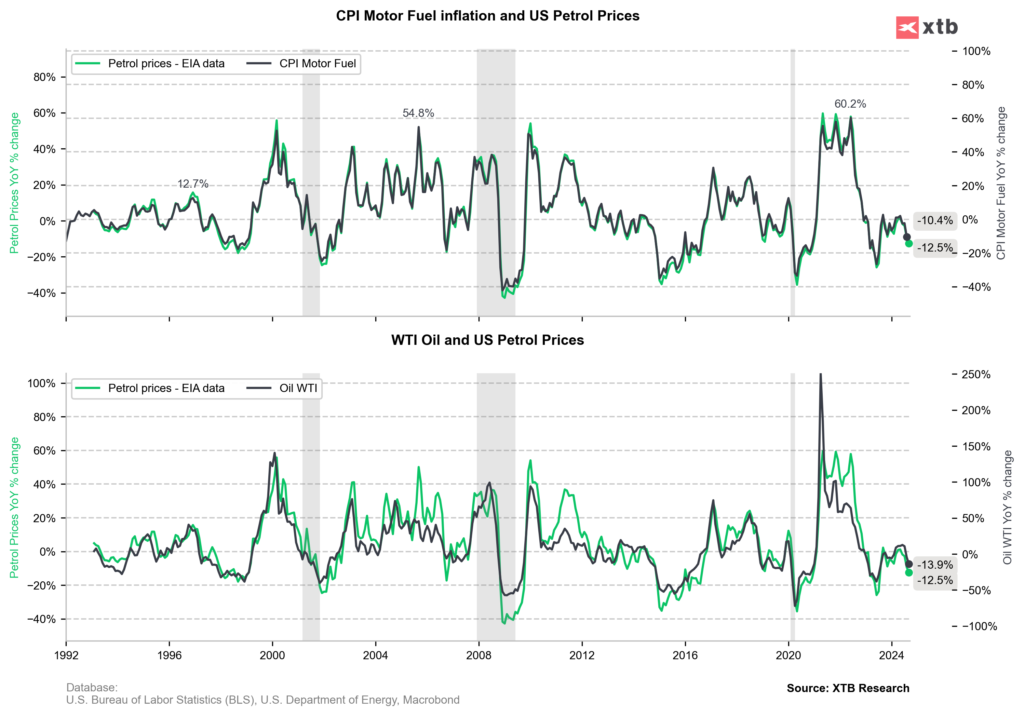

Silne spadki cen paliw są dla Fed bardzo dobrą wiadomością. Źródło: opracowanie własne na podstawie danych z Macrobond.

Trzeba jednak pamiętać, że autor polityki pieniężnej jest jak sternik na wycieczkowcu, albo jak… kierowca F1 (co zresztą tłumaczyłem w jednym z pierwszych wpisów na tym blogu, można go nadal przeczytać TUTAJ). Jeśli wycieczkowiec płynie na górę lodową trzeba zacząć manewrować odpowiednio wcześnie aby ją ominąć. Jeśli kierowca pędzący ponad 200 kmh zacznie skręcać dopiero gdy znajdzie się w środku zakrętu, bankowo nie skończy się to dobrze. W sytuacji gdy Fed podniósł stopy dość znacznie powyżej neutralnej stopy jest oczywistym, że musi zacząć te stopy obniżać zanim inflacja będzie na poziomie celu, a wtedy, gdy będzie mieć przekonanie, że do tego celu zmierza.

Nie czy, a jak bardzo!

Prawdę powiedziawszy ten kierunek na cel inflacyjny był dość oczywisty od pewnego czasu, o czym zresztą wielokrotnie tu pisałem. Fed, zignorowawszy wzrost inflacji w 2021, chciał z pewnym zapasem utrzymać odpowiednio wysokie stopy. Teraz jednak zaczną się obniżki – pytanie, jak szybkie?

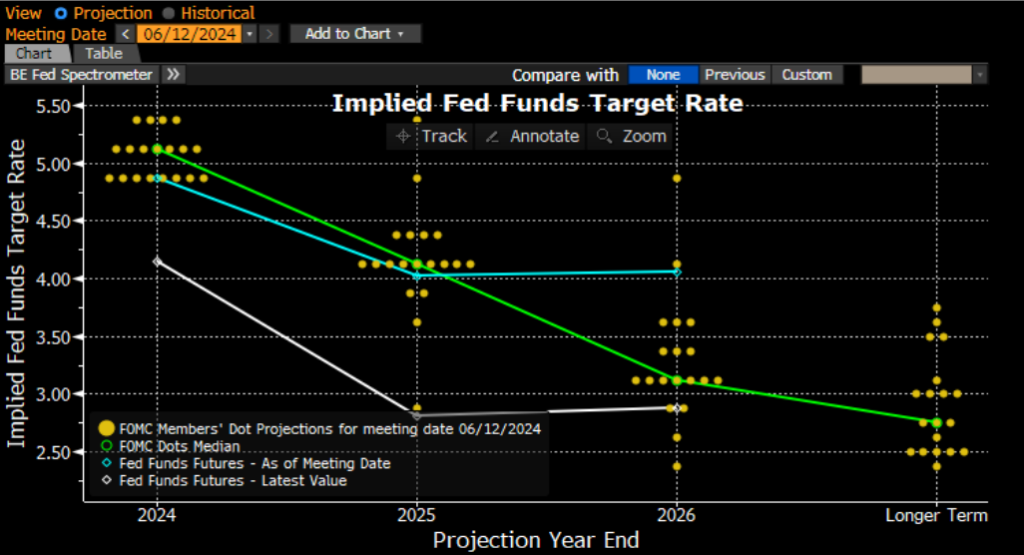

Jeszcze w czerwcu Fed sygnalizował tylko 1-2 obniżki w tym roku. Teraz rynek wycenia 4 ruchy (po 25) i aż 5 kolejnych w przyszłym roku. Źródło: Bloomberg

Rynek wycenia dość lawinowe tempo obniżek do poziomu uznawanego przez Fed za neutralny (zakres 2,5-3%). I szczerze powiedziawszy przemawia za tym sporo argumentów. Jest powszechny konsensus co do tego, że Fed jest znowu spóźniony (tym razem z obniżkami). Czy jednak to wystarczy i Powell zakomunikuje tempo obniżek, które dziś wycenia rynek, mając nadzieję, że szybkie cięcia uchronią gospodarkę przed recesją?

Co dalej z QT?

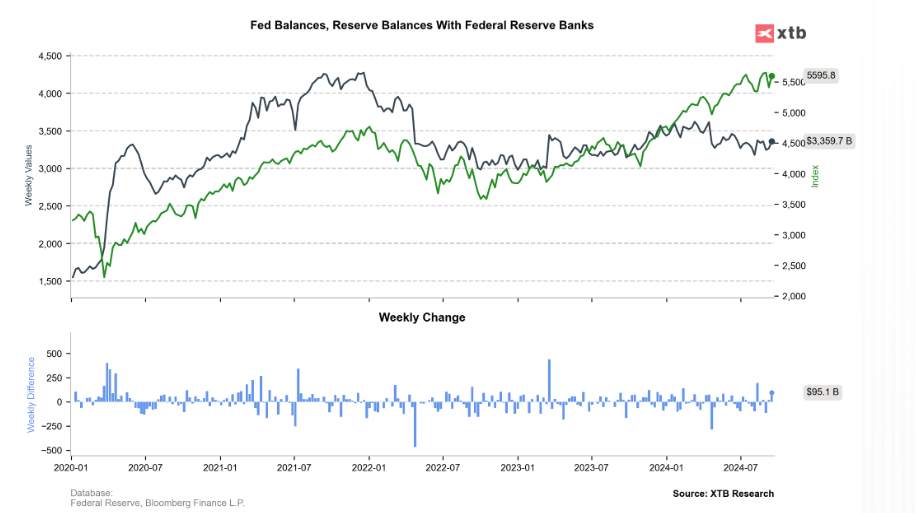

Kolejnym znakiem zapytania jest QT. Wiosną Fed zwolnił tempo redukcji bilansu, argumentując, że pozwoli ono tak naprawdę na głębszą redukcję. Teoretycznie tak długo jak stopy są powyżej neutralnego poziomu Fed może godzić cięcia z prowadzeniem QT. Ważne będzie jednak to, czy faktycznie taka linia zostanie utrzymana.

Obecnie sytuacja płynnościowa jest dobra. Wstrzymanie QT byłoby w tym kontekście bardzo „byczym” sygnałem dla rynków. Źródło: opracowanie własne na podstawie danych z Bloomberga.

Co to wszystko znaczy dla rynków? Moim zdaniem pierwsza obniżka jest nieco zdemonizowana. Wynika to z faktu, że w poprzednich 2 cyklach (nie licząc covidowego) była „pocałunkiem śmierci” dla hossy. Tak jednak nie musi być, o czym pisałem już w zeszłym roku (TUTAJ). Rynki obecnie są rozchwiane pomiędzy euforią (tak mamy AI i do tego będzie miękkie lądowanie) a napadami paniki (o nie! Dlaczego ta ropa tak tanieje, to już na pewno recesja!). Tymczasem dane nie są jednoznaczne – wskazują na pogorszenie, ale gospodarka nie „spada z urwiska”. Zdecydowanie gorszym byłby scenariusz, gdyby inflacja nie pozwalała na szybkie obniżki – wtedy recesja byłaby niemal gwarantowana. Teraz pozwala. Czy to jest gwarancją miękkiego lądowania? Nie. Ale zwiększa szanse. Decyzja Fed w środę o 20:00. Oczywiście mój zespół będzie ją relacjonować na żywo w sekcji „Wiadomości”.

Nowy „chat truskawka”

Świetne nastroje w minionym tygodniu to nie tylko oczekiwanie na pierwszą gwiazdkę (czyli cięcie stóp), ale też kolejne podkręcenie oczekiwań w obszarze AI. Stało się tak za sprawą dwóch wydarzeń. Po pierwsze, mający niemal (a może nie niemal?) status gwiazdy rocka CEO Nvidii, powiedział, że produkcja najnowszego chipa Blackwell idzie już pełną parą (a były z tym problemy, więcej TUTAJ). Po drugie, OpenAI udostępniło nowy model, GPTo1, nazwany zabawnie modelem truskawką, gdyż w przeciwieństwie do wcześniejszych LLM prawidłowo identyfikuje liczbę liter „r” w słowie strawberry.

Czym jest nowy model? Nowością jest to, że model odpowiadając „myśli”. Względem wcześniejszych modeli różni się sposobem trenowania, w którym dodatkowo użyto (ang.) reinforcement learning. Ma to sprawiać, że będzie udzielać odpowiedzi pozwalających rozwiązywać złożone problemy matematyczne czy programistyczne. Moje pierwsze doświadczenia są raczej pozytywne, choć jeszcze za wcześnie na pełny osąd. Model na razie nie przyjmuje w prompcie screenów, a OpenAI jest jasno deklaruje, że 4o jest nadal modelem pierwszego wyboru dla większości zastosowań (choćby ze względu na szybkość).

Ewolucja postępuje, a czy to jest wystarczająco dobry powód aby kupować akcje spółek na wysokich wycenach zależeć będzie od tego, jak długo firmy stać będzie na eksperymenty z AI, a zatem ostatecznie od… macro 😊

Notowania Aristy pozostają w dynamicznym trendzie wzrostowym. Źródło: XTB

Tym niemniej na razie widać jak bardzo to pomaga notowaniom nie tylko Nvidii, ale także takich spółek jak TSMC, Broadcom czy Arista.

Czy akcje VW oraz BMW to okazja?

Chyba każdemu facetowi na jakimś etapie marzyło się BMW – nawet jeśli się do tego nie przyzna. W czasach mojego dzieciństwa było to e30 M3, potem e36, mojemu tacie podobało się 850. Od tamtych czasów sporo się zmieniło, ceny modeli poszybowały w górę, za to tanio można kupić… akcje.

Sektor motoryzacyjny przeżywa w ostatnich latach rollercoaster. Po-covidowe braki półprzewdoników ograniczały produkcję, ale też dały producentom sporą siłę cenową. Teraz jednak popyt słabnie, ograniczenia regulacyjne rosną, a obraz dla dotychczasowych potentatów dramatycznie zmienia się w wyniku konkurencji z Chin.

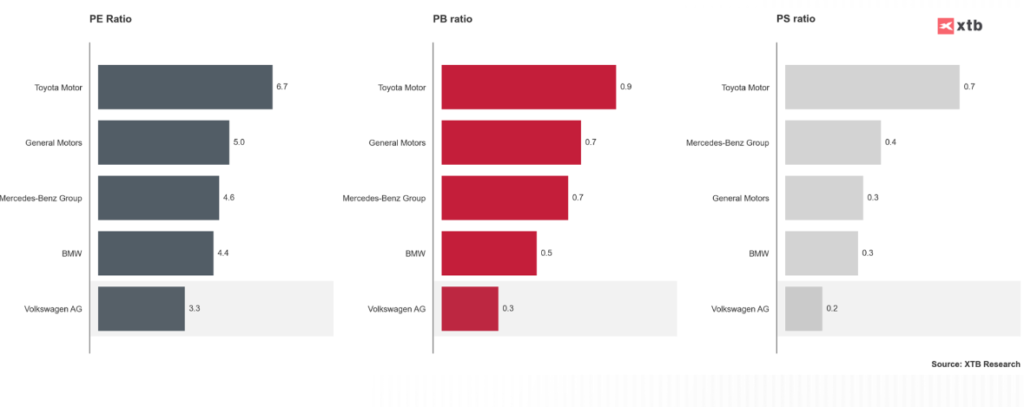

Wskaźniki wycen europejskich producentów samochodów spadły do bardzo niskich poziomów, choć dzieje się tak nie bez przyczyny. Źródło: opracowanie własne na podstawie danych z Bloomberg.

Pod szczególną presją są europejscy producenci, w tym wybitnie grupa VW – zachęcam w tym wątku do lektury artykułu moich kolegów (TUTAJ). Osobiście zawsze jestem super ostrożny z inwestowaniem w spółki „pod niskie wskaźniki”. Sytuacja VW wydaje się bardzo skomplikowana. Jeśli już, bardziej wierzę w BMW, które ma jednak bardzo jasno zdefiniowaną markę (pamiętacie Clarksona jedzącego rozjechane jabłko po tym jak nie docenił M3?), nawet jeśli ostatnio nieco pobłądzili.

A na deser…

Staram się czasem przemycić Wam moje przesłanie, że do rynków, jak i wielu innych rzeczy w życiu warto mieć dystans. Ale co ja tam wiem w porównaniu do tego gościa, który z wózeczkiem od kilku lat butuje przez świat! To jest w ostatnich dniach dla mnie hit – odważylibyście się poświęcić 10 lat kwiatu życia na taką przygodę? Ja z pewnością nie, ale daje to do myślenia, fajny profil, polecam.

(chciałem osadzić, ale wordpress robi się coraz gorszy…)

coś czuję, że rynek narysuje ATH (NASDAQ) SP500, a w PL może jakiś zryw, ale bez szału.

Podróże przed siebie nie są łatwe, podziwiam! Jednocześnie śledzę na specjalnej, b. fajnej app’ce

podróż dookoła świata, z unikaniem turystycznych klimatów … aż chce się hmm „wyjechać w Bieszczady”, byle dalej 😉

https://www.polarsteps.com/differentviewtraveller/7088031-hitch-hiking-trip?s=86853297-f71d-4e98-90cd-2c253aa934ee

Polska ma najwyższe kredyty hipoteczne w Europie i na świecie dlatego tak słabo się rozwija a młodych ludzi nie stać na mieszkania

Panie doktorze, śledzę Pana wpisy oraz poniedziałkowe webinary od jakiegoś czasu. Chciałbym jednak pogłębić swoje zrozumienie odnośnie Pańskich wpisów oraz tego co się dzieje na rynku. Czy mógłby polecić Pan książki, bądź też inne materiały odnośnie ekonomii i gospodarki, za pomocą których mógłbym zgłębić swoje zrozumienie rynku w zasadzie zaczynając od podstaw? Pozdrawiam

hmm, nie jestem przekonany, bo nie ma niestety jednego „one fits all” rozwiązania

to jest świetna książka:

https://mitpress.mit.edu/9780262150477/foundations-of-international-macroeconomics/

ale jest trudna

sporo dobrego matriału jest też w lvl1 podręczników do CFA (etykę można pominąć 😉 )

to takie szerokie podstawy… a tak, po prostu trzeba śledzić rynki, dane, interesować się, śledzić reakcje i krytycznie starać się rozumować

to dotyczy w sumie wszystkich nas, także mnie

2 pytanka:

1. Czy planuje Pan w kolejnych wpisach jakąś analizę polskiego zaplecza stóp procentowych ? Czy narazie nie ma sensu bo Glapiński zabetonował się w braku obniżek ? Myśli Pan że nie zostanie przeforsowany przez sytuację mieszkaniową ? Kredyt 0% ma nie wejść, a mieszkania na portalach stoją.

2. Czy nie było tak, że często slabosc branży motoryzacyjnej przepowiadała recesję ? Słabość konsumenta, który odmawia sobie dóbr drugiej potrzeby daje wkoncu się we znaki ?

WIG20 na poziomie z roku 1994, bez zmian od 30 lat. Polska nałożyła na Rosję sankcje gospodarcze zaraz po wybuchu wojny u sojusznika Amerykanów tj. w Ukrainie. Amerykańskie korporacje tymczasem nie wycofały się z prowadzenia działalności w Rosji – nikt mi nie wmówi że jest inaczej, bo widzę jak wiele z nich odprowadza zyski na cele charytatywne i to wszystko, czyli robią wszystko by po wojnie wrócić do punktu wyjścia i robić biznes jak przedtem, nie likwidując wypracowanej latami w Rosji działalności operacyjnej, procesów biznesowych, itp. Czy nie uważacie że sankcje gospodarcze powinny bardziej tyczyć się amerykańskich korporacji a nie polskich firm, o co rząd polski (jeśli jest faktycznie polski) powinien zabiegać a także duże firmy które w Polsce operują takie jak XTB, bo to Amerykański sojusznik Ukraina ma wojnę, nie my i dla nas to jest konkurent i widzę że my na tym nie zyskujemy a najwyraźniej tracimy co widzę w wycenie 20 największych polskich spółek na przestrzeni ostatnich 30 lat?

Witam, ostatnimi czasy nurtuje mnie bardzo pewne zagadnienie (nie związane z powyższym tematem 😉 ) i jeżeli poświęciłby Pan chwilę swojego cennego czasu na odpowiedź byłbym wdzięczny. Otóż w 1991 roku Goldman Sachs wprowadził commodity index obrazujący cenę żywności. Obecnie na giełdzie można kupować opcje na krowy, pszenice, itp. Jak to na rynkach bywa często te operacje mają charakter spekulacyjny. Czy nie podnosi to ceny żywności na świecie do trochę nierealnych poziomów? Innymi słowy czy nie napycha kieszeni bogatych, którzy przed ponad 30 laty wymyślili kolejny instrument do inwestowania, a najbardziej ucierpią na tym ludzie którzy głodują. Przykładem mogą być ceny pszenicy z 2008 roku, giełda oraz spekulanci pomogli napędzić gwałtowny wzrost cen. Czy nie jest to troche nieetyczne? To co dla nas może oznaczać wzrost ceny za bułki w sklepie, dla innych może oznaczać niedożywienie. Przykładowo gdy uboga rodzina z Afryki przeznacza 80% budżetu na jedzenie, a ceny chleba rosną 3-krotnie, to czy nie lepiej byłoby przestać notować żywność na giełdach? Jestem ciekawy Pańskiej opinii

Pozdrawiam,

Paweł