Temat „mocnego złotego” przewija się już jakiś czas, ale w ostatnich dniach nasza waluta jeszcze przyspieszyła. Zwykle jest tak, że o kupowaniu walut mówi się wtedy, gdy na rynku mamy panikę i złoty lawinowo traci. Czy zatem obecnie mamy dobry moment, aby faktycznie kupować euro? Przyjrzyjmy się argumentom.

Złoty jest nadal dość tani, a dolar dość drogi

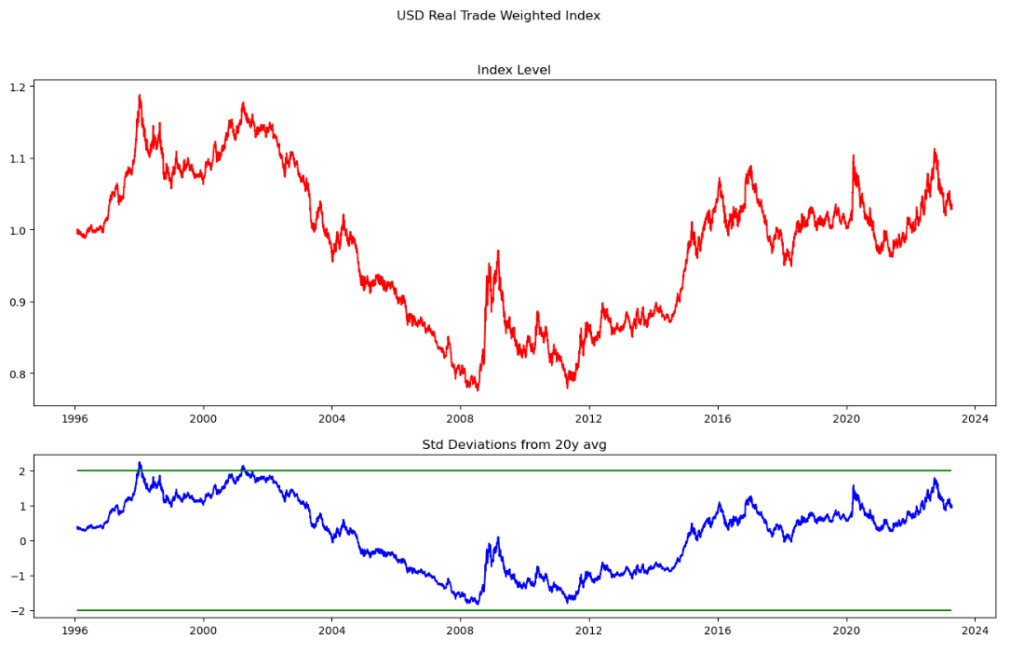

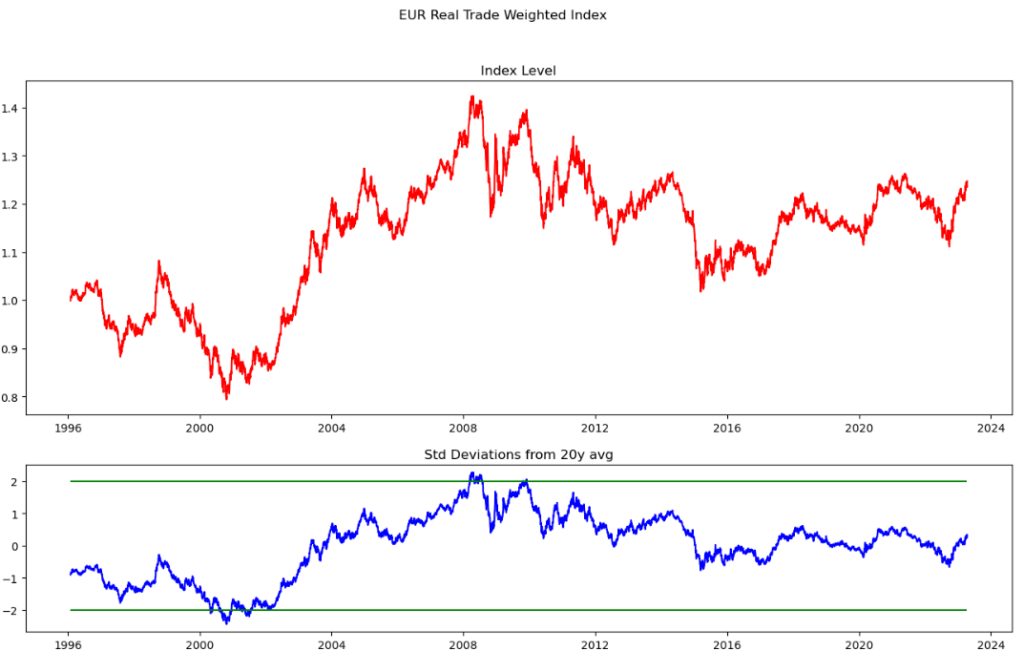

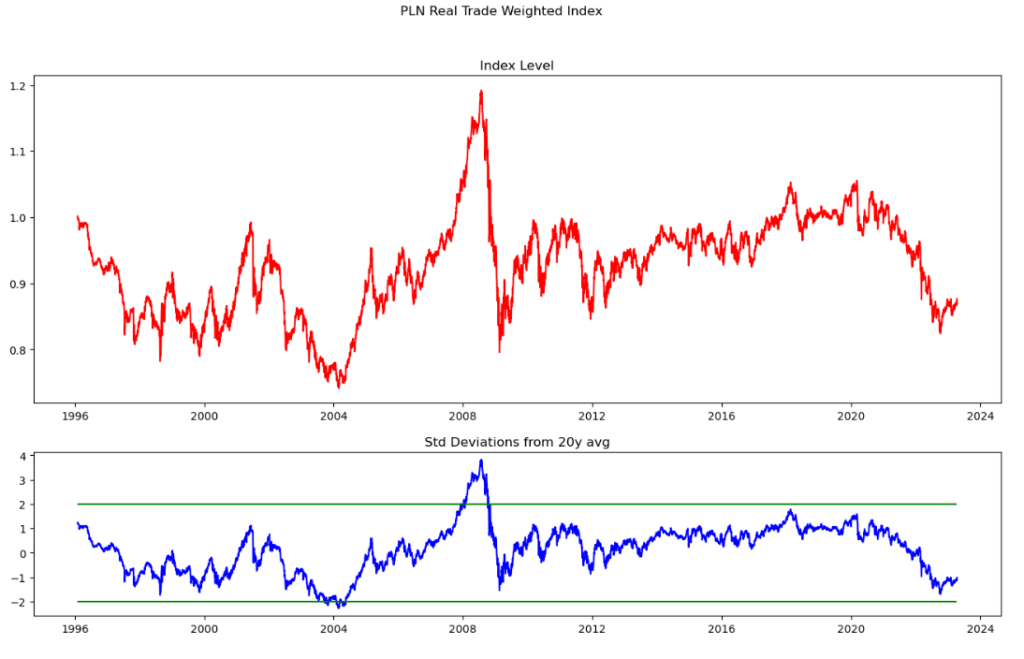

Od czasów najbardziej poczytnego jak do tej pory artykułu na tej stronie (o dolarze, TUTAJ) sporo się zmieniło. Dolar nie jest już tak koszmarnie drogi, złoty nie jest już tak niedowartościowany. Ale role się nie odwróciły. Dolar w ujęciu RTWI (realny kurs ważony handlem) jest nadal powyżej średniej, z złoty poniżej. Mimo to wahadło sentymentu przesunęło się bardzo. Dlaczego? Spójrzmy na główne czynniki:

– kryzys energetyczny w Europie nie zmaterializował się, a w każdym razie nie w drakońskiej postaci wycenianej (przesadnie, choć teraz łatwo to powiedzieć po fakcie) jesienią

– perspektywy inflacji w świecie zachodnim poprawiają się, dzięki czemu rynek agresywnie gra na pivot w polityce pieniężnej, nie tylko Fed, ale ważniejszych banków, to nie służy dolarowi

– w wyniku „mini kryzysu” Fed znacznie podniósł nadpłynność w sektorze, wspierając aktywa pro-cykliczne, a to służy walutom EM i nie służy dolarowi

Dolar nadal zdaje się być przewartościowany, jednak już zdecydowanie mniej niż jesienią 2022. Źródło: opracowanie własne na podstawie danych z Macrobond

Kurs euro jest w okolicach długoterminowej średniej, ale patrząc na ostatnie lata – blisko szczytu. Źródło: opracowanie własne na podstawie danych z Macrobond

Złoty pomimo umocnienia wydaje się nadal tani – jest tu jednak pewien haczyk, o czym za chwilę. Źródło: opracowanie własne na podstawie danych z Macrobond

Dlaczego EURPLN miałby rosnąć?

Czynniki wpierające scenariusz wzrostowy na parze EURPLN:

– akumulująca się niekorzystna różnica w inflacji

– konflikt na Ukrainie

– sentyment rynkowy

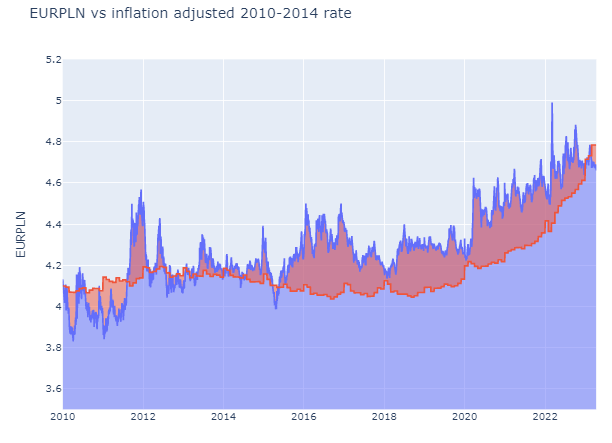

Przyjrzyjmy się im po kolei. Przedstawiona wcześniej względna „taniość” złotego bierze pod uwagę tylko to, co wydarzyło się do tej pory. To pewne niedociągnięcie, bo rynek powinien uwzględniać przyszłość a dziś możemy być niemal pewni, że inflacja w okresie kolejnych 2-3 lat w Polsce będzie wyższa niż w strefie euro czy USA. Kurs walutowy powinien to uwzględniać. Owszem, dziś polska machina eksportowa wygląda dobrze (o czym świadczą choćby najnowsze dane o bilansie płatniczym), ale różnica w inflacji będzie powodować erozję konkurencyjności, o ile nie zamortyzuje tego kurs.

Gdy patrzymy na kurs EURPLN poziom może wydawać się wysoki, ale wzrosty są i tak wolniejsze niż utrata relatywnej wartości wobec euro. Źródło: opracowanie własne na podstawie danych z Macrobond

Konflikt na Ukrainie w zasadzie kompletnie przestał rynki interesować, a niestety końca nie widać. Nie uważam, że za chwilę wydarzy się coś niedobrego, nie mam takiej wiedzy. Po prostu zakładam, że tak jak rynki przereagowują różne informacje, tak teraz to ryzyko w ogóle nie daje żadnej premii.

Wreszcie kwestia sentymentu – bardzo ważna i niesamowicie trudna do przewidzenia. Z pewnością można powiedzieć, że na rynku jest dużo optymizmu. Przede wszystkim związany on jest z przekonaniem, że za chwilę odwróci się wahadło w globalnej polityce pieniężnej. To oczywiście bardzo ważne, bo im bardziej banki przeholują, tym większe jest ryzyko druzgocącej zyski firm recesji. Ostatnio są tu powody do pewnego optymizmu – dane o inflacji z USA za marzec były obiecujące, ale rynek wycenia zwrot o 180 stopni. Oczywiście może tak być, ale znowu, rzeczywistość może okazać się mniej sprzyjająca. Przede wszystkim Powell może naprawdę zadziwić rynki i wbrew powracającym oczekiwaniom nie obniżyć w tym roku stóp oraz prowadzić dalej QT.

Kurs EURPLN jest obecnie niemal na granicy dolnego przedziału kanału wzrostowego. Źródło: XTB

Sentyment na razie sprzyja wzrostom na EURUSD

Patrząc na kurs złotego traktuję EURPLN jako parę fundamentalną, ze względu na związki ekonomiczne, zaś USDPLN jako pewnego rodzaju odwrócone EURUSD na lewarze. Często bowiem przy rosnącym EURUSD kapitał napływa do naszego regionu, powodując spadek EURPLN i ponad proporcjonalnie większy spadek USDPLN. W tym kontekście nie można nie zwrócić uwagi na gwałtownie rosnący spread na obligacjach na korzyść EURUSD (rentowności oczywiście są niższe niż w USA, chodzi o kierunek zmian).

Rynek obligacji wyraźnie wspiera euro, przynajmniej na razie. Źródło: Bloomberg

Wynika to z dość dziwnego założenia, że Fed będzie znacznie szybciej luzować politykę niż EBC. Rynek patrzy na lepsze ostatnio dane o inflacji z USA i brak poprawy w strefie, ale to krótkowzroczne. Gospodarka strefy przez długie lata funkcjonowała przy ujemnych stopach – EBC w odróżnieniu od Fed nie podnosił ich przed COVID. Uważam, że prędzej USA dałyby sobie radę przy stopach 5% niż strefa przy 3,5%. Nie bardzo rozumiem, jak przy takich stopach ma nie dojść do drugiej odsłony kryzysu fiskalnego, a przecież jest jeszcze segment korporacji oraz konsument, który znacznie mocniej niż w USA dostaje spadkiem dochodów rozporządzalnych. Dlatego patrząc na macro nie widzę podstaw do dalszej znaczącej hossy na parze, ale tak jak wspomniałem, chwilowo rynek stopy procentowej jest bardzo wspierający.

Sytuacja makroekonomiczna nie przemawia za euro w dłuższym terminie. Źródło: opracowanie własne na podstawie danych z Macrobond

Wsparcie na USDPLN może i nie ma kluczowego znaczenia, ale jego pokonanie w zdecydowany sposób może pogłębić spadki w krótkim terminie. Źródło: XTB

Czy zatem warto kupować euro?

Moim zdaniem kurs EURPLN znajduje się w ciekawym miejscu, a łagodnie nachylony trend wzrostowy ma swoje uzasadnienie fundamentalne. Uważam, że poziom kursu jest dość atrakcyjny, jeśli ktoś chce zwiększać dywersyfikację swojego portfela poza polskie aktywa, a z mojego doświadczenia wielu inwestorów w Polsce nadal tkwi przede wszystkim (lub kompletnie) na rynku krajowym.

Oczywiście kurs może być niżej. Pamiętacie euro po 3,20 i dolara po 2 złote? Czy te poziomy były uzasadnione? Nie i kryzys z 2008/09 je brutalnie zweryfikował, ale i tak się wydarzyły. Na rynku można gdybać odnośnie tego co, ile powinno kosztować, a czasem zachowanie cen potrafi odskoczyć z pozornie i tak już nieracjonalnych (dla nas) poziomów. Euro i dolar dziś nie są bardzo tanie (jak w roku 2008), a złoty nie jest bardzo przewartościowany długoterminowo. Takie sytuacje jak z 2008 roku zdarzają się jednak czasem co kilka dekad.

Tak samo, kupno euro czy aktywów w euro nie jest rekomendacją. Nie znam Waszych sytuacji, portfeli i strategii. To jedynie wniosek ogólny analizy, który każdy może zaadoptować na własne potrzeby.

Co do dolara, który tanieje w dużo szybszym tempie, jak wiecie przy poziomie 5pln uważałem go za kompletnie nieatrakcyjnego. Jednak po sporych spadkach uważam, że jest sens mieć umiarkowaną poduszkę w USD, choćby dlatego, że w USD kupujemy (często regularnie) aktywa (akcje i ETFy), a jeśli dojdzie do kryzysu płynnościowego dolar zyska najmocniej, nawet jeśli obecnie jest nadal przewartościowany. Natomiast kurs USDPLN cechuje się znacznie większą zmiennością i możliwości jego obsunięcia, nawet jeśli przejściowego, nie należy ignorować.

100% zgoda, rynek obligacji wycenia jakąś fikcję. Również uważam, że jeśli dojdzie do poważniejszych problemów wraz z kontynuacją zacieśniania to właśnie w strefie euro. Powell i cały FED nie wygląda na wystraszonego żeby luzować jak jest względnie stabilnie. Jak FED zacznie luzować to w strefie będzie już…”meksyk”, wtedy EURUSD się ocknie. Nagle inwestorzy przypomną sobie jaki długoterminowy background inflacyjny ma PLN i co on oznacza przy globalnej recesji. Krótkoterminowe obligacje amerykańskie płacą ~4,5-5%

Kupiłem 100.000 USD jakiś czas temu po 4.70 co teraz zrobić? 🙁

Nie mogę doradzać a już szczególnie publicznie.

Natomiast odpowiedziałbym sobie przede wszystkim na pytanie „w jakim celu był ten zakup”

Panie Doktorze, może takie pytanie już padało, ale czy w kontekście nauki inwestowania ceni Pan jakieś książki/autorów?

Świetne podsumowanie tematu, czy jest szansa na podobne spojrzenie na waluty innych dużych gospodarek, może AUD/GBP/JPY?

Czy Pana uczył może profesor Glapinski? Nie zastanawia Pana dlaczego Macron chce uniezależnić się od USA i czemu 2 tygodnie przed wypowiedzią Macrona prezydent Kenii wezwał swoich obywateli to pozbycia się $ ? Może niech Pan poczyta gazety?

Niestety nie uczył :/

Heh! A na wiki piszą, że w Nairobi też jest giełda.. . Zadam zatem pytanie offtopic i raczej akademickie niż inwestycyjne: czy przy całym ryzyku, braku płynności i wątpliwym governance, są jakieś spółki / giełdy / sektory na czarnym lądzie przynajmniej umiarkowanie ciekawe? Czy to raczej sztuka dla sztuki?

Panie Przemysławie,

Nie uważa Pan że polityka fiskalna w Polsce jest mało rozsądna, już nie wspominając o polityce RPPi intensywny dalszy spadek USDPLN jest dość irracjonalny?

Osobiście wyczuwam że po wyborach PLN nieco osłabnie.

Jest to zawarte w argumencie o wyższej niż na Zachodzie inflacji

Natomiast USDPLN kieruje się w dużym stopniu ruchami na EURUSD

Kupiłem 100.000 USD jakiś czas temu po 4.70 co teraz zrobić? 🙁

Włochy wprowadzają stan kryzysowy w związku ze wzrastającym napływem imigrantów przez M. Środziemnie. Sezon się zaczyna. Jaki to będzie miało wpływ na Euro…

https://www.cbsnews.com/news/migrant-deaths-mediterranean-highest-level-in-6-years-italy-malta-north-africa/

Co Pan sądzi o franku szwajcarskim? Można uważać ze jest przeceniony? W parach NZDCHF, cadchf łapie dołki z covida, czy to normalne?

Dzień dobry

Ale to przecież NZD jest tak słaby, nie zaś CHF, ten jest mocny, gdyż SNB – podobnie jak inne banki (ale odmiennie niż np BoJ) zaczął podnosić stopy

NZD jest słaby, ale czy w obecnym środowisku ma perspektywy na istotne umocnienie? Sądzę, że jeszcze nie teraz

Dzień dobry.

Panie Przemysławie, troszkę nawiąże do innej waluty, mam sporo NOK, a jak wiadomo na dzień dzisiejszy kurs korony jest baaardzo niski. Jak Pan widzi, czy jest szansa na odrodzenie norweskiej korony ? Warto inwestować w tą walutę po tym kursie ?

dzień dobry

przepraszam, że odpowiadam dopiero teraz

NOK to jest dość specyficzna waluta, z pewnością najbardziej wyeksponowana na kurs ropy spośród europejskich walut. Więc jeśli zakładamy dobrą koniunkturę na rynku ropy, to owszem może mieć to jakiś sens, ale w scenariuszu spowolnienia NOK może jeszcze stracić wraz z ropą.

No i oczywiście pytanie, co z tym NOK robić jeśli ma to być inwestycja portfelowa. Za USD i EUR kupujemy globalne aktywa, za NOK nie bardzo.

Panie Przemysławie,

jak Pan ocenia zakup ETFu IBCI.DE jako alternatywną ekspozycję dla EURPLN? Jeśli utworzyłaby się jakaś dłuższa konsolidacja na EURPLN to wydaje mi się, że ten ETF byłby bardziej opłacalny ze względu na niskie koszty.

ogólnie inflation linki działają tak, że zarabiamy gdy inflacja okazuje się wyższa niż wycenia rynek. Czy obecnie dla EMU tak się wydarzy? Nie mam przekonania. Wolę długoterminowe bundy, bo scenariusz spowolnienia i w konsekwencji luzowania przez EBC wydaje mi się bardziej realny.

Biorąc pod uwagę, jak ogromną rolę gra dziś polityka i jak gwałtowne są akcje/interwencje banków centralnych, jakiekolwiek sensowne zarządzanie ryzykiem walutowym jest praktycznie niemożliwe a już wskazywanie jakiejś „fundamentalnie uzasadnionej” wartości tej czy innej waluty uznaję za szarlatanerię.

ale uznaje Pan za szalanterię metodykę liczenia realnego kursu walutowego ważonego handlem? bo nie za bardzo rozumiem przesłanie

Dzień dobry Panie Przemysławie,

Dziękuję za bardzo bardzo ciekawe i unikalne analizy!

Czy jest jakiekolwiek ekonomiczne/gospodarcze/fundamentalne uzasadnienie tego, że wiele indeksów giełdowych znajduje się wyżej niż przed covidem w 2019 roku? Czy perspektywy gospodarcze są lepsze? Czy firmy generują wyższe zyski? Płacą wyższe dywidendy? Jest większy popyt konsumencki? Zyski są wyższe niż stopa wolna od ryzyka? Jak wypada porównanie gospodarek i wyników firm w 2019 i obecnie? Czy faktycznie obecnie jest lepiej, co można wywnioskować z indeksów? Czy też raczej zmierzamy w kierunku sytuacji z 2008 roku?

dużo pytań, po krótce

– zyski firm (w indeksach takich jak spx czy dax) faktycznie są wyższe niż przed covid, co wynika z ogromnej stymulacji popytu

– wyceny też są ponadprzeciętne (choć nie rekordowe), co łącznie daje wysoki poziom indeksów

teraz gra się toczy o to, czy:

– zyski znacząco spadną, czy też utrzymają wzrostową trajektorię

– wobec znacznie wyższych stóp utrzyma się poziom wycen

dlatego rynki tak bardzo patrzą na bc – dłuższy okres wyższych stóp -> niższy popyt -> niższe zyski i wyceny

Dziękuję za odpowiedź która wiele wyjaśnia! Cały czas nurtuje mnie jednak jeszcze pytanie jak bardzo prawdopodobne jest że zmierzamy w kierunku spadków podobnych do 2008 roku? Banki mają dużo przecenionych obligacji, prawdopodobny problem na rynku nieruchomości (tym razem komercyjnych), przy inflacji która ogranicza możliwości dodruku i globalnym zadłużeniu które raczej jest niespłacalne.

Dzien dobry, ciekawa analiza jak zawsze. Dochodzimy zatem do wniosku, ze rynki nie sa efektywne, co wiecej czasem lub czesto zachowuja sie irracjonalnie przez pewien okres czasu. No bo jak zrozumiec sile DAX, CAC przy slabosci S&P, nie mowiac o Russell 2000. Tutaj nie da sie tego wytlumaczyc racjonalnie … Moze Pan zna odpowiedz?

DAX i MDAX też są na zupełnie innych poziomach w stosunku do ATH, co mnie też bardzo zastanawia.

Dzień dobry Panie Przemysławie,

Gratuluję świetnych analiz i piszę z pytaniem o szczegóły waszej wyceny waluty mierzonej handlem.

Jak widzę wycenia ona zmiany handlu i zmiany inflacji, a co ze stopami? Czy stopy są również uwzględniane w wycenie waluty czy nie i dlaczego?

Pozdrawiam

Nie są oczywiście. Poziom stóp nie wpływa w żaden sposób na to, czy kurs 4.70 jest opłacalny dla eksportera, który płaci wynagrodzenia w PLN

Oczywiście stopy mają znaczenie dla kursu, ale kanał oddziaływania jest inny. Powiedziałbym że bardziej średnioterminowy podczas gdy rtwi długoterminowy

Dziękuję za odpowiedź. Tak myślałem, że odpowiesz. Oczywiście że poziom stóp nie jest istotny dla handlu, ale dla biznesu już jest.

Dla przykładu trzymanie dolara przed covidem było bardzo opłacalną inwestycją przez długi czas – swapy robią swoje, a dodatkowo euro wydawało się stosunkowo wtedy drogie. Coś podobnego widać teraz na np. eurhuf.

Z drugiej strony można odwrócić temat wysokich stóp że zniechęca do inwestycji – wyobraźmy sobie fundusz kupujący w Polsce czy na Węgrzech nieruchomości i chce zabezpieczyć się walutowo sprzedając walutę lokalną. Z punktu widzenia inwestora stopy są kluczowe. Dla eksportera nie.

Panie Przemysławie,

USA zbliża się do limitu zadłużenia i rozumiem, że Treasury nie będzie mogło emitować więcej obligacji (dopóki nie podniosą limitu). Czy jest możliwość, że spowoduje to brak wystarczającej ilości na rynku tych papierów i „sezonowy” spadek rentowności? Jak poprzednio zachowywal się rynek w obliczu takiego napięcia?

Nie tylko jest możliwość ale już tak się dzieje momentami, przy czym są to głównie bony

Czy taki scenariusz lepiej rozegrać IB01 czy TLT?

przepraszam, uciekło mi to

na jaki scenariusz dokładnie?

ib01 to czysty cash pillow, bez ryzyka stopy procentowej, można powiedzieć „spokojne czekanie na kryzys płynnościowy”

tlt to bardziej (lub dodatkowo) zakład o rychłą recesję

No właśnie kontrariańsko bardziej uśmiecha się do mnie tlt. Najbardziej zleciał. Do dołków z listopada już raczej nie wrócimy, bo cykl podnoszenia stóp już się kończy. Buja się w kanale 103-110, odbijając się od 110 już po raz kolejny. Z kresek maluje się klin. Po przebiciu 110, pierwszy opór dopiero na 120. Nie zdziwiłbym się, gdyby wybicie nastąpiło w przyszłym tyg., po oświadczeniu, że już więcej podwyżek nie będzie.

Wogóle to dziwną mamy sytuację… surowce spadają pomimo bardzo słabego dolara. Na rynku akcji i obligacji rekordowa ilość shortów. Gdyby do tego rosło złoto to stwierdziłbym, że szykuje się gorąca wojna USA-Chiny. BTW w przypadku konfliktu zbrojnego USA, rentowności będą rosnąć.? Panie Przemysławie co ten rynek teraz gra? 🙂

Ale shorty instytucji na spx to głównie zapewne zabezpieczanie calli „ulicy”. Więc nie wiem, czy to nie jest aby antywskaźnik. Ale fakt, jest ciekawie. Makro jest skomplikowane, pieniądza na rynku dużo, ale też nadzieje na to, że banki centralne wywieszą wkrótce białą flagę moim zdaniem znacznie przesadzone.

witam,

hehe, panie dr., zawsze mi powtarzano na lekcjach języka polskiego żeby być konsekwentnym w pisaniu i nie „skakać”. Jak widać pan dr. lubi skakać jak żabka na nenufarach. 1000 myśli itp. w 1 artykule.

Sugerowałbym spokojniejszy ton pisania i pisanie powoli i dokładnie, napisać sobie najpierw parę myśli na sucho, przeanalizować je i dopiero wtedy składać je do 1 artykułu.

EURUSD należy zawsze rozpatrywać z kursem DAX i CAC. Jak te indeksy rosną to EURUSD się umacnia. I w drugą stronę. Jak EURUSD się umacnia, umacnia się DAX.

Osobiście uważam, że EURPLN jeszcze się osłabi – maks 4.5 zł. Owszem jak widać na obrazku – wstęgi Bollingera wskazują na pewne minimum, ale to nie znaczy że nie może być jeszcze niżej. EURPLN wszedł w kanał spadkowy i czekamy czy odbije. Jeśli wstęgi Bollingera będą pokazywały ruch w dół to eurpln spadnie a jeśli kurs wejdzie w przestrzeń do SMA w BB to kurs się ustabilizuje.

Osobiście nie wierzę w recesję taką jaką znamy. Ani EBC ani FED na to nie pozwolą. Dużo straszą, a rynek chce zarabiać i będą wszystko robić aby rynek rósł. Może być stagflacja ale nie będzie jakiegoś mocnego zjazdu w dół. On już był. Akcje Banków ładnie odbiły. Teraz możliwa korekta na rynku, ale rynek nie spadnie niżej niż 09.22.

Powodzenia.

Hmmm

Dla mnie to bardzo składne myśli, ale to moja specyfika 😉

Dziękuję za opinię

Panie Przemku,

mówi Pan o przewartościowaniu dolara, a z mojej perspektywy osoby która potrzebuję pod ręką gotówki (dlatego kupiłem dolara po 4,20), przy obecnej inflacji i odpływie kapitału sądzę, że kurs 5 pln za dolara do końca roku jest realnym scenariusz, nie tyle z faktu umacniania się dolara co większej inflacji u nas= odpływ złotówek u inwestorów, oraz opływ kapitału przez sytuację za wschodnią granicą. Czy moje predykcję mają szansę się spełnić w tym roku?

Robi Pan super robotę edukując tak Polaków, tak trzymać!!!