Ten artykuł obiecywałem już od jakiegoś czasu. Zawsze intrygowało mnie jak inwestor, nawet instytucjonalny, miałby wybrać spółki z tysięcy notowanych na całym świecie. Temat omówiłem powierzchownie na wykładzie podczas konferencji Wall Street, oraz na ostatnim webinarium, które możecie obejrzeć tutaj:

Teraz rozwinę myśl, jak i pokażę metodologię. Zaczynajmy.

Idea

Idea jest prosta – czy spółki zyskujące najmocniej mają pewien zestaw cech wspólnych, który odróżnia je od pozostałych spółek i czy jesteśmy te cechy w stanie ustalić? Cechy to oczywiście wskaźniki – dokładnie 84 wskaźników, które można pobrać lub obliczyć na podstawie danych ze sprawozdań finansowych. Spółki to niestety nie wszystkie na świecie, a te, które od 1990 roku wchodziły w skład S&P500 (708 spółek, a zatem nadal DUŻO więcej, niż jest w stanie objąć nasz umysł). Sprawdzamy je na okresie kolejnych 5 lat do danej daty, wychodząc z założenia, że spółka potrzebuje czasu, aby zmaksymalizować wartość fundamentalną, a wielu inwestorów szuka właśnie takich inwestycji na dłuższy okres.

Model

Dla każdego 5-letniego okresu za ostatnie 30 lat wybieramy 10 spółek, które osiągnęły najwyższą stopę zwrotu. Aby ocenić, które wskaźniki najbardziej wyróżniają te spółki używamy scoringu. Rozkład wskaźników dzielimy na kwartale – w całej populacji, jak i wśród owych 10 „winnerów”. Jeśli dany wskaźnik w danym kwartylu dla winnerów osiąga wartość wyższą niż w tym samym kwartylu dla całej populacji – dostaje punkt. W ten sposób dostajemy wskaźniki o skrajnym scoringu.

Które wskaźniki i ile?

Nawet bazując na danych musimy podejmować pewne decyzje subiektywnie:

– ile wskaźników użyć?

– czy wprowadzać ograniczenia co do ilości wskaźników z tej samej grupy? (ja wprowadziłem)

– jak „nagrodzić” spółki, których wskaźniki mocno odchylają się od rozkładu populacji?

Na szczęście jest coś takiego jak backtest i to jest piękne w DataScience. Często podkreślam, że AI to nie jest czarna magia, a przede wszystkim ogromne zdolności obliczeniowe, które ma nawet solidny laptop. Dzięki nim możemy sprawdzić tysiące, a nawet miliony kombinacji.

Backtest

No dobrze, jedna sprawa to wyznaczenie jakimi wskaźnikami cechowali się winnerzy, a inna to stwierdzenie, że jeśli znamy te wskaźniki to wytypujemy spółki radzące sobie lepiej niż rynek. Być może model pokaże jakieś losowe cechy? Dlatego potrzebny jest backtest.

Backtest musi oczywiście mieć charakter „out-of-sample”. Nie możemy wyznaczać wskaźników na podstawie tego samego okresu, na którym testować będziemy model! To tak jakby ktoś powiedział nam – przez kolejne 5 lar spółki technologiczne będą sobie fatalnie radzić, teraz typuj, w co inwestujesz. W ekonometrii nazywa się to wyciekiem informacji (information leak) – taki model z miejsca jest do kosza.

Z backtestem długoterminowych modeli jest jeden zasadniczy problem – dostępność danych. Niby 30 lat kwartalnych danych to dużo i możemy model oprzeć na pierwszych 20-tu, a backtest na kolejnych 10-ciu. Jednak w tym przypadku to oznacza, że model nie uwzględniłby w ogóle danych z ostatniej dekady, czyli praktycznie nie obserwowałby zachowania notowań spółek w okresie dodruku pieniądza. Znaleźliśmy jednak rozwiązanie w formie ruchomego backtestu – model ocenia wskaźniki z całego okresu, poza przesuwanym co kwartał okresem 5-letnim do weryfikacji. Interesuje nas stabilność tego podejścia w czasie, przy użyciu różnych parametrów.

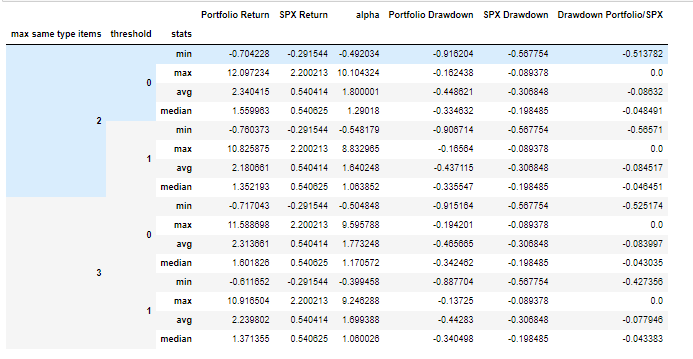

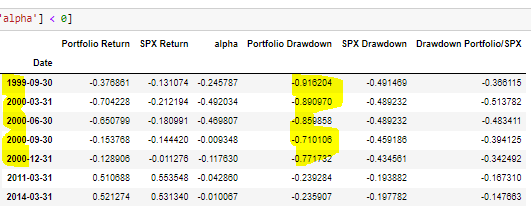

Powyższa tabela pokazuje symulację wyników backtestu dla różnych parametrów. To co jest ważne, to że mediana alphy (czyli nadwyżki 5-letniej stopy zwrotu na S&P500) wszędzie jest wysoka, często przekraczając 100 punktów procentowych.

Najlepsze spółki i ich wskaźniki

10 wskaźników, które okazały się kluczowe to:

Cena/wartość księgowa (im wyższy tym lepiej)

Relatywna cena/wartość księgowa (jw.)

Stopa zwrotu z kapitału (jw.)

4-kwartalny wzrost przychodów (jw.)

3-letni wzrost przychodów (jw.)

Stopa dywidendy (im niższa tym lepiej)

Stopa wypłaty dywidendy (jw.)

Udział długu krótkoterminowego (jw.)

Dług netto do kapitału (jw.)

Pokrycie gotówką (im wyższy tym lepiej)

Przyznacie, że część tych wskaźników jest mocno nieintuicyjna. To, że spółki nie płacące dywidendy radziły sobie lepiej, pokazywałem już w poprzednim wpisie. Często jak widać, te najbardziej dynamiczne są też nisko zadłużone i bardzo drogie mierząc wskaźnika c/wk (czyli P/B).

Obecnie spółki, które spełniają kryteria w najlepszy sposób to (predykcja była wykonana 1 czerwca, w dwa miesiące po zakończeniu kwartału) w kolejności:

Fortinet

Apple (tak, ten Apple…)

NVIDIA

AMD

ServiceNow

Adobe

Autodesk

Home Depot

MarketAxess

Teradyne

A teraz wiaderko zimnej wody – z okresów, kiedy model ten nie działał wybija się szczyt bańki dot-com. Wtedy „typy” modelu straciły od momentu zakupu do dołka nawet 90%! Widzicie analogię do obecnej sytuacji? Ja tak.

Czy to oznacza, aby teraz nie inwestować? Niekoniecznie. Nie wiemy ile ten balon będzie puchł. Ktoś kto inwestowałby w ten sposób konsekwentnie, to szybko odrobiłby straty z pechowych kwartałów. Oczywiście teraz też może być inaczej – na rynku nie ma nic pewnego!

Pamiętajcie – nie ma „magicznych sposobów”. Po takie odsyłam Was do hameryńskich couchów. Ja natomiast będę od czasu do czasu pokazywał efekty zabawy danymi – także jeśli nie zraził Was ten tekst, to zaglądajcie regularnie!

Mam kilka watpliwosci zasadniczych dotyczacych samego podejscia. Sprowadzaja sie one ogolnie do tego czy nie jest ono w pewnym sensie „samospelniajaca sie przepowiednia – zwyciezcy naturalnie wywodza sie z grupy wysoko wycenianych „wzrostowych” spolek a nie sposrod tych relatywnie stabilnych ale czy wsrod przegranych nie mamy takze relatywnie wielu spolek o takich parametrach?

Moglbym to drazyc glebiej ale bardziej chcialbym sie skoncentrowac na innej, prostszej, kwestii – czy badane dane uwzglednialy wplyw ewentualnego skupu akcji wlasnych? Bo lista cech tych spolek dosc wyraznie wskazuje na taka mozliwosc – wysokie P/BV, niski dlug i wysoki cash przy jednoczesnym braku dywidendy. A skup akcji to najbardziej klasyczna metoda manipulacji „zwrotem” z akcji zwlaszcza w warunkach wieloletniej hossy i FOMO redukujacego podaz.

1. po to jest backtest – parametry z okresu „treningowego” sprawdzane są potem w okresie testowym. Jeśli łapałoby to wiele słabych spółek, to po prostu wyniki byłyby słabe

2. tak buyback to jeden ze wskaźników

Ja mam pytanie, jak zachowały by się wskaźniki w symulacji zakładającej reinwestowanie dywidendy? Oczywistym wydaje się być, że brak wypłaty dywidend pozwala spółce na szybszy wzrost wartości, ale czy w sytuacji reinwestowania ich współczynnik wypłaty ma jakiekolwiek znaczenie dla wartości portfela?

I jeszcze chciałbym zapytać o pozostałe 74 wskaźniki.

celna uwaga – nie, wyniki są price return

przy tej dynamice dywidendy nie zmieniłby wiele w typowaniu, a znacznie skomplikowałyby kod

Ciekawe podejście, bardziej statystyczne, niż z wykorzystaniem uczenia maszynowego. Wyniki, to raczej rekomendacje, które spółki warto kupić. Model nie podejmuje decyzji o kupnie, a następnie sprzedaży, podejście kup i trzymaj. Niemniej – SUPER, z wykorzystaniem niektórych wskaźników jesteśmy w stanie skutecznie podejmować decyzje, bardziej zaawansowane to znalezienie zależności pomiędzy nimi. Niekiedy dopiero 2 wymiary dają nam informacje, gdzie jeden z nich na pierwszy rzut oka wydawać się może szumem.