Powell jeszcze mówi, a ja tradycyjnie podsumowuję dla Was decyzję. Mamy podwyżkę i jednocześnie bardzo optymistyczną reakcję rynku. Zapraszam.

Decyzja Fed – Powell się nie ugiął

W poprzednim wpisie sugerowałem, że gdybym to ja miał podejmować decyzję, przede wszystkim nie zmieniłbym nic w QT, ale nie podniósłbym stóp procentowych ze względu na perspektywy makroekonomiczne (wpis TUTAJ). Fed stopy podniósł, banki centralne są często jak krążowniki, którym ciężko jest wykonać nagle większy zwrot. To, co wydaje mi się jednak kluczowe to nieugięcie się pod rynkową presją, gdzie ewentualny brak podwyżki (lub tym gorzej ograniczenie QT) motywowane byłoby ostatnimi wydarzeniami w sektorze bankowym. Fed zasadniczo utrzymuje linię i to chyba najważniejsze przesłanie.

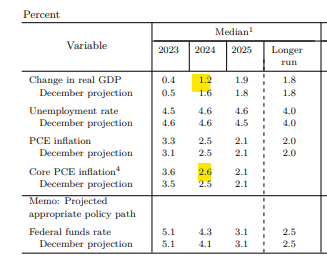

Prognozy makroekonomiczne zmieniły się minimalnie. Źródło: Fed

Jeszcze jedna podwyżka?

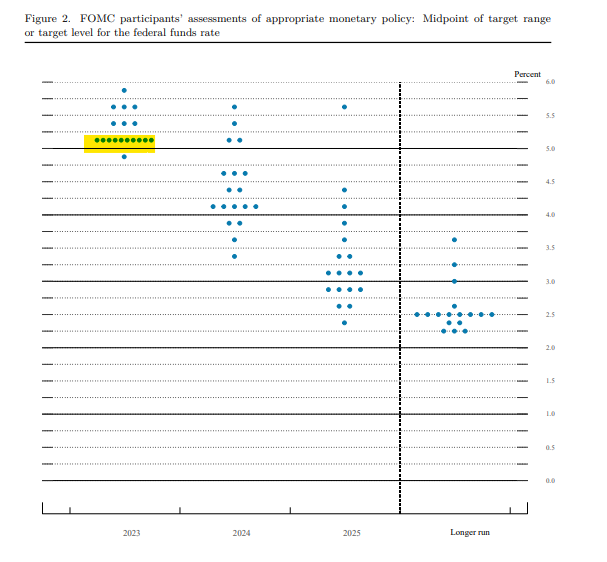

Fed nie tylko podniósł stopy, ale też sugeruje, że to nie koniec – zarówno w komunikacie, jak i w dot-plocie. Tu w zasadzie nie ma istotnych zmian względem grudnia. Z jednej strony pokazuje to, jak nieznacznie kryzys po upadku SVB zmienił punkt widzenia w Komitecie. Z drugiej, gdyby nie te wydarzenia „kropki” wskazywałyby na więcej podwyżek. Rynek zatem może odbierać brak zmiany jako pocieszenie (swoją drogą proszę zwrócić uwagę na kumulację kropek na jednym poziomie, tam widzę zarząd Fed z Powellem, a więc kropki wyżej są mniej istotne). Co więcej, w trakcie konferencji Powell jasno podkreślił, że już nie wskazują tak jasno na konieczność dalszych podwyżek, ale oprą je o dane.

Dot plot nie pokazuje istotnych zmian od grudnia – wskazuje raczej na jeszcze jedną podwyżkę. Źródło: Fed

Zderzenie ze ścianą nadal realne

Na początku roku pisałem, że największym potencjalnym wydarzeniem tego roku może być kryzys płynnościowy (wpis TUTAJ). Ten wydarzył się w tym miesiącu, choć w umiarkowanym stopniu. Nie doszło do szerokiej panicznej wyprzedaży, która raz na jakiś czas nawiedza rynki. To, dlaczego rynki postrzegały ten mini kryzys jako szansę miało polegać na idealnej wymówce do zaprzestania podnoszenia stóp lub być może nawet zakończenia QT (a nie brakowało głosów, że wznowione zostanie QE). Tak się nie stało. To zaś oznacza, że zacieśnienie pieniężne będzie postępować i na pewnym etapie może wywołać podobny kryzys, ale w większej skali. To wydaje się być podstawowym ryzykiem, na które rynek nie zwraca dziś uwagi.

Na rynku jest obecnie sporo optymizmu. Nasdaq100 jest najwyżej od sierpnia. Źródło: XTB

Wykres USDPLN nie wygląda dobrze i długoterminowo fundamenty nadal mu nie sprzyjają. Jednak ewentualny kryzys płynnościowy to niemal pewne umocnienie dolara. Dla mnie obecna sytuacja to okazja do podebrania USD – przy perspektywach inflacji w PL rozszerzanie ekspozycji portfela na waluty może być godne rozważenia. Źródło: XTB

„Fed nie tylko podniósł stopy, ale też sugeruje, że to nie koniec – zarówno w komunikacie, jak i w dot-plocie.”

Oglądałem konferencję Powella i jak dla mnie to raczej sugerował, że to koniec podwyżek. Mówił, że rozważali tą opcję na komitecie już podczas tego posiedzenia. Podczas konferencji zmnienił retorykę z „on going increases” do „some” i „may”. Jak dla mnie to ewidentna furtka do nie podnoszenia w maju. Rynek już to wycenia jako wyższe prawdopodobieństwo niż kolejna podwyżka.

Dzisiaj dane o balance sheet zobaczymy co tam się zadziało 😀

Panie Przemysławie, drodzy czytelnicy

Czy mogę prosić o komentarz?

Chodzi mi o Pana zdanie odnośnie okazji do podebrania USD. Myślę o tym pod kątem potencjalnego rozlewu kryzysu, kiedy to kurs dolara znacząco wzrośnie w stosunku do PLN. Czy zabezpieczenie poprzez zakup funduszu ETF na pakiet w większości obligacji USA 1-3 letnich jest dobrym pomysłem (iShares USD Treasury Bond 1-3 yr)? Generalnie w moim portfelu brakuje mi pozycji na czarny scenariusz i szukam alternatywy do trzymania USD na koncie walutowym.

Podam przykład: Załóżmy, że mam 5000 PLN, które inwestuję dzisiaj we wspomniany ETF (niehedgowany). Czy dobrze rozumiem, że w przypadku ogromnego kryzysu, jak np. panika w trakcie COVID czy GFC mamy środowisko, w którym FED zacznie drastycznie ciąć stopy procentowe, więc rentowności obligacji spadają i rośnie ich wycena, a moje zainwestowane 5000 PLN w tym środowisku nominalnie rośnie. Ponadto z racji paniki spadają wyceny spółek, więc napływa kapitał do dolara i rośnie kurs USD w stosunku do PLN, więc dodatkowo zabezpieczam się taką inwestycją na znaczący spadek wartości PLN do USD? Podsumowując, zakładam że zainwestowane dzisiaj 5000 PLN w taki ETF i cash’owanie go podczas ogromnego kryzysu odda mi 5000 PLN + wzrost wyceny obligacji z powodu cięcia stóp procentowych + wzrost na kursie USD do PLN.

Te USD miałyby posłużyć na zakup drastycznie przecenionych akcji w przypadku wystąpienia takiego scenariusza. Oczywiście to ma być forma zabezpieczenia i dodatkowa dywersyfikacja portfela. Czy dobrze to rozumiem?

dokładnie tak

Super, dziękuję uprzejmie za odpowiedź i przy okazji życzę udanego weekendu

Nic się nie zmieniło i wszystko wygląda (na razie), jak w ostatnich miesiącach, tj. FED swoje, a rynek swoje.

Chciałbym zapytać, w jakiej perspektywie (przy obecnym zacieśnianiu pieniężnym) może pojawić się taki problem płynnościowy oraz w jakiej skali może to oddziaływać na USD/PLN. Choć wiem, że ciężko dzisiaj odpowiedź na to pytanie, ale chętnie poznam Pana opinię.

Dzień dobry Panie Przemku, bardzo mnie zastanawia dlaczego nasza PLN tak dobrze się trzyma ,mimo wysokiej inflacji , mimo że można powiedzieć że zakończyliśmy cykl podwyżek, mimo że wszystko wydaje się wisieć na włosku. W mojej opinii ktoś musi skupywać tę naszą kochaną walutę, czy to czasami nie po to by jak tąpnie rynek stosunkowo tanio odkupić część papierów z GPW. Bardzo bym prosił by Pan to jakoś skomentował. Pozdrawiam .

„[…] Dla mnie obecna sytuacja to okazja do podebrania USD – przy perspektywach inflacji w PL rozszerzanie ekspozycji portfela na waluty może być godne rozważenia”.

Nie bardzo rozumiem. Inflacja w Polsce – pomijając oficjalne projekcje RPP – nie ma raczej przekonujących podstaw do niekontrolowanego dalszego wzrostu.

A moze perspektywy inflacji sa juz uwzglednione w cenie PLN?

Pytanie do Pana inwestującego w USD. Czy płaci Pan podatek od dochodu z tytułu realizacji zysku na walutach? Czy udaje się Panu nie wykazywać dochodów z walut? Z tego co się orientuję, to podatek jest w skali podatkowej, z innymi dochodami i nie można zastosować podatku Belki (19%).

Zasadniczo inwestując w etfy płaci się normalny podatek od zysków kapitałowych