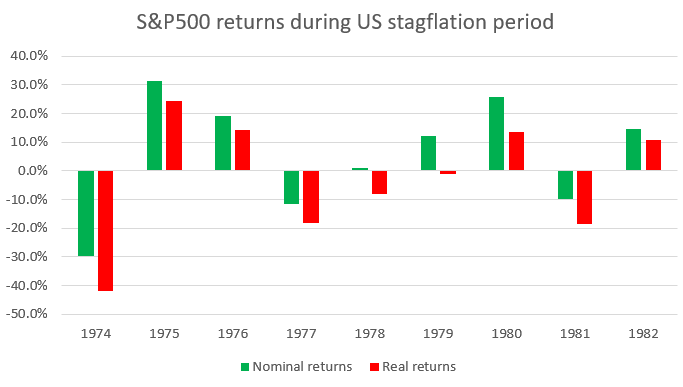

Stagflacja to wyjątkowo nieprzyjemne zjawisko – wolny wzrost lub stagnacja gospodarcza w połączeniu z szybkim wzrostem cen. Jak się można domyślać, jest to nieprzyjemne tak dla uczestników życia gospodarczego, jak i dla inwestorów. Poniżej wykres okresu stagflacji w USA z lat 1974-82. O ile nominalny S&P500 jakkolwiek jeszcze sobie radził, tak skorygowany o inflację, wyglądał już bardzo blado. A trzeba pamiętać, że są to zmiany roczne – w trakcie roku spadki były znacznie głębsze.

S&P500 w okresie stagflacji w USA. Źródło: opracowanie własne na podstawie danych z Macrobond

No dobrze, ale dlaczego w ogóle o tym teraz piszę. Straszenie i czarnowidztwo? Nic z tych rzeczy, wcale nie jestem przekonany, że do stagflacji dojdzie (o czym później), ale ostatnio zaczęło się o tym scenariuszu mówić w „rynkowych kuluarach”. Rozprawmy się zatem z tym tematem, nawiązując jednocześnie od obecnej sytuacji rynkowej. Pretekstów jest kilka.

Rosnąca inflacja i możliwy spadek popytu

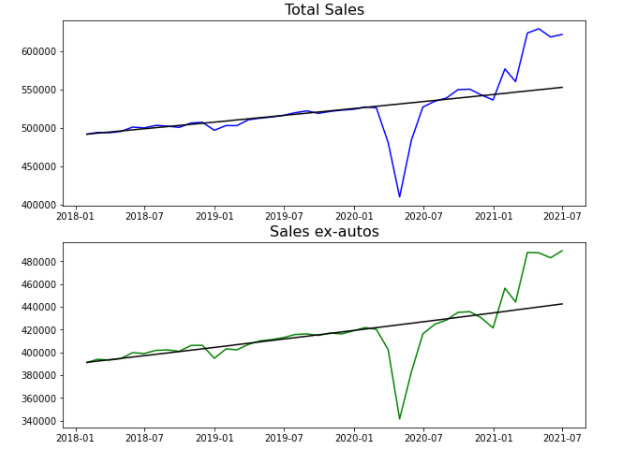

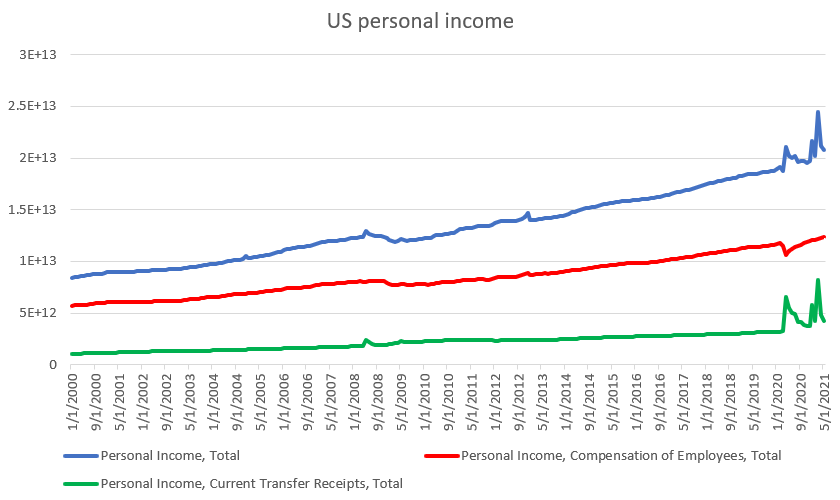

To chyba najbardziej oczywiste – inflacja w wielu krajach na świecie mocno wzrosła. W USA w czerwcu wyniosła 5,4% r/r. Oczywiście przynajmniej częściowo jest ona przejściowa, a do tego popyt jest bardzo silny – w czym więc problem? W tym, że popyt stymulowany jest ekspansją fiskalną niczym podczas wojny i kiedy ten efekt ulegnie wyczerpaniu popyt może nagle się załamać.

Sprzedaż w USA jest znacząco powyżej trendu sprzed pandemii, a to dlatego, że dochody gospodarstw domowych wzrosły skokowo – dzięki programom rządowym. Źródło: opracowanie własne na podstawie danych z Macrobond

Polityka Chin

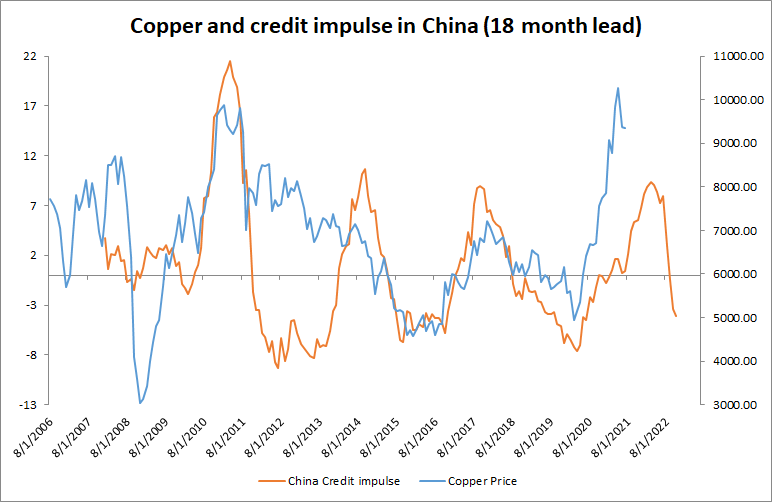

Niestety (niestety bo nie jest to kraj demokratyczny, bo jesteśmy po przegrywającej stronie rywalizacji kultur i wreszcie bo uważam, że w sprawie COVIDu mają swoje za uszami) muszę ostatnio często chwalić politykę gospodarczą Chin – robią rzeczy sprytnie i myślą długofalowo. A to oznacza, że podczas gdy Zachód (szczególnie USA) bezmyślnie pompują popyt, Chiny wciskają hamulec. Ma to sens, bo pozwoli im nieco skorygować własne nierównowagi, jednocześnie korzystając z popytu zagranicznego. Natomiast istnieje ryzyko, że ściągną spowolnienie akurat wtedy, gdy popyt w USA i Europie również wytraci impet.

Chiński impuls kredytowy dość dobrze zapowiada zmiany koniunktury i cen surowców przemysłowych. Źródło: opracowanie własne na podstawie danych z Bloomberga

Ograniczenia podażowe

Sztuczna eksplozja popytu i covidowe restrykcje sprawiły, że dziś problemem dla firm nie jest popyt, a brak dostaw, rąk do pracy i rosnące koszty (i w tym oczywiście mają pomóc zerowe stopy procentowe i dodruk). Ryzyko jest takie, że inflacja się utrwali, a popyt ostatecznie „siądzie”, akurat wtedy, gdy firmy podniosą swoje zdolności produkcyjne.

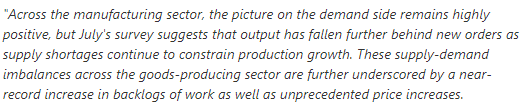

Podczas gdy indeksy PMI są bardzo wysoko, ograniczenia ze strony podaży mogą ostatecznie zaciągnąć hamulec ręczny. Źródło: markit

Mocny dolar

Na rynku walutowym zwykle oczekiwaniom na szybki wzrost gospodarczy towarzyszy osłabienie dolara. Od kilku tygodni jest jednak inaczej. Czy to może zwiastować problemy? O dywergencji S&P500 z parą AUDUSD więcej na poniedziałkowym webinarze:

Czy stagflacja to bazowy scenariusz?

Moim zdaniem nie. Co wiemy? Polityka pieniężna deformuje proces alokacji zasobów (rządy i nieefektywne firmy wydają pieniądze, których normalnie trafiłyby do efektywnych firm), a ogromny interwencjonizm wywołał skok przejściowego popytu (szczególnie w USA). Jest jasnym, że ten przejściowy popyt spadnie. Jest jasnym (dla mnie), że polityka centralnego planowania (szczególnie gdy priorytetem są krótkowzroczne cele polityczne) jest mniej skuteczna niż alokacja rynkowa (w ramach rozsądnych regulacji, oczywiście). To przełoży się na wolniejszy wzrost gospodarczy w przyszłości – ale kiedy? Czy już jesienią, bądź z początkiem 2022? Czy rządy nie będą chciały ugrać jeszcze trochę czasu, wymyślając nowe programy pomocowe finansowane dodrukiem? (np. pod przykrywką 4-tej fali) Czy ewentualne spowolnienie nie będzie dezinflacyjne bo spadnie popyt na surowce, a firmy (które w międzyczasie rozbudują zdolności produkcyjne) będą walczyć o klienta? Naprawdę jesteśmy w sercu (niefortunnego) eksperymentu, który może mieć wielorakie skutki, prawdopodobnie nieopisane jeszcze przez historię ekonomiczną.

Co na to rynki?

Rynek przede wszystkim jest zalany pieniądzem. Zarządzający, rozliczani z benchmarku (takiego jak S&P500) muszą martwić się tym, co zrobić z pieniędzmi aby nie zostać z tyły, a nie tym, co za kilka miesięcy (a może nawet dalej) wydarzy się z globalną gospodarką. Oczywiście, wszelkie historyczne relacje biją po oczach (o tym może w innym wpisie), ale przy takiej manipulacji ze strony banków centralnych inwestorzy muszą zobaczyć, że grunt dosłownie sypie się im pod nogami – inaczej teorie i scenariusze będą dobre na weekendowe spory przy piwie.

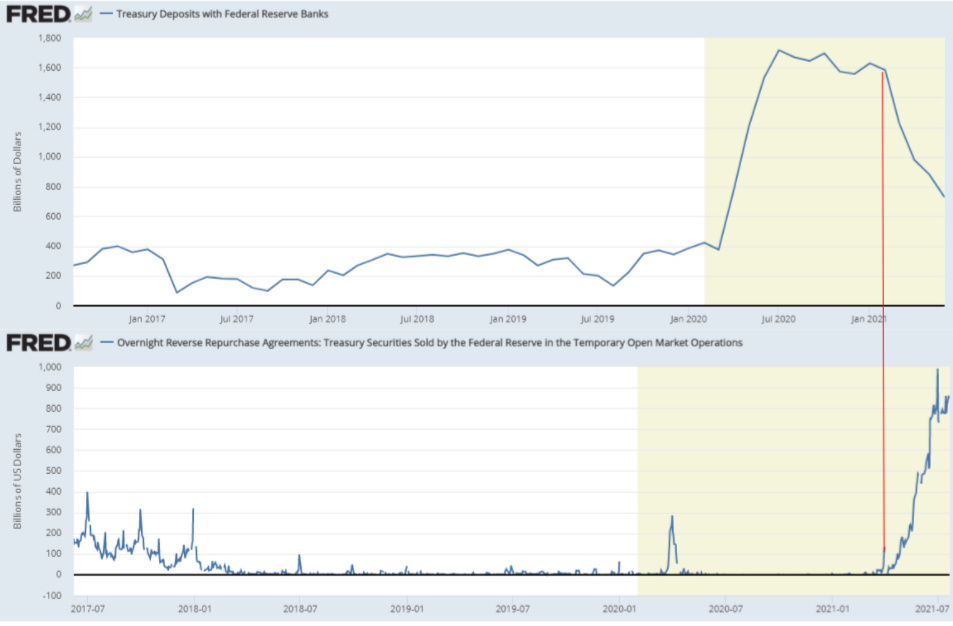

Jakiś czas temu zastanawiałem się w jakim celu Treasury pozbywa się pieniędzy skoro będzie musiało sfinansować rekordowy deficyt. Teraz wydaje się to jasne – po zalaniu rynku gotówką rentowności 10-latek spadły o 50 punktów bazowych (a przy okazji indeksy wzrosły o 10%) – będzie można taniej emitować obligacje. Duet Yellen-Powell at their best. Źródło: Fred

Jak zwykle bardzo ciekawy artykuł :).

Wierzy w Pan demokrację? Nie uważam, żeby system będący pewnym, małym wycinkiem historii ludzkości był tak wspaniałym. W mojej opinii jest wręcz tragicznym, prowadzącym zawsze do socjalizmu.

Ludzkie słabości – tak to nazwijmy – sprawiają, że to, co wygląda dobrze na papierze, nie sprawdza się w rzeczywistości

Z ” grubsza ” widac na USDIDX – wiekszy int. ( w1 ) – ze usd doszedl do oporu technicznego ktory jest wyznaczony na poziomie 93.00 – 93.500 ( na oko ). Znajduje sie tam spora podaz wynikajaca ze swiecy W1 27/03/21 ( uzywam gestosci akumulacji/ dystrybucji na X station – VD ) – wyznaczam opory vol. na podstawie w/w wskaznika, poza tym mamy trend spadkowy. Wyglada na to ze usdidx powinien powrocic ponizej, ale COT pokazuje ze commercials sprzedaja USD ( wiem ze oni kupuja na spadkach – tzw. akumulacja na down barach a dystrybucja na up barach ), schodza z pozycji wiec wysyla mi to troche sprzeczne sygnaly .Ale mam longa na kablu i zastanawiam sie czy mozliwe jest aby korelacja gbp z usdidx mogla sie odwrocic? tzn. rosnie dolar i funt jednoczesnie ( choc korelacja nie jest az tak mocna jak z EUR – EURUSD to praktycznie lusto indexu ). Widze za plecani potezna kampanie akumulacji ( int. MN/W1 ) trwajaca prawie 5 lat! A patrzac na W1 od polowy konsli czyli 27/06/20 to mamy trend wzrostowy ( pieknie trzyma sie sma 20 ) i dopiero co zostal zalamyny ( overbalance – 12/06/21 ).. Wiem ze mocny opor jest przy poziomie 1.42 – 1.44 i bedzie tam jakas podaz, ale mysle ze po pokonaniu tegoz poziomu droga otwarta duzo wyzej – ( sam fakt tak poteznej i dlugiej akumulacji ). Na int. MN swieczka z tamtego roku ( covidowa ) wyglada jak shakeout. Ale troche pogmatwalem – czyli pytanie brzmi czy mozliwe jest ze korelacja sie odwroci czy moze GBP ” wykorzysta ” chwilowe prawdopodobne techniczne oslabienie USD i wyjdzie przynajmniej powyzej poziomu 1.40 w najblizszym czasie co daloby juz dosc solidne wsparcie?

Pozdrawiam

Dziękuję za artykuł i dzielenie się wiedzą. Uważam Pańską działalność za bardzo cenną i potrzebną w dzisiejszych czasach.

Chciałbym zapytać o tzw. „średniookresowy cel inflacyjny”. To pojęcie pojawia się coraz częściej zarówno w komunikatach FED, ECB jak i RPP jednak nigdzie nie widziałem doprecyzowanego okresu, za który liczona ma być ta średnia. Czy to jest coś policzalnego czy raczej wytrych słowny znaczący „od teraz do nieskończoności”?

Pozdrawiam

wytrych 😉

w j angielskim jest takie powiedzenie: kick a can down the road

Genialny ale zarazem przerazajacy wpis, dziekuje

Witam.

Czy przypadkiem Amerykanie nie finansują swojego deficytu głównie obligacjami krótkoterminowymi (2-5lat), więc oprocentowanie 10 czy 30 nie ma dla deficytu takiego znaczenia?

średnia zapadalność długu w USA to nieco ponad 5 lat – jak to mówią: ziarnko do ziarnka 😉