„Po ile będzie euro na wakacje?” – to moje „ulubione” pytania, które często dostawałem jako młody analityk. Na szczęście dziś jest już ich mniej, być może to taka szkoła dla juniorów. Co nie zmienia faktu, że kurs waluty budzi nasze zrozumiałe zainteresowanie. Ostatnio złoty znowu traci, a ponieważ dodatkowo mamy wysoką inflację i mocno niestandardowe działania NBP, wiele osób obawia się „najgorszego”. Dziś rzucimy zatem trochę światła na fundamenty złotego.

FX to nie fizyka…

Zawsze powtarzam, że rynek to nie fizyka. Nawet stosując narzędzia BigData dostrzegam fakt, iż znacznie łatwiej o ich regularne wyniki w biznesie (choć to też nie fizyka, to jednak procesy są tam bardziej powtarzalne) niż na rynku. Dlatego dla mnie zawsze większy sens ma próba odpowiedzi – czy waluta wygląda na „tanią” czy „drogą”, jaki jest bilans ryzyk i w związku z tym jakie decyzje należy podjąć. Oczywiście te decyzje mogą dotyczyć wielu płaszczyzn:

– ekspozycji walutowej w portfelu

– spekulacji

– finansowania dla firmy

– wymiany walut w działalności gospodarczej itp. itd.

Dolar zyskał, złoty stracił

Jest okazja, aby wrócić do pierwszego wpisu na tej stronie, gdzie mówiłem o dolarze, który wtedy był w sporych tarapatach. Wideo można obejrzeć także tu:

Od tego czasu dolar mocno zyskał, nie dlatego, że Fed nagle postanowił prowadzić odpowiedzialną politykę (nie postanowił), ale dlatego, że gdzie indziej jest jeszcze gorzej (temat celu inflacyjnego EBC zasługuje właściwie na osobny wpis). W tym gronie „gorzej” znajduje się niestety także złoty – przyjrzyjmy się dlaczego.

Fundamenty niby nie są złe…

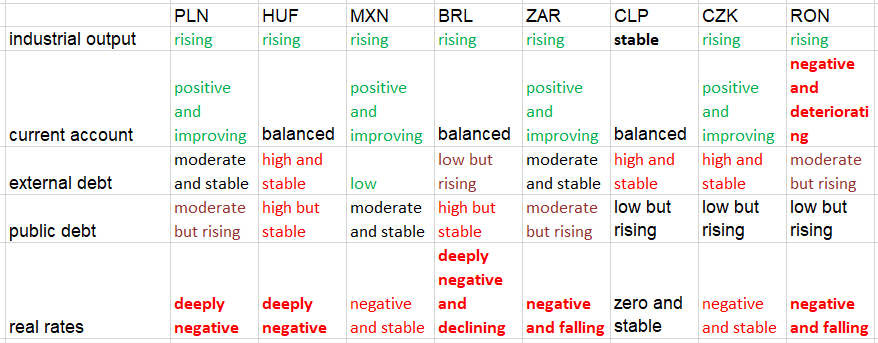

Fundamenty złotego nie wyglądają najgorzej. Dużo lamentu jest odnośnie finansów publicznych, ale na tle „konkurencji” relacja dług/pkb wypada przeciętnie, podobnie jak długu zewnętrznego, który często jest źródłem problemów (swoje przeboje z nim miał np. węgierski forint). Co więcej, ta zewnętrzna relacja będzie ulegać poprawie, bo notujemy ogromną nadwyżkę w rachunku bieżącym (handel, usługi, transfery), a to oznacza, że jesteśmy konkurencyjni. Jest jedno ALE – stopy procentowe. Są praktycznie zerowe, zaś inflacja ostatnio w przedziale 4-5% i to bez perspektywy istotnego spadku. A to oznacza, że realna wartość pieniądza szybko spada. Ratuje nas nieco fakt, że ten problem obserwujemy niemal wszędzie.

Głęboko ujemne stopy nie pomagają złotemu… Źródło: opracowanie własne

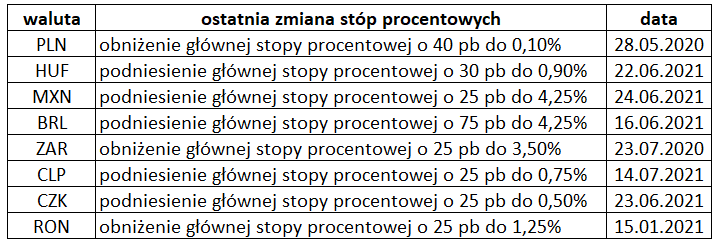

No dobrze, patrząc tylko na fundamenty złoty nie wygląda źle – zauważalnie lepiej jest tylko w przypadku meksykańskiego peso, z kolei dużo gorzej jest w Rumunii. Natomiast rynek zawsze stara się wycenić przyszłość i tu – szczególnie w erze powszechnego dodruku pieniądza – inwestorzy wynagradzają waluty, gdzie banki przynajmniej próbują zacieśniać politykę. Jak widać, jest tak w przypadku większość ważniejszych walut rynków wschodzących! Ale nie w przypadku złotego. Ba, tu w ogóle nie mówi się o podwyżkach.

…zwłaszcza, gdy RPP nic nie robi, a inni zaczynają podwyżki. Źródło: opracowanie własne

Czy złoty jest tani?

Z walutami jest trochę tak jak z akcjami, spółka może być świetna, ale bardzo droga. Trochę, bo w przypadku walut nie ma (sensownych) modeli wyceny nominalnej. Wartość waluty możemy co najwyżej rozpatrywać w czasie i tu z pomocą przychodzi realny kurs walutowy. Taki kurs to indeks, który porównuje zmianę kursu złotego (czy innej waluty) do walut partnerów handlowych i uwzględnia różnice inflacji. Weźmy bardzo prosty przykład: złoty zyskuje do euro 1% w ciągu roku, inflacja w Polsce wynosi w tym roku 3%, zaś w strefie euro 1%. To oznacza, że realny kurs złotego wzrósł o ok. 3% (1pp umocnienia i 2pp z różnicy inflacji). W praktyce liczenie tego kursu jest dość skomplikowane, choćby ze względu na zmieniający się udział partnerów w handlu. Można posłużyć się gotowymi indeksami, które przygotowuje np. Citi:

Realny kurs walut EM za ostatnie 10 lat – sprowadzone do 100 na początek okresu, aby ułatwić porównanie. Źródło: Bloomberg

Jak widać, przez ostatnie 10 lat realny kurs walutowy złotego był dość stabilny, szczególnie w odniesieniu do egzotyków, takich jak real brazylisjki, peso meksykańskie czy rand południowoafrykański. Tak jak wspomniałem, peso ma lepsze fundamenty, a do tego wydaje się „tańsze”, choć ostatnio (podobnie jak rand) mocno zyskało. Najbardziej niedowartościowany wydaje się real, ale tam mamy chroniczne ryzyko polityczne. Tak czy inaczej, z tej perspektywy złoty nie wygląda na specjalnie taniego.

Co dalej?

W oznaczonym wcześniej wpisie/wideo wspominałem, że przy ówczesnych okolicach 3,65 dolar wyglądał atrakcyjnie. Na PLN zasadniczo wpływają dwa główne zestawy czynników:

– to co się dzieje ze stopami procentowymi na świecie

– awersja do ryzyka

Ta druga jest obecnie skrajnie mała, a i tak złoty radzi sobie źle. Oczywiście nasuwa się w tym momencie pytanie: „co jeśli nagle awersja skoczy?” i zaraz kolejne: „no dobrze, ale ten skok jest niemal nieprzewidywalny w czasie, dlaczego miałaby skoczyć teraz, gdy Fed drukuje bez końca?”. Także roboczo podchodzę do tego na razie tak:

Strefa 3.65 – dolar atrakcyjny

Strefa 3.95 – dolar nieatrakcyjny

Mam nadzieję, że pomogłem 😊 Temat pociągnę jeszcze na poniedziałkowym webinarze (live 7:50, ale jeśli ktoś nie lubi wstawać wcześnie, można go będzie obejrzeć w dowolnym momencie).

Lubię to.

Jak zawsze Swietny webinar – prawda jest potrzebna, slowa wypowiedziane odpowiedzialnie – zawsze szanuje. Zyjemy w tak dziwnych czasach ze jasne przedstawienie faktow jest na wage zlota i to sie ceni.

Szkoda tylko ze wiekszosc ludzi po prostu bierze TV news i wypowiedzi pseldo specjalistow za pewniki. Podazaja za tlumem a wiadomo ze( cytat ): ” tlum daje falszywe poczucie bezpieczenstwa i zwalnia od myslenia ”

– dodam tylko ze tyczy sie to nie tylko sfery zycia finansowego. W pelni zgadzam sie ze stwierdzeniem ze dopoki orkiestra gra, trend jest trzymany a ludzie wierza Powellowi i spolce to wszystko jest wprost swietnie! Tylko im wyzej idziemy tym z wyzszego konia spadac bedziemy.

Dreczy mnie mysl – najprawdopodobniej nie jest to mozliwe, choc z drugiej strony zyjemy w czasach teorii – Zalamanie na rynku ropy w tamtym roku doprowadzilo do sytuacji ze wiele wydobywcow czarnego zlota stala na krawedzi bankructwa ( szczegolnie wydobywajacych z lupkow ), sporo z nich zostala kupiona i skonsolidowana w wieksze podmioty badz kupiona przez duze firmy. Czy mamy do czynienia z transformacja ktora doprowadzilaby do sytuacji podobnej jak w Rosji czy Arabii Saudyjskiej gdzie to panstwowe molochy dyktuja ceny ? jezeli tak to drugie pytanie brzmi: czy ” jednym telefonem ” od waznej osoby mozna podbic wydobycie i jak szybko ( mozna spodziweac sie ze ropa by zanurkowala na takie info.) ? A teraz pytanie glowne ( troche retoryczne) – czy mocny spadek cen ropy wplynalby na inflacje? – jezeli tak to FED moglby odfajkowac zwyciestwo dot. jego retoryki dot. presji inflacyjnej.

Pozdrawiam

Z pewnością spadek cen ropy byłby mile widziany przez Fed