Nowy tygodniowy cykl

Mam ambitny plan dzielenia się z Państwem luźnymi przemyśleniami na temat rynku, gospodarki i inwestycji każdego tygodnia. Nie podejmuję się określenia dnia, ale może uda raz w tygodniu. Zapraszam do aktywności w komentarzach – da mi to dodatkową motywację! 😊

Dla rynku nie ma już wojny

W jednym z moich poniedziałkowych webinariów w marcu wskazywałem, że nadzieja na zakończenie wojny może wywołać rynkową euforię. Przyznam szczerze, że nie spodziewałem się AŻ takiej euforii, ale taki jest rynek. Działa często w sposób zero-jedynkowy i niespecjalnie „ludzki”. Od początku w wycenach globalnych nie liczyła się liczba ofiar cywilnych czy zniszczonych budynków na Ukrainie a to, jakie jest ryzyko otwartego konfliktu pomiędzy Rosją a NATO. W momencie, gdy to ryzyko zostało uznane za niewielkie, dla rynków temat wojny się skończył. Gracze instytucjonalnie mogli redukować zabezpieczenia, zaś gracze indywidualni powrócili do tego, czego nauczył ich Fed – buy the dip.

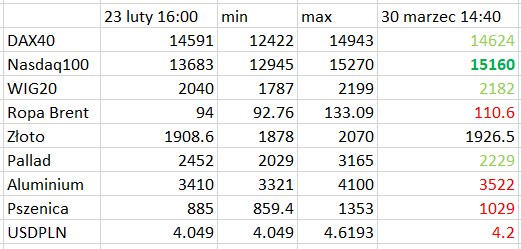

Jeśli popatrzymy na kluczowe rynki, to wniosek jest jeden – obawy o wojnę już dawno wyparowały z cen. Trwały efekt jest tak naprawdę tylko w cenie ropy i pszenicy i jest tu bardzo dobry powód – obydwu tych surowców będzie po prostu mniej! Jednak i w tych przypadkach jesteśmy daleko od szczytów cenowych. Efekty paniki dawno już ustąpiły.

Kolory w tabeli pokazują nie zmianę kierunkową, a to , czy po 5 tygodniach zmiana jest zgodna z początkowym kierunkiem, czy też nie. Na czerwono rynki, gdzie wpływ agresji nadal jest widoczny w cenie, na zielono, gdzie został więcej niż wymazany. Jak widać, są to wszystkie wskazane indeksy giełdowe! (Źródło: opracowanie własne na podstawie danych z xStation)

Czego się nauczyliśmy?

Kupuj panikę, sprzedawaj euforię. Oczywiście brzmi to banalnie, znacznie trudniej z tego zrobić strategię inwestycyjną (o tym kiedy indziej), ale mimo wszystko uważam, że to cenna lekcja. Dlaczego? Gdy dolar przekraczał 4,50 złotego, mój telefon się urywał. Teraz nikt już o kurs nie pyta, a przecież 4,20 to lepsza cena kupna dolara niż 4,50 czy 4,60 – prawda?

Na początku agresji pisałem aby starać się zachować zimną głowę (TUTAJ) i po kilku tygodniach widać, że było warto. Spekulacyjne zakupy ryzykownych aktywów (akcje) okazały się dobrym pomysłem, paniczne zakupy walut – złym (naturalnie, szybka reakcja + sprzedaż USD czy CHF na szczycie dały dużo zarobić, ale przytaczając raz jeszcze barometr mojego telefonu, to raczej nie była dominująca strategia).

Co dalej?

Będzie ciekawie. Gdyby agresja była jedynym problemem gospodarczo-rynkowym powiedziałbym, że można się rozejść. Jednak od początku uważałem, że prawdziwym testem dla rynków będzie zmiana warunków wynikająca z ogromnego zwrotu w polityce pieniężnej. Czeka nas największe zacieśnienie od kilku dekad i mam wrażenie, że choć większość to wie, to reaguje w sposób „so far, so good – jakoś to będzie”.

Nikt nie ma szklanej kuli i ja również nie, ale jeśli kupowaliście akcje w apogeum paniki w celach spekulacyjnych, stopniowa ich dystrybucja może nie być głupim pomysłem.

Dziękuję, ciekawy wpis.

Czy to zacieśnianie jest choćby w średnim terminie w ogóle realne w kontekście tego co dzieje się na rynkach długu? Co stanie się gdy 10usyb przekroczy z przytupem 2,5% i wyłamie wieloletni trend? Krzywa dochodowości już wypłaszczona, w niektórych miejscach nawet odwrócona.

Jakie aktywa mogą być największym beneficjentem dalszego odwrotu od rynku długu a jakie powownego QE w razie wejścia programu kontroli krzywej dochodowości?

Pozdrawiam!

na razie Fed jest zdeterminowany i jak sądzę motywowany politycznie

jeśli Fed „rzuci ręcznikiem” i wznowi QE, największymi wygranymi będą akcje spółek growth

jeśli zrobiłby to przy wysokiej inflacji, to dodatkowo złoto

Jak zwykle, profesjonalnie i obiektywnie, niestety jest to rzadkością w mediach i mało ludzi potrafi odzielić ziarno od plewu.

Witam,

Panie Przemysławie czy w dobie tego co sie dzieje, racjonalne jest kupowanie dolara euro chf funta na korektach?? Moim zdaniem, to co robi nasz rząd, rozdawnictwo i znoszenie limitu zadłużenia zawartego w konstytucji, do tego polityka NBP itd , prowadzi to do utraty wartości pln. Czy jest Pan zdania że złoto, surowce są w pewnym sensie lekarstwem na nadchodzące cięższe czasy??

powiedziałbym, że racjonalna jest dywersyfikacja ekspozycji walutowej w portfelu

którą osiągamy kupując np zagraniczne akcje, ETFy (czy ETC)

Zgadzam się z Panem. Mam jednak wrażenie, że kończy się czas odbicia i wracamy za chwilę do spadków. Wydaje mi się, że obecnie nie jest „doceniana” zaciekłość Putina. Wszystkim się wydaje, że racjonalnie myśląc za chwilę dojdzie do porozumienia z Ukrainą (patrz na zachowanie rynków we wtorek 29.03). Jakoś rozmowy Ławrow – Chiny przeszły bez większego zamieszania a po nich dwie rzeczy: 1. Komunikat o wzajemnych bardzo dobrych relacjach itp. 2. Groźba czy może wręcz ultimatum na rozliczenia za gaz w rublach. Można dodać jeszcze pkt. 3 – Natychmiastowe rozmowy tel. USA-Francja-Niemcy_Rosja. Reasumując uważam, że Putin nie odpuści i ciąg dalszy wojny nie tylko z Ukrainą, ale wręcz z całym światem zachodnim przy udziale Chin – dopiero się rozkręca.

Dziękuję za felieton , jestem na początku drogi pasjonowania się rynkiem i inwestycjami pomaga mi Pan zrozumieć mechanizmy działające na rynku .

Pozdrawiam 🙂

wg. mnie Rosja przegrupowuje siły i wojna może pokazać inne oblicze. Wówczas optymizm wyparuje i skorygujemy mocny, ostatni ruch. Pieniądze dla UKR + fundusz odbudowy to paliwo dla inflacji w EU, a w PL dodatkowo 2 mln uchodźców z czego część pozostanie. W tej syt. raczej złoto + srebro, rynek amerykański, obligacje krótkoterminowe. PLN będą wzmacniać podwyżką stóp%, by tłumić inflację, ale z drugiej rozkręcą ją niższymi podatkami. Zatem j.w. , ale będę wdzięczny za krótką ocenę tego pomysłu inwestycyjnego. Dzieki

Zawsze jak coś się nie składa do kupy, efekt końcowy jest druzgocący. Rzeczywiście rynek jakby zapomniał o odpływie pieniądza. Ja myslę, że jednak nie zapomniał a obecna sytuacja to dla mnie trochę łowienie frajerów. Narracja, żę będzie jak zwykle itd itp. Myślę zresztą, że do maja nie będzie spadków. No i nie zapominajmy o inflacji jaką mamy. Amerykańskie indeksy są na poziomach z września ubiegłego roku, niemiecki DAX jest na poziomach marca zeszłego roku. No to zindeksujmy wykresy inflacją i wtedy zobaczymy prawdziwy obraz rynku. Niemniej i tak nominalnie moim zdaniem zlecimy z tych poziomów, tylko rynek musi sobie przypomnieć o tym co robią banki centralne. Przypomni sobie. Bez obaw

Coraz więcej szczegółów które ” wypływają ” na wierzch, oraz różne sojusze wszędzie na około świata, nieuchronnie pchają nas do NWO , ale poprzedzi to wielka potężna wojna. Wypowiedz Szwaba z forum z Abu Dabi – on line: tylko 4 minuty, ale proszę zwrócić uwagę na zdanie wypowiedziane od 2 minuty i 20 sekundy – a oczy wam się otworzą!

https://www.youtube.com/watch?v=a-vHK3kO3wI&t=146s

forum dopiero się zaczęło 29 – 30marca to pierwszy dzień. wrzucam

link:https://www.youtube.com/watch?v=JTTDzH2A1tM&t=33s

Pytanko. Na czym najlepiej zaczac CFD trading? Chodzi mi o instrument na, ktory wplywa najmniej czynnikow = latwy do ogarniecia. Pytam oczywiscie pod katem analizy fundamentalnej. Widze, ze nie publikuje Pan „Zagranie dnia” na XTB wiadomosci 🙂

Gratuluję zdobycia tytułu analityka roku, w pełni zasłużone wyróżnienie. Dzięki za Pana pracę, również tutaj na blogu.

Co do zacieśniania polityki pieniężnej, ja w dalszym ciągu tego nie widzę. Z punktu widzenia laika, realne stopy procentowe „w zachodnim świecie” utrzymywane są w okolicach -7% (jeśli wierzyć wskaźnikom inflacji CPI ale to już temat na inną dyskusję).

EBC nawet nie drgnął na odczyty inflacji ~7%, ba, nawet nie skończyli skupu aktywów. Czy gdybym zapytał Pana w 2020 roku o stopę procentową i QE w Europie przy inflacji 7% to uznałby Pan obecny stan za prawdopodobny (nie mówiąc już o nazywaniu go zacieśnianiem polityki)?

Podwyżka o 25pb w USA, przy inflacji porównywalnej z tą gdy Volcker podnosił stopy w okolice 20% (stosując starą miarę inflacji) to również trudno nazwać zacieśnianiem, szczególnie, że od czasu gdy podwyżka została zapowiedziana do jej wprowadzenia, inflacja skoczyła o więcej niż 0.25% a docelowa stopa jest na podobnym poziomie jak w 2018 gdy inflacji w USA (teoretycznie) nie było. Zresztą, rynek już wycenia obniżki stóp (krzywa dochodowości), zwyczajnie inflacja nikogo nie obchodzi.

BoJ już nawet nie próbuje udawać jaki jest ich cel, będą teraz ratować JPY werbalnie.

W naszym regionie również magiczna liczba ~7% zdaje się być obecnym celem inflacyjnym. Czesi mają inflację 11% a realne stopy -6%, ostatnia podwyżka ledwie o 50pb, nie dogania wzrostu inflacji.

Jeśli FED wytresował wszystkich do BTFD to być może powinniśmy również przyznać, że banki centralne wypaczyły nasze postrzeganie ich roli (stabilność cen, itp.).

Pozdrawiam!

Poprosimy częściej mówić o rolniczych commodieties 😉

Panie Krzysztofie

o softach sporo piszemy w sekcji „Wiadomości” na xStation

tu wpisy zazwyczaj z szerszą perspektywą 🙂