Za nami gorący tydzień dla złotego. Choć o naszej walucie dużo mówiło się w kontekście ostatniej podwyżki stóp (dziesiątej, ale mniejszej od oczekiwań), jego kurs kształtują głównie czynniki globalne. W poniższym wpisie przyjrzymy się przyczynom słabości złotego oraz wnioskom z tego płynącym.

Traci euro, traci złoty

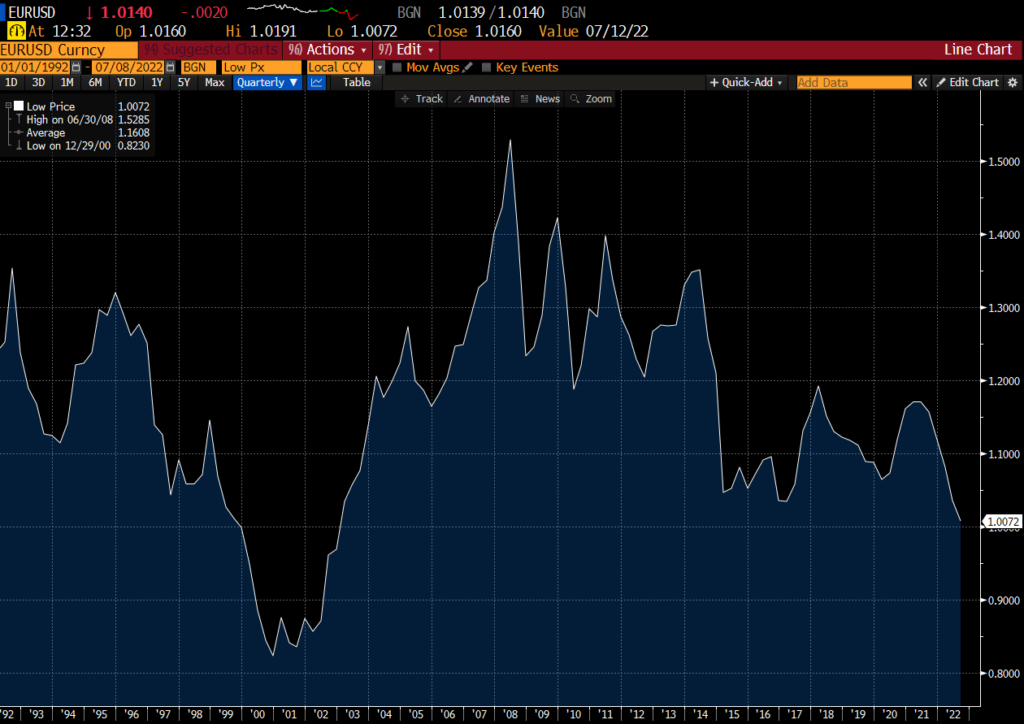

Kurs EURUSD jest najniżej od niemal 20 lat. Obawy o to, że kryzys energetyczny pogłębi spowolnienie w Europie (vs USA, które wyglądają na razie znacznie mocniej, choć nadzieje na miękkie spowolnienie i tam mogą okazać się płonne) odciskają piętno na parze. (Źródło: Bloomberg)

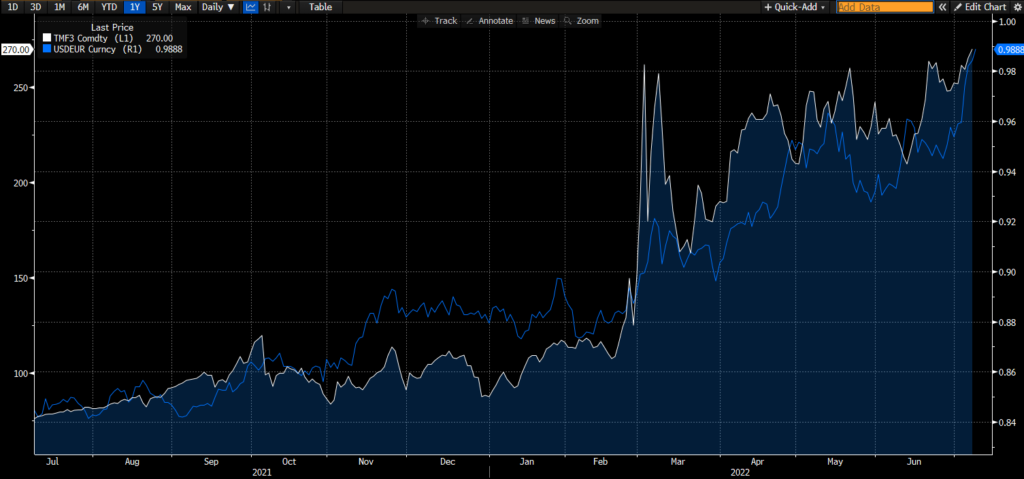

Węgiel drożeje, euro tanieje – to nie jest typowa zależność obserwowana przez analityków walutowych… (Źródło: Bloomberg)

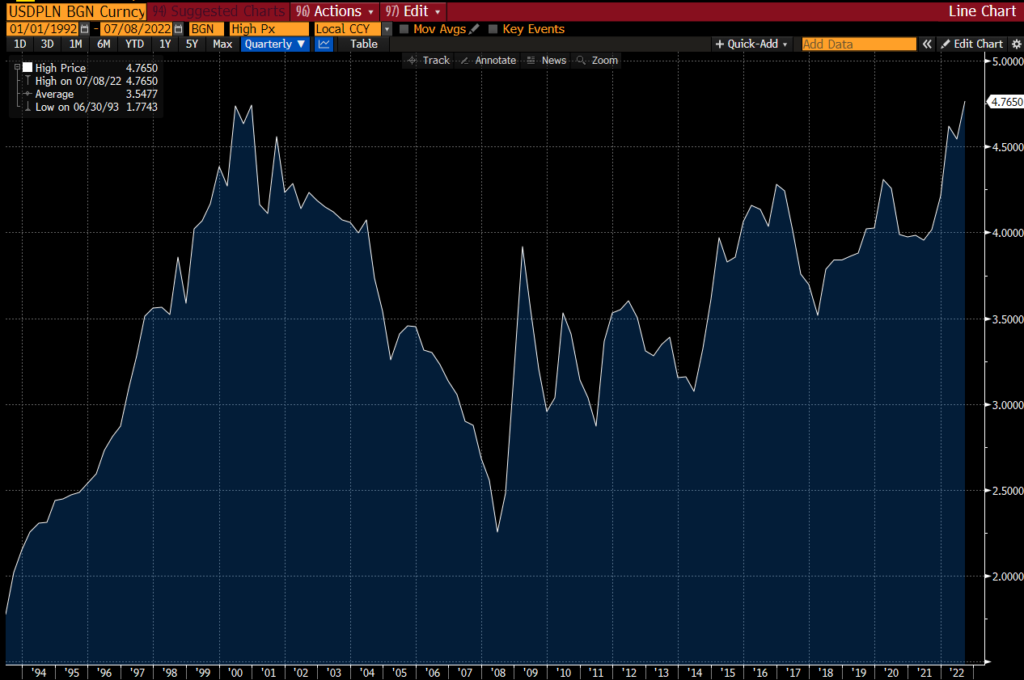

Złoty traci głównie słabością europejskich walut. Jesteśmy największym EM w regionie, więc gdy kapitał odpływa, PLN jest zawsze pod presją. Czynniki krajowe jednak nie pomagają – geopolityka, dyskusyjny policy-mix, czy ostatnie słabsze dane. (Źródło: Bloomberg)

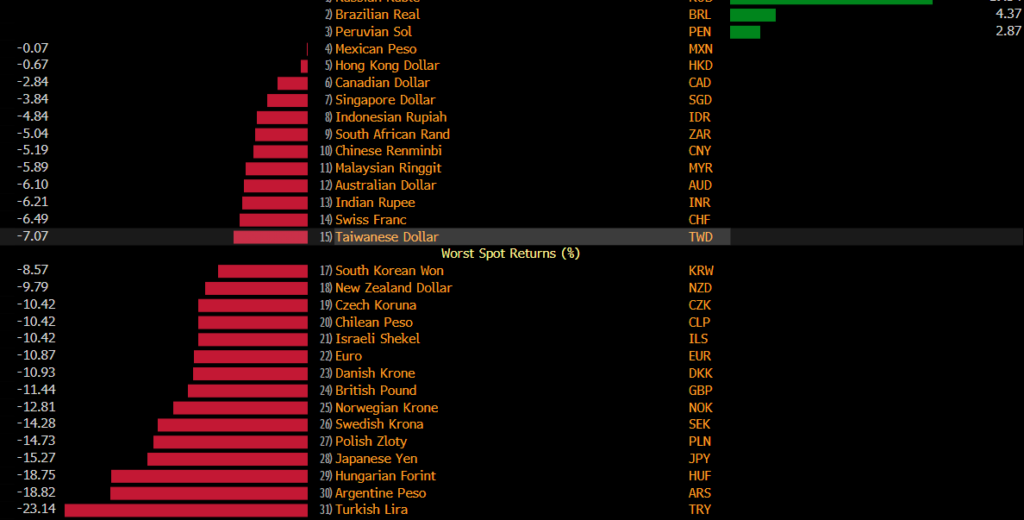

Jak widać najsłabiej radzą sobie przede wszystkim europejskie waluty. Złoty lepiej niż forint (fatalne stosunki z Brukselą, kontrowersyjne rozwiązania fiskalne), ale gorzej niż korona („Safe haven” naszego regionu). (Źródło: Bloomberg)

Czy złoty jest tani?

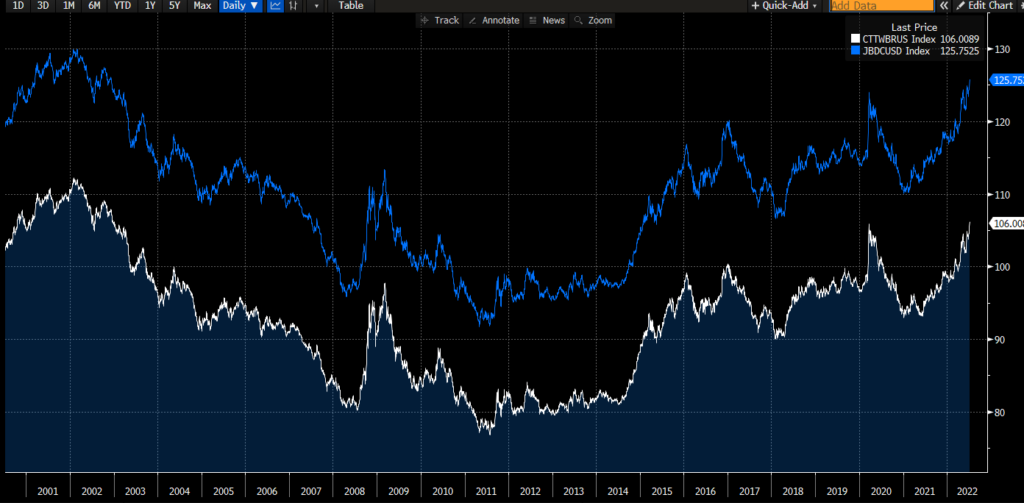

Dość tani, ale nie super tani. Indeksy realnej wartości waluty sporządzane przez różne instytucje pokazują generalnie to samo – realny kurs złotego jest poniżej średniej, ale bywało niżej. Spójrzmy choćby na indeks od JPM – do minimów brakuje jeszcze jakieś 8%, a to by oznaczało USDPLN sporo powyżej 5. (Źródło: Bloomberg)

Drogi jest dolar. Tu do szczytów bańki dot-com nie brakuje wiele. (Źródło: Bloomberg)

Euro historycznie nie jest jakoś super tanie. Gdyby zatem jesienią kryzys energetyczny okazał się bardzo poważny, istnieje ryzyko zejścia głębiej poniżej parytetu. Na plus – euro zaczęło odrbiać straty jeszcze w trakcie bessy pod bańce dot-com (czytaj – nawet jeśli spadki na Wall Street przekształcą się w pełnowymiarową bessę, niekoniecznie oznacza to umacnianie dolara). (Źródło: Bloomberg)

Co może pomóc złotemu?

- Koniec wojny/istotne złagodzenie działań na Ukrainie

- Istotny spadek cen surowców energetycznych z powodów innych niż pkt 1

- Zwrot w polityce Fed

Lub najlepiej – wszystkie 3 razem

Długoterminowo dolar jest nieatrakcyjny, jednak w krótkim terminie (przy aktualnym braku pozytywnych czynników) możliwe jest “przereagowanie” rynku na obecne kłopoty Europy, co oznaczałoby test parytetu EURUSD i możliwy test 5/5 na EURPLN/USDPLN

Co to dla nas oznacza?

Inwestorzy z długofalową perspektywą portfelową mogą rozważać zmniejszanie ekspozycji na dolara – czy to poprzez sprzedaż/zamianę aktywów dolarowych, czy poprzez nowe inwestycje np. w ETFy zabezpieczane w PLN/EUR (przykład to ETFBNDXPL). To trochę tak jak z polowaniem na dno bessy – łapanie dołka do szukanie igły w stogu siana. Podobnie określiłbym polowanie na szczyt USD. Dolar jest drogi i założenie, że w perspektywie np. 10 lat będzie średnio tańszy (a punktowo być może znacznie) wydaje mi się zasadne.

Podkreślam, że krótkoterminowo nie widzę na razie istotnych przesłanek do osłabienia dolara – więcej o tym, jak i dodatkowe wykresy na poniedziałkowym webinarze, na który zapraszam:

Czy stopy procentowe będą jeszcze rosły?

Decyzja RPP wraz z serią wypowiedzi prezesa na konferencji wywołała komentarze sugerujące koniec serii podwyżek stóp procentowych. Powiem tak: na pewno jesteśmy bliżej niż dalej tego końca, ale moim zdaniem Rada jeszcze podniesie stopy. Nie w sierpniu, bo to miesiąc z jednodniowym posiedzeniem niedecyzyjnym (harmonogram TUTAJ), ale we wrześniu i być może także październiku. Nawet jeśli moje optymistyczne prognozy odnośnie przyszłorocznej inflacji (ok 9%) sprawdzą się, po takich podwyżkach mielibyśmy ujemne realne stopy. Na ten moment nie zakładam jednak, że Rada podniesie stopy powyżej 8%. Pamiętajmy, że w przyszłym roku mamy wybory…

Miłego weekendu!

Ewentualne podwyżki stóp bedą pewnie bardziej zależały od kursu walut i obrony taniej złotówki bo gospodarka na jesień siądzie mocno.

Realnie głęboko ujemne stopy % to ogromna porażka ( świetna zachęta do oszczędzania ) . W RPP był „głos rozsądku”, ale był on sprzeczny z pomysłem rządu i prezesa Glapińskiego, oparcia gospodarki wyłącznie o konsumpcję (i inwestycje, ale te tylko w sferze zapowiedzi i zaklinania rzeczywistości- stopa inwestycji w gospodarce spadła z 20%, do chyba coś około 16% dzisiaj). Przyszłoroczne wybory – to faktycznie, kula u nogi… no i potencjalnie nieskończona ilośc zagrożeń (populistyczne rozwiązania)

Co do wartosci złotego – portfel dolarowy (3.89) i zastanawiam sie nad hedgingiem – i tutaj zakłopotanie, czy już, czy jeszcze poczekać? Patrząc przez pryzmat kursu – jest to zasadne, ale biorąc pod uwagę przyszłoroczne wybory w PL i przykładając sytuację gospodarczo ekonomiczną, to może okazać się, ze dzisiaj dolar wcale nie jest taki drogi (co tez pokazuje Twoja analiza). Czy mozna liczyć, że FED lada chwila zrobi odwrót? – rynek juz chyba na to liczy (wykupuja kolejne, coraz niższe dołki), a dla mnie to oznaka, że może będzie zupełnie inaczej.. i dlatego tez mój portflel akcyjny (zarówno zagraniczny jak i polski) jest pusty. Siedzenie z gotówką, przy takiej inflacji, jest bardzo trudne..

Skoro piesze Pan że „długoterminowo dolar jest nieatrakcyjny” to proszę o komentarz co jest mniej nieatrakcyjne? Czy Euro ze swoim obciążeniem (kraje południa) jest mniej nieatrakcyjne? Jeśli nie USD i nie Euro to co? CHF,GBP?

Złota nie wymieniłem celowo gdyż jest mimo wszystko z trochę innej kategorii, zgadza się Pan?.

przepraszam, że z opóźnieniem

tu pokazuję „wartość fundamentalną” poszczególnych walut

https://twitter.com/PrzemekSNR/status/1546787207561756673

i teraz co z tego wynika: przerzucamy nasz portfel chilijskie peso i norweskie korony? Oczywiście nie. Niepraktyczne lub wręcz niewykonalne, a z naszej perspektywy także mocno ryzykowne.

Globalny portfel zawsze będzie mieć naturalną ekspozycję na USD. Można ją redukować (do euro lub pln) przechodząc np na ETFy zabezpieczane kursowo, tudzież wychodząc z pozycji dolarowych niezwiązanych z equity (jeśli takie mamy)

Proszę mnie źle nie zrouzmieć. To, że dolar jest dziś bardzo przewartościowany nie oznacza, że nie może kosztować 5+. Rynki lubią ekstrema. Ale apriori trudno jest je wyznaczyć.

widziałem Pana wideo na YT, bardzo dziękuje za Pana analizę.

Dzien dobry, prosze o kilka slow komentarza do stwierdzenia ze”Zwrot w polityce Fed” spowoduje umocnienie PLN. Moze Pan przyblizyc dlaczego tak sie stanie? z gory dziekuje

Dolar jest mocny w dużej mierze dzięki „policy divergence” – dużo silniejszy wzrost rynkowych stóp niż w Europie czy Japonii. To oznacza, że ewentualny zwrot w tej polityce będzie dla dolara bardziej obciążający (więcej wzrostu rynkowych stóp do oddania)

Witam

Czy można z tego wnioskować, że skoro dolar jest obecnie „przewartościowany” i góruje nad walutami europejskimi (w tym nad Euro), to kurs EUR/PLN także osiąga w tym momencie relatywnie wysokie wartości i należy się obecnie spodziewać spadku Euro do Złotego w nadchodzących dniach/tygodniach( w związku ze spodziewanym kryzysem energetycznym w Niemczech)?

Bardzo proszę o opinię w tej kwestii.

Pozdrawiam

Dziękuję

Witam

Czy można z tego wnioskować, że skoro dolar jest obecnie „przewartościowany” i góruje nad walutami europejskimi (w tym nad Euro), to kurs EUR/PLN także osiąga w tym momencie relatywnie wysokie wartości i należy się obecnie spodziewać spadku Euro do Złotego w nadchodzących dniach/tygodniach( w związku ze spodziewanym kryzysem energetycznym w Niemczech)?

Bardzo proszę o opinię w tej kwestii.

Pozdrawiam

No niestety nie

Aby EURPLN spadł obawy o kryzys energetyczny muszą się zmniejszyć