Posiedzenie Fed miało być wydarzeniem mijającego tygodnia, a tymczasem przeszło kompletnie niezauważone. Rynek był zbyt zajęty kupowaniem dołka po Evergrande, że nie zauważył nawet dość jastrzębiego (jak na standardy ostatnich lat) przesłania banku centralnego. Tak jakby rynek w ogóle nie zadał sobie pytania: Czy Fed zakończy dodruk?

Swoją drogą więcej o Chinach będę mówić na poniedziałkowym webinarze, na który już teraz zapraszam:

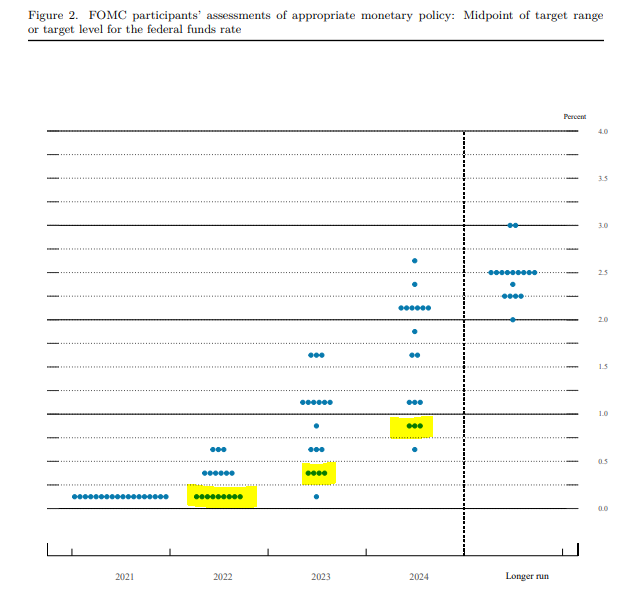

Wróćmy tymczasem do Fed. Wykres kropek i zmiany na nim naniesione bym zignorował – na żółto zaznaczyłem, gdzie widzę kropkę Powella i jeśli mam rację, to pomimo 5% inflacji szef Fed nie widzi podwyżki przez kolejne dwa lata.

Tzw. dot-plot, to wykres, który Fed publikuje zawsze z innymi materiałami na drugim posiedzeniu w danym kwartale (czyli co drugie posiedzenie) – każda kropka pokazuje, na jakim poziomie każdy z członków FOMC (nawet bez prawa głosu w danym roku) widziałby stopy procentowe na koniec danego roku oraz w bliżej nieokreślonym „długim terminie” (czyli co by było gdyby babcia miała wąsy). Kropki są anonimowe, ale rynek ma swoje typy. Trzeba pamiętać, że w Fed – inaczej niż np. w RPP – nie obowiązuje głosowanie większościowe. Decyzję podejmuje prezes, a członkowie z prawem głosu mogą go co najwyżej przegłosować zgłaszając zdanie odmienne. Źródło: opracowanie własne na podstawie federalreserve

Mimo to – być może pod presją kolegów – Powell wydusił z siebie na konferencji, iż taper może zostać ogłoszony wkrótce (nie wykluczył listopada) i – co istotniejsze – zakończony w połowie roku. A to ma dość istotne konsekwencje.

Dodruk w 2022 nadal potężny…

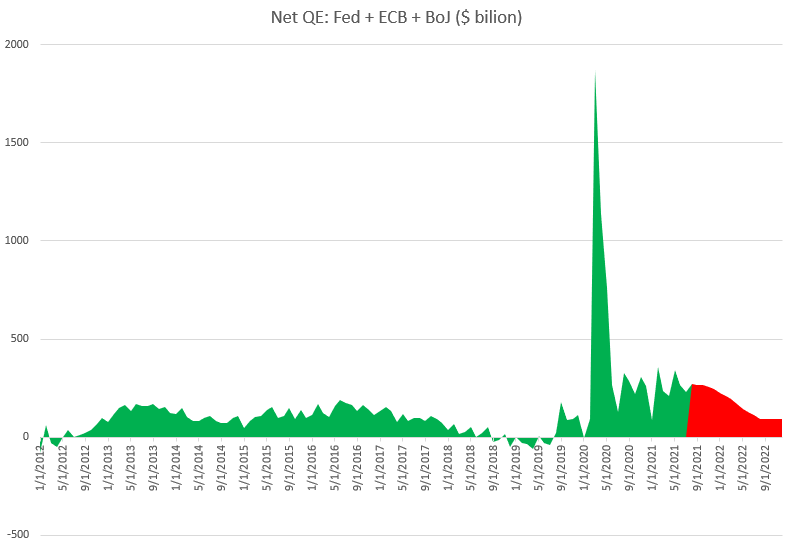

Przyjmijmy na chwilę, że Fed wywiązuje się z obecnych (bardziej sugerowanych niż składanych) deklaracji – co to oznaczałoby dla globalnego dodruku? To, że byłby on na poziomie zbliżonym… do średniej z ubiegłej dekady, głównie za sprawą EBC, który również musiałby wywiązać się z wygaszenia PEPP, ale zastąpi go częściowo wyższym APP (gdyby EBC wygasił dodruk mielibyśmy copy/past z eurokryzysu), no i mamy dodruk Banku Japonii. Także rynek nie zostanie zostawiony sam sobie, tak jak w 2018 roku, kiedy przez QT w wykonaniu Fed (odwrotność QE, Fed ściągał z rynku 50 mld USD miesięcznie – wyobrażacie sobie coś takiego dziś?!) dodruk netto oscylował wokół zera.

Nawet jeśli Fed wygasi QE, a EBC PEPP, dodruk netto od trzech banków łącznie będzie spory. Źródło: opracowanie własne na podstawie danych z Macrobond

…ale spadek płynności znaczny

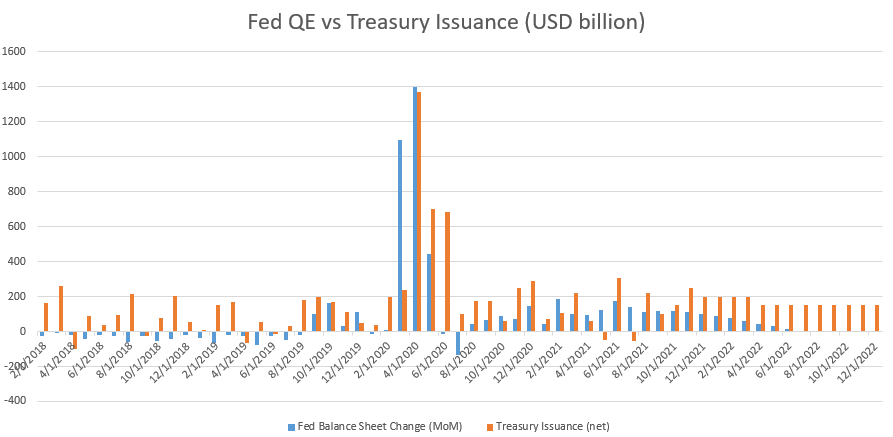

Tym niemniej – nic nie może przecież wiecznie trwać – zabawa w nadpłynność, którą w tym roku zafundowała nam pani Yellen ulegnie odwróceniu od listopada, po podwyższeniu limitu długu (pomijam ewentualne wypadki przy pracy, mówiłem o nich na webinarium sprzed 2 tygodni). Treasury będzie musiało emitować na potęgę AKURAT gdy Fed będzie skupował coraz mniej. Efekt? Drenowanie płynności – po raz pierwszy od, tak, 2018 roku.

W tym roku Fed skupił niemal cały dług netto wyemitowany przez Treasury! Czy to się zmieni? Źródło: opracowanie własne na podstawie danych z Bloomberg

Czy Fed zakończy dodruk?

Tak wiem, nie chce Wam się wierzyć, że liczący na drugą kadencję Powell zostawi ciocię Yellen w potrzebie – mi też nie. Dlatego zakładam, że postępujące coraz wyraźniej spowolnienie (więcej o tym pisałem niedawno TUTAJ) da wygodną wymówkę prezesowi do wstrzymania wygaszania QE – CHYBA, że inflacja będzie złośliwa i nie będzie chciała spadać.

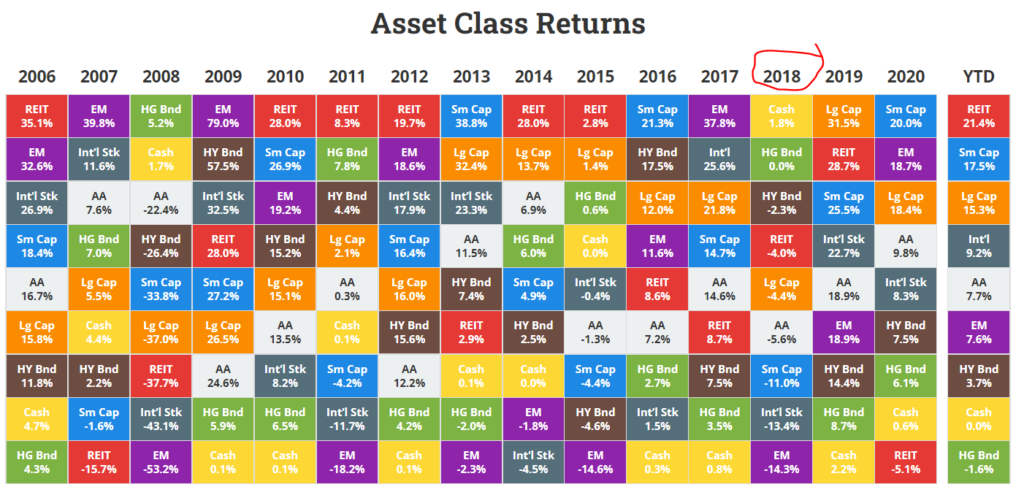

Warto odnotować, że rok 2018 był jedynym rokiem, gdy WSZYSTKIE klasy aktywów poza gotówką nie zarabiały. Był to rok zacieśnienia pieniężnego oraz spowolnienia gospodarczego jednocześnie. Czy taki scenariusz powtórzy się w przyszłym roku? Osobiście uważam, że Fed będzie chciał wycofać się rakiem z ograniczania QE przy pierwszej okazji, chociaż… Źródo: novelinwestor