Milczenie jest złotem i przedstawiciele Fed będą mieć luksus milczenia od jutra, w zaledwie kilka godzin po upadku SVB. Albowiem to, co wydarzyło można spokojne zapisać na konto J Powella i kolegów (i koleżanek). Trzeba przyznać, że zrobiło się ciepło, ale co tak naprawdę dla rynków oznacza upadek SVB i dlaczego to ważne? Zapraszam do artykułu.

Co to jest ten SVB i dlaczego to ważne?

Zacznijmy od dwóch zdań teorii odnośnie funkcjonowania systemu bankowego. Banki przyjmują depozyty, to są ich zobowiązania. Te środki inwestują w aktywa, zasadniczo powinny być to udzielane kredyty, ale z tym może być różnie, o czym zaraz. Muszą jednak utrzymywać pewne bufory bezpieczeństwa tak, aby w przypadku strat na aktywach można było nadal spłacić depozytariuszy.

SVB potencjalnie nie robił nic nadzwyczajnego. Przyjmował depozyty, kierując swoją uwagę na start-upy z sektora technologicznego. Nadwyżki środków inwestował w obligacje skarbowe. To standardowa procedura w sektorze bankowym. W teorii lepiej kupić bezpieczne obligacje niż udzielać kolejnych kredytów, które mogłyby okazać się wątpliwe. Dlaczego więc SVB upadł? O tym za chwilę.

Nie tylko SVB – wyłożył się także Silvergate Bank

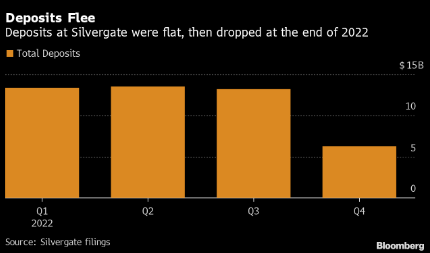

Problem nie jest odizolowany – kilka dni wcześniej żywota dokonał (de facto) Silvergate Bank. Dlaczego zatem rynki to zignorowały. Po pierwsze, bank ten był wielokrotnie mniejszy. Po drugie, jego kłopoty są związane bezpośrednio z upadkiem FTX, który nie tylko pozbawił go sporej bazy depozytowej, ale rykoszetem uderzył w powiązane z kryptowalutami aktywa. Rynek uznał zatem: „ach to crypto, nie ma czym się przejmować”. Ale czy aby na pewno?

Depozyty Silvergate stopniały mocno po upadku FTX. Źródło: Bloomberg

Dwa problemy, jeden winowajca

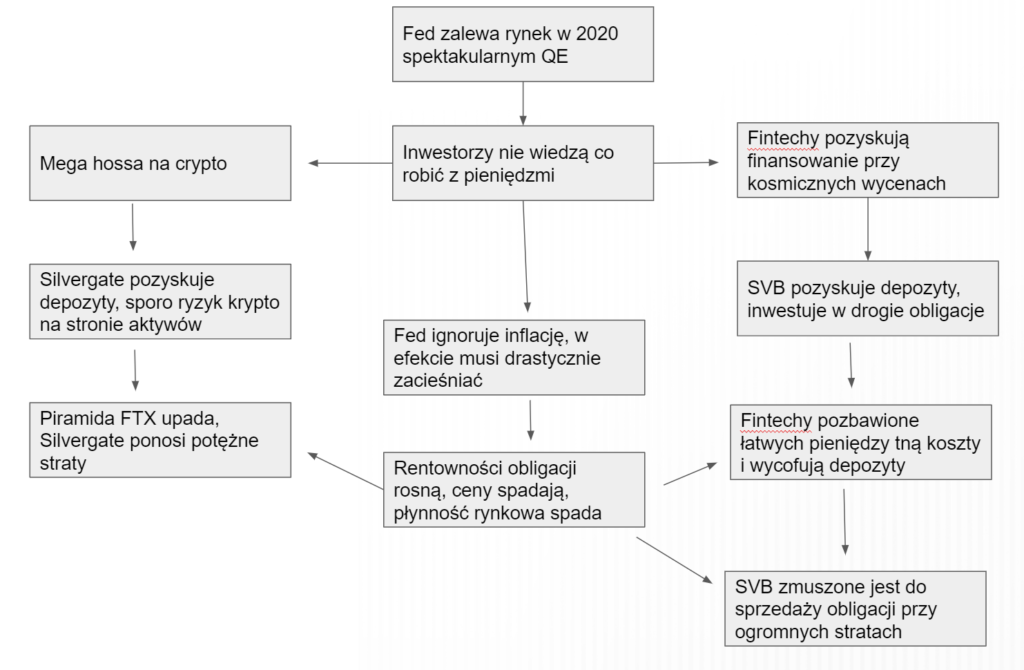

Powiem bez ogródek – to Fed jest winien obecnej sytuacji i prawdopodobnie kolejnych, bardziej poważnych. W jednym z pierwszych wpisów na tej stronie mocno krytykowałem Fed za lekkomyślną politykę, która miała prowadzić do inflacji i złej alokacji aktywów (wpis TUTAJ). To, że w ostatnim czasie chwalę Fed i Powella za spójną komunikację nie oznacza, że należy zapomnieć o przyczynach całego bałaganu.

Oczywiście, zarząd Silvergate chciał wykorzystać bańkę na krypto, ale to Fed ją napompował. Oczywiście, zarząd SVB można dziś krytykować za brak dywersyfikacji i postawienie wszystkiego na start-upy, ale odpowiedzmy sobie na pytanie: dzięki czemu w ogóle przynoszące giga straty start-upy były w stanie pozyskiwać ogrom pieniędzy przy chorych wycenach? Odpowiem Wam – dlatego, że Fed zalał rynek pieniądzem, z sobie znanych do dziś pobudek. Taki SVB uznał, że szkoda nie wykorzystać takiej fali, a że nadpłynność windowała ceny obligacji, dlaczego by na tym dodatkowo nie zarobić? Okazało się jednak, że inflacja nie jest przejściowa i Fed pospiesznie zmienił kurs. Finansowanie dla start-upów wyschło więc SVB zaczął tracić depozyty, musiał sprzedać obligacje, które dokładnie z tego samego powodu runęły w przepaść (przerabialiśmy to dość dobrze na naszym podwórku, a ja pisałem o tym, w TYM WPISIE).

Fed jest pośrednim, ale kluczowym winowajcą obecnych problemów, których diagram Państwu przedstawiam. Źródło: opracowanie własne.

Dziś oczywiście wiele osób wytyka Fed, że walcząc z inflacją wywoła kryzys. Być może, szczerze to nie ja stoję w narożniku i nie muszę decydować. Przede wszystkim sami się w ten kozi róg wpędzili niewytłumaczalną polityką (choć liczę, że przeczytam kiedyś coś na kształt „wspomnienia skruszonego bankiera”). Skoro ja dwa lata temu wiedziałem jak to się skończy, oni też musieli.

Czy upadku SVB czeka nas kryzys bankowy?

Do sedna – czy czeka nas kryzys bankowy? Czy to drugi Lehman? W skrócie – myślę, że nie. Dlaczego? Będę zdziwiony jeśli Fed nie przygotował po cichu programów ratunkowych dla słabszych banków prowadząc tak agresywne zacieśnienie. Oczywiście, jak możecie przeczytać na górze tej strony motto Buffetta i tak, właśnie teraz ta fala odpływa. Ale historia się rymuje, a nie powtarza. Nie sądzę, że Fed dopuści do zamrożenia systemu bankowego wzorem 2008. Z drugiej strony w „noworocznym” wpisie (TUTAJ) wskazywałem, że spadek płynności i związane z nim potencjalne wypadki to zarazem największe zagrożenie, jak i szansa dla inwestorów (to zależy od pozycji oczywiście) i że takich wydarzeń w tym roku oczekuję. Upadek Silvergate i SVB to potencjalne kolejne upadki w branży krypto i fintech.

SVB wcale nie miał jakichś specjalnie dużych strat w relacji do innych banków. Źródło: opracowanie własne na podstawie danych z Bloomberg.

Ale niekoniecznie SVB to ostatni rozdział…

Czy to koniec QT? Może rynek powinien się cieszyć?

Piątkowa sesja na Wall Street przebiega w coraz gorszych nastrojach, ale nie brakowało prześwitów optymizmu. Dlaczego? Jak wiecie rynki od roku czekają na moment, gdy Fed wywiesi białą flagę. Jeśli relatywnie nieduże problemy (przynamniej w obliczu tego, co dziś wiemy) miały doprowadzić do zatrzymania podwyżek stóp i QT, to rynek potraktowałby to jako… zwycięstwo!

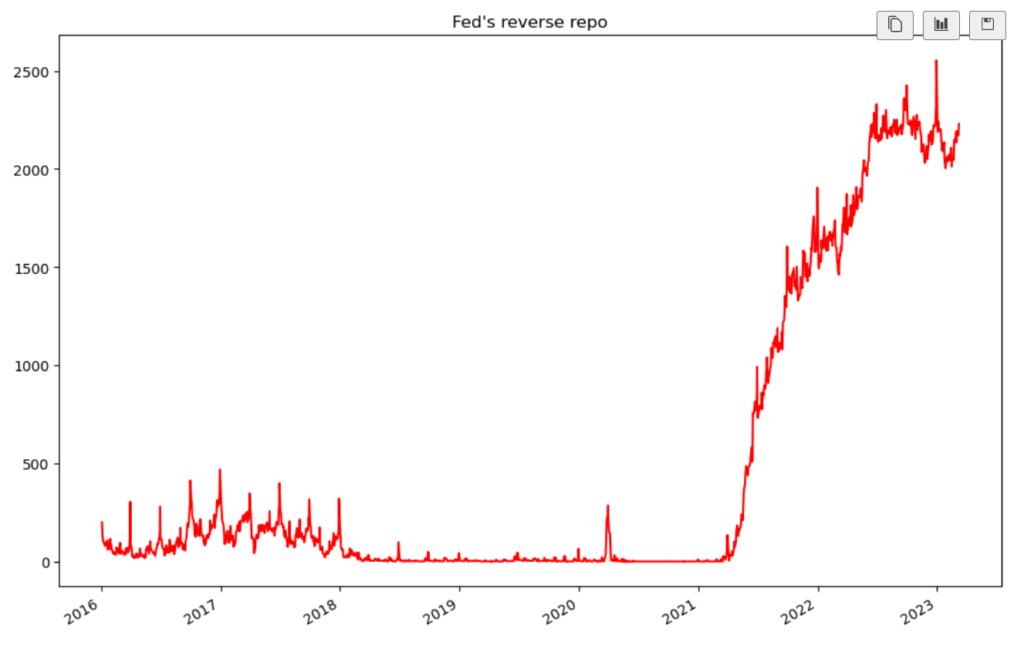

Fed może uwolnić dużo płynności z reverse repo. Źródło: opracowanie własne na podstawie danych z Bloomberg.

Takiego myślenia może być całkiem sporo, szczególnie, gdyby wtorkowe dane o inflacji pozytywnie zaskoczyły (osobiście sądzę, że tym razem będzie blisko oczekiwań, ewentualnie minimalnie wyżej). Jednak to nie jest tak, że „płynności nie ma, trzeba zakończyć QT, a najlepiej wznowić QE”. Słyszałem takie głosy, ale świadczą one o niezrozumieniu sprawy. Nie ma czegoś takiego jak uniwersalna płynność. Silniejsi nadal mają jej po pachy i parkują miliardy w Fed. Ale słabsi mają jej coraz mniej. Fed mógłby obniżyć odsetki płacone od reverse repo, zmuszając większe banki do poszukania alternatyw. Jeśli Powell będzie chciał, może ciągnąć QT jeszcze długo. Nie czegoś takiego jak wymuszone zakończenie QT, jeśli nastąpi, będzie oznaczać, że wraca „stary Fed” i „stary Powell”. W pewnym sensie jest to wybór pomiędzy problemami teraz ale oczyszczeniem gospodarki na kolejny cykl a kolejnym zalaniem problemów płynnością i martwieniem się za rok.

Więcej jak zwykle w poniedziałek

Moi drodzy, to tyle bo jest piątkowy wieczór. Mam nadzieję, że trochę naświetliłem temat. Więcej jak zwykle w poniedziałek rano. Będzie sporo wykresów, będzie też o dzisiejszym NFP. Zapraszam Was do komentarzy, jak i na webinar:

Hej Przemku, wielkie podziękowania za Twoje analizy, poniedziałkowe webinaria i dzielenie się bogatą wiedzą. Dzięki Tobie staję się bardziej świadomym, lepszym inwestorem.

Szczerze podziwiam Twoją wiedzę nt. funkcjonowania banków centralnych. Gdyby tacy ludzie stali na czele Fedu, EBC czy chociażby NBP, to jestem przekonany, że ta polityka monetarna wyglądałaby o wiele lepiej i była prowadzona dużo rozsądniej.

Aż chce się krzyknąć: Przemysław Kwiecień na prezesa NBP! 🙂 ah, rozmarzyłem się

Do poniedziałku, a w międzyczasie, udanego weekendu 🙂

W pełni popieram!!!

W odniesieniu do powyższego, jak Pan widzi kurs dolara w krótkiej perspektywie. Wydawałoby się, że przy spadkach na rynku akcji kurs dolara powinien rosnąć, natomiast w ostatnich dniach takiej korelacji nie było (co podobno tłumaczy się, że w obecnej sytuacji FED się podda).

Będę wdzięczny za odpowiedź.

Powiem tak

szok płynnościowy zawsze jest niekorzystny dla EM i niemal zawsze jest korzystny dla USD

Do tego teraz PLN jest dość mocny

Czy teraz to się rozleje na coś większego? Oczywiście nie wiemy, ale wnioski niech każdy wyciągnie sam

Dziękuję za odpowiedź i dzielenie się wiedzą.

W takim razie z niecierpliwością czekam na rozwój wydarzeń. Choć niewykluczone, że skończy się, jak z Evergrande (z dużej burzy mały deszcz). Zobaczymy.

Mogę prosić o wyjaśnienie? Reverse Repo to sprzedaż przez bank centralny bankom komercyjnym papierów wartościowych? Czyli bank centralny ma pieniądze, a komercyjny papiery wartościowe? A później ma to odkupić od nich?

Repo – pożyczka od banku centralnego pod collateral (obligacje zazwyczaj)

Reverse – odwrotnie – Fed płaci 4,55% na O/N – jeśli płaciłby mniej banki mające dużo nadpłynności musiałyby szukać dla niej alternatyw i np byłyby bardziej skłonne pożyczać innym bankom lub kupować Treasury

Najważniejszym celem psychopatów jest wprowadzenie CBDC, co da im pełną kontrolę nad ludźmi. Wspomniani ludzie nie przyjmą tego gówna z ochotą i uśmiechem na twarzy. Psychopaci muszą spowodować, aby ludzie sami o to prosili lub co najmniej nie protestowali, co można osiągnąć na dwa sposoby:

1) Zrobić hiperinflację na walutach

2) Zrobić mega kryzys deflacyjny

Wtedy psychopaci wjadą na białym koniu i powiedzą: „Plebsie, mamy dla was ratunek…” Więc taki Powell, który dostaje rozkazy z BISu, gdzie to wszystko jest już zaplanowane, wie dokładnie co robić, jak robić i kiedy robić. Oni tylko udają, że są zaskoczeni lub, że „naprawiają” co rynek zepsuł.

Jeżeli mijam się z prawdą, proszę o argumenty.

Czyli w takim razie czeka nas drastyczny spadek rentowności obligacji, spadki na akcjach, braki płynnosci i dolar w kosmosie? Krzywa rentowności w bieżącym tygodniu była najbardziej ujemna i chyba już osiągnęła max. odwrócenia 10Y vs 2Y w USA.

Prośba o komentarz do rekordu zadłużenia na kartach kredytowych (https://www.lendingtree.com/credit-cards/credit-card-debt-statistics) i jednocześnie rekordu niskich oszczędności Amerykanów (https://www.fox6now.com/news/americans-personal-savings-rate-nears-all-time-low-economic-analysis-shows). Niestety nie wiem czy te dane są wiarygodne…

Wbrew pozorom problemy SVB bardzo rozjaśniają najbliższą ścieżkę postępowania FED i niejako zdejmują z nich ciężar decyzyjny, który tak bardzo ciążył im przed rozpoczęciem cyklu podwyżek, a teraz tak bardzo ciąży im na jego końcu.

Mój scenariusz na najbliższe 3 miesiące:

a) FED w marcu podnosi o 25pp. Jest to najbezpieczniejszy ruch. 50pp może katalizować kryzys bankowy. 0pp będzie odebrane jako hard pivot. Nikt JPOW za 25pp nie skarci.

b) JPOW nie powie tego w marcu (jak zwykle będzie „further decisions will be data dependent”), ale jest to z całą pewnością ostatnia podwyżka stóp procentowych w tym cyklu („and you can take that to the bank” ;-)). SVB okazał się najsłabszym ogniwem tradfi i pękł. Ogniw na granicy wytrzymałości jest więcej a upadek SVB dodatkowo je osłabił. Nacisk polityczny na JPOW będzie ogromny. Za dużo leży na szali, aby pozwolono mu samodzielnie podejmować decyzję na taką skalę.

c) SVB będzie kupiony przez inny duży bank, przy cichej zachęcie i pozwoleniu FED.

d) Po uświadomieniu sobie, że właśnie nastąpił pivot, za około 2-3 tygodnie rynki rozpoczną tradycyjną falę wzrostową. Tradycyjną – w rozumieniu tradycyjną dla końca cyklu podwyżek. Podwójny szczyt na S&P w Q4 bardzo realny.

e) Prawdziwy pivot nastąpi jednak na trzech innych polach (o dwóch z nich pisał Pan zresztą i mówił kilka razy):

1) Najpierw uwolnione zostaną środki z RR, co poprawi sytuację płynnościową. Uwolnione w rozumieniu nie będzie to już tak opłacalne, aby trzymać tam kasę. Trochę pinondza trafi dzięki temu na rynek. Presja na sektor bankowy się poprawi.

2) Rozpocznie się retoryka, że nowym celem inflacyjnym jest 3.5 – 4.0% i to jest normalny poziom dla deglobalizującej się gospodarki.

3) Miesięczne QT stanie się dużo mniejsze lub ustanie i będzie skutecznie offsetowane przez departament skarbu. Jednak QE nie będzie potrzebne. Byłoby zresztą świadectwem totalnej kapitulacji JPOW i porażki jego polityki, bo potwierdzałoby tylko to co wszyscy widzą (a król jest zawsze nagi): ŻE TO POLITYKA PIENIĘŻNA STERUJE JPOWELLEM, A NIE JPOWEL POLITYKĄ PIENIĘŻNĄ. IMO: Najgorszy szef FEDu w historii tej instytucji: zawsze spóźniony, zawsze zaskoczony, nigdy zdecydowany, bez wyraźnej strategii.

PS. Przeczytane ostatnio na Twitterze: trzymanie kasy w bankach ponad limit gwarantowany stało się obecnie bardziej ryzykowne niż trzymanie najgorszego shitcoina na azjatyckiej giełdzie kryptowalut.

Jeśli FED się podda, jak piszesz, to dolar ostro w dół. A to, co mamy teraz, to wielka promocja.

Ciekawy scenariusz a w sumie całkiem prawdopodobny

Jednego nie pojmuję – bank sprzedaje wielki pakiet obligacji, jest ryzyko, że zrobią to kolejne, a tymczasem TNOTE zalicza kilkuprocentowy wzrost. Aż tak pieniądze panikarzy popłynęłyby z akcji do bondów?

Ale svb sprzedawał to wcześniej. Poza tym treasuries to b płynny rynek i tak, podczas risk off jest popyt na nie bo to collateral pod finansowanie

Pytanie: Czy drukarka FED znowu zrobi brrrr???

Im więcej zmienności na rynkach, tym więcej okazji do zarobku. Uważam, że J. Powell dobrze się przysłuży amerykańskiej sprawie i stawianie go w jednym szeregu z legendarnym Volkerem jest uzasadnione. Spokojnie, mówimy o największej gospodarce świata – są tam ludzie, którzy wiedzą co należy robić.

Panie Przemku, mam pytanie odnosnie ostatniej fali spadku rentownosci obligacji US (ostatni tydzien). Jak to tlumaczyc? Czy chodzi o to, ze rynek zagral na koniec QT, a wiec wieksza plynnosc w sektorze, wiecej srodkow do zainwestowania w obligacje (wzrost cen obligacji/spadek rentownosci? Jakie jest Pana zdanie?

tak, gra na zmianę polityki fed + obligacje dla banków to collateral pod płynność z Fed

Dziekuje. Musze jeszcze Pana zapytac o obecna sytuacje dot. oczekiwan co do poziomu stop w USA. W ciagu tygodnia nastapila „dramatyczna” zmiana. Obecnie wycenia sie juz oblizke w czerwcu o 50 pb i kolejne 50 we wrzesniu. Wiem, ze to trudne pytanie, ale czegos takiego nie pamietam! Prosze o dwa zdania.

będę mówić o Fed na kolejnym poniedziałkowym webinarium

Wiem, ze to na razie spiskowa teoria, ale czy położenie tych kilkudziesięciu małych banków (odpływ gotówki z depozytów i spadek cen ich akcji) nie spowoduje w perspektywie, ze większość Amerykanów będzie obsługiwana przez największe banki (too big to fall). Gdy w produkcji, handlu oraz bankowości zostaną same największe podmioty (pewnie zblatowanie z bankierami centralnymi) czy nie będzie łatwiej przejść do cyfrowych pieniędzy? Jak pan myśli, czy jest możliwe ze ktoś to tak zaplanował ? Czy raczej nie ?

chyba aż nie w tym stopniu

Panie Przemysławie, czy mogę prosić o wyjaśnienie kłopotów Credit Suisse i powiązania tego ze spadkami na akcjach europejskich banków? Czy to się łączy z upadkiem SVB? Jaki widzi Pan dalszy scenariusz w tej kwestii?

A czy moglibyśmy zobaczyć analogiczny wykres do EURPLN vs inflation rate dla USDPLN?

tak, z tym, że USDPLN ma dla nas dużo mniejsze znaczenie makroekonomiczne, a zatem ta relacja nie jest tak istotna