Ileż to razy w ostatnich latach na GPW mówiło się o pokoleniowej hossie, tylko po to, aby za chwilę znów otrząsnąć się z wszelkich złudzeń. Fatalna kondycja indeksów spółek notowanych na GPW – szczególnie flagowego WIG20, stała się głównym (choć niejedynym) powodem określenia naszego parkietu „bananem”. Choć banany są pyszne i zdrowe, w żadnym wypadku nie można tu mówić o pochlebstwach. Może jednak nie wszystko stracone? Czy GPW może znów błysnąć, czy są to kolejne „bananowe nadzieje”?

Dlaczego banan?

Określenie naszego parkietu bananem jest pełne pogardy. Nie bez znaczenia są przypadki insider tradingu lub wątpliwej jakości corporate governance, które ostatecznie często pozostają bezkarne – ku frustracji inwestorów detalicznych. Większą frustrację wywołuje jednak zachowanie kursów. Śmiem twierdzić, że gdyby było takie, jak za oceanem, inwestorzy przymknęliby oko na inne nieprawidłowości. Ale nie jest – co pokazuję na wykresach.

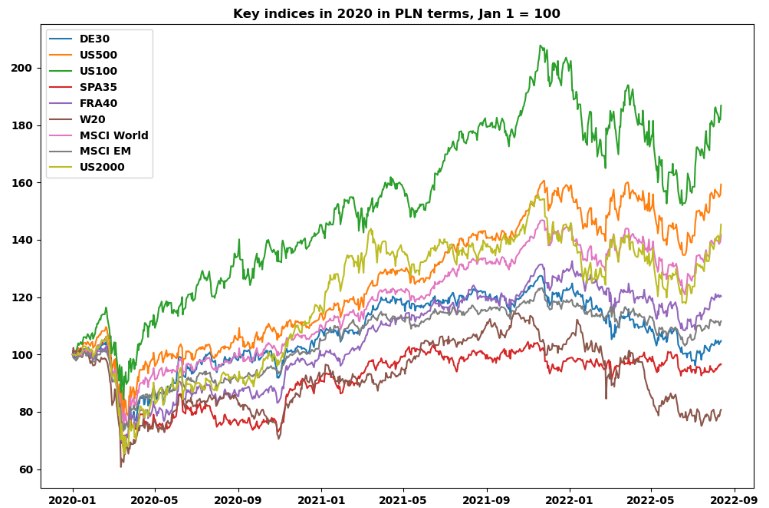

Nawet nie uwzględniając kursu waluty WIG20 jest najgorszym indeksem patrząc przez pryzmat stopy zwrotu liczonej od początku 2020 roku. Uwzględniając kurs jest jeszcze gorzej – strata od wspomnianej daty wynosi ok. 20%, podczas gdy S&P500 notuje ok. 60% wzrost i ponownie testuje historyczne maksima. Źródło: opracowanie własne na podstawie danych z Macrobond

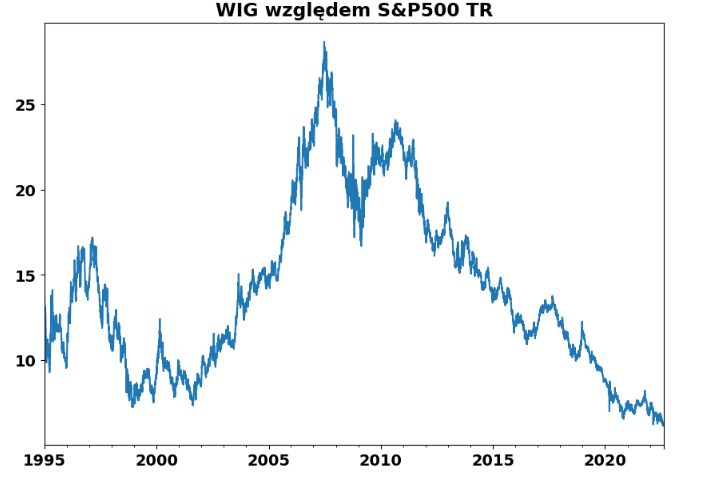

O zgrozo! Koszmar inwestorów na GPW trwa już 15 lat. W tym czasie relacja WIG to S&P500TR (obydwa z uwzględnieniem dywidend) spadła ponad 4-krotnie. Sarkastyczne określenia pod adresem naszego parkietu nie mogą więc dziwić. Źródło: opracowanie własne na podstawie danych z Macrobond

Czy GPW jest tania?

Dlaczego GPW radzi sobie tak fatalnie. Nie chcę pisać referatu, więc wymienię w punktach:

– mały udział spółek technologicznych

– duży udział spółek Skarbu Państwa, gdzie długoterminowy wzrost wartości nie zawsze jest priorytetem

– przez powyższe również słabe odzwierciedlenie sytuacji gospodarczej (generowanej m.in. przez notowane gdzie indziej międzynarodowe korpo i nienotowane nigdzie MŚP)

– niestabilność instytucjonalna filaru emerytalnego

– ogólna słabość rynków EM przez większość okresu od 2007 roku

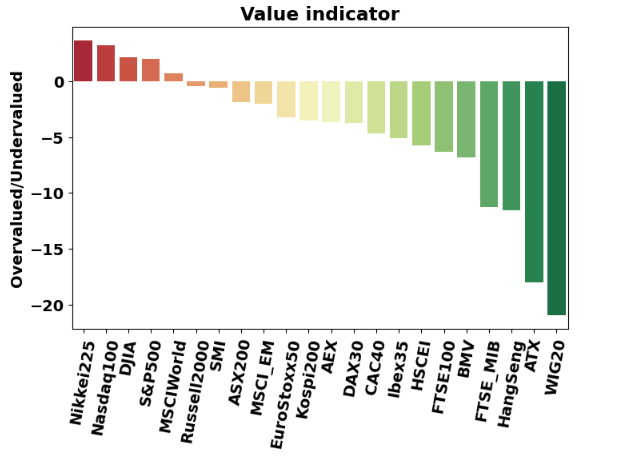

Oczywiście „fundamenty” to sprawa dość subiektywna. Jeśli jednak uznamy za nie łączoną relację cena/zysk, cena/sprzedaż i cena/oczekiwane zyski to mierząc odchyleniem od tej relacji WIG20 jest zdecydowanie najbardziej atrakcyjny. Źródło: opracowanie własne na podstawie danych z Bloomberg

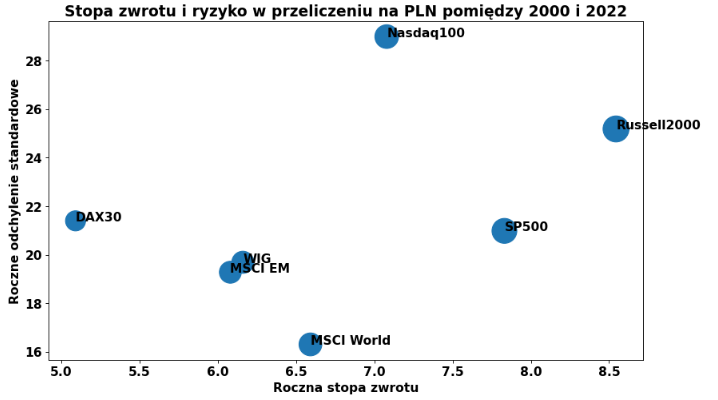

Patrząc na ostatnie 22 lata to amerykańskie Russell2000 oraz S&P500, także MSCI World dawały najlepszą relację stopy zwrotu do ryzyka (wszystkie indeksy z uwzględnieniem dywidend). WIG wypadał znacznie słabiej i co ciekawe niewiele dawała dywersyfikacja na MSCI EM (rynków wschodzących). Najgorzej wypadał DAX. Źródło: opracowanie własne na podstawie danych z Macrobond

Bananowe nadzieje

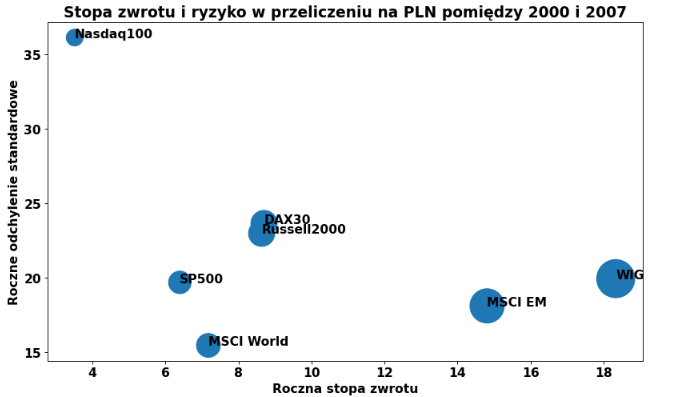

Nie zawsze było tak źle. Powiem więcej, w latach 2000-2007 nasz parkiet był prawdziwym orłem, bijącym na głowę rynki rozwinięte w tym Wall Street. Powtórzenie tego tricku nie będzie jednak proste, bo siła GPW we wspomnianym okresie wynikała z:

– euforii związanej z przystąpieniem Polski do UE

– rozczarowaniem techami (po dot-comie) i skierowaniem uwagi inwestorów na bardziej tradycyjne sektory

– globalizacja i szał BRICS – do którego Polska nie należała, ale była traktowana w podobny sposób

– słabość dolara tradycyjnie sprzyjająca rynkom EM

Jednak w okresie 2000-2007 nasz parkiet był prawdziwym asem. Czy ta historia może jeszcze się powtórzyć? Źródło: opracowanie własne na podstawie danych z Macrobond

Jeśli rozszerzymy wcześniej zaprezentowany wykres o lata 2000-2007 to okaże się, że fatalny trend w relacji względem amerykańskiej giełdy nie zawsze był normą. Źródło: opracowanie własne na podstawie danych z Macrobond

Czy ta piękna historia może się powtórzyć?

No dobrze, po co o tym pisać akurat teraz? GPW mogła wyglądać względnie tanio już wiele razy aby… potem wyglądać jeszcze taniej. Bazowanie inwestycji tylko na tym, że coś wygląda „tanio”, zwłaszcza bez uwzględnienia przyczyn tej taniości, jest częstym grzechem inwestorów. Powiem od razu wprost – nie oczekuję szalonych wzrostów GPW z lat 2003-2007. Ale widzę szansę na lepsze zachowanie w ujęciu relatywnym, ze względu na:

– bliski „peak dolar” – oczywiście to moja ocena, to że dolar dziś jest podobnie drogi jak w szczycie bańki dot com nie musi oznaczać, że będzie tanieć (co sprzyja rynkom wschodzącym). Ale widzę na to szansę

– efekt rezygnacji – o ile na globalnych rynkach ciągle króluje nadzieja, na GPW widać zrezygnowanie. Oczywiście, kolejne decyzje właścicielskie czy regulacyjne w ostatnich miesiącach wyglądają zniechęcająco, ale to też oznacza, że rynek istotnie zdyskontował te fatalne informacje. Czy może być gorzej? Oczywiście, choćby jesienią (kryzys energetyczny). Ale mamy już mocną rezygnację, a to dla inwestora długoterminowego korzystna cecha

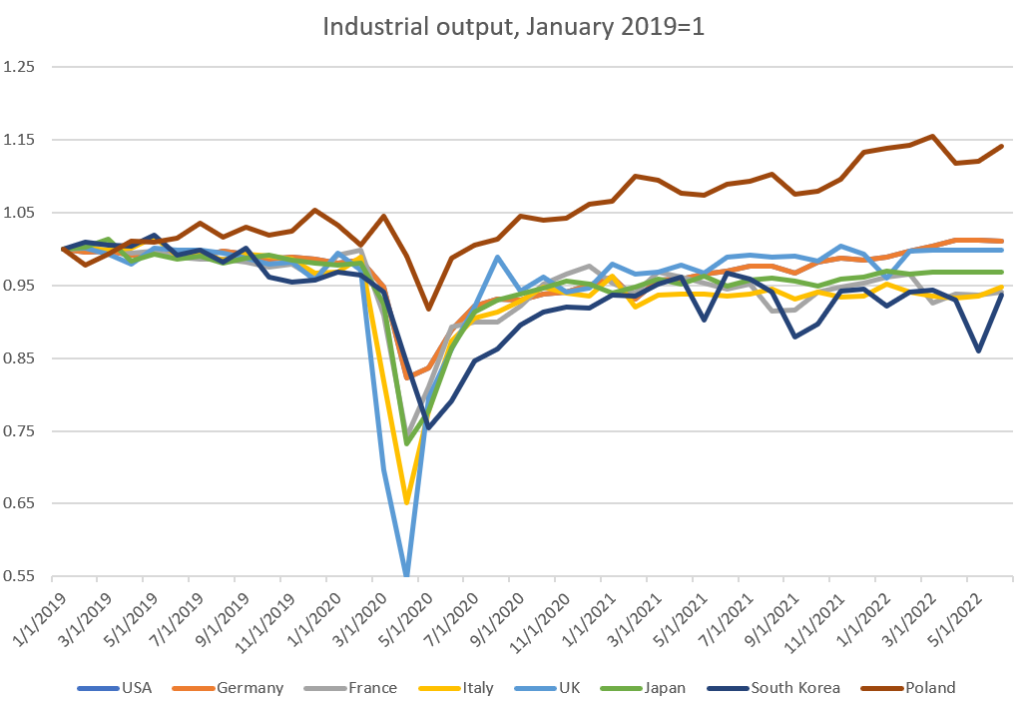

– mocna gospodarka (nie mylić z polityką gospodarczą) – tu problemem jest słaba reprezentacja sektora prywatnego na GPW, ale Polska gospodarka regularnie wygląda lepiej na tle Europy

Polska gospodarka nie wygląda źle i ma szansę przejść przez kryzys znacznie lepiej niż Europa Zachodnia. Źródło: opracowanie własne na podstawie danych z Macrobond

Co z tym zrobić?

Mając powyższe na uwadze można rozważyć:

– zwiększenie udziału rynków EM w portfelu

– inwestowanie w amerykańskie akcje częściowo poprzez ETFy zabezpieczone kursowo do PLN lub chociaż do EUR

– zwiększenie udziału GPW w portfelu – przy czym tu zaznaczę, że udział polskiej gospodarki w globalnym PKB (według PPP) to jakiś 1%, więc jeśli wasz udział GPW w portfelu wynosi znacznie więcej, to ten punkt nie obowiązuje 😊 Można co najwyżej wolniej się dywersyfikować na inne rynki

Osobiście uważam, że inwestycje warto dzielić na a) regularne (dokonywane niezależnie od koniunktury), b) taktyczne (bardziej spekulacyjne), i c) strategiczne – w proporcjach indywidualnie dobranych. Jak możecie przeczytać we wpisach z późnej wiosny w okresie spadków z USA sugerowałem atrakcyjność tych „b” i oczywiście kontynuowanie „a”. Teraz, co do zasady, uważam że warto realizować zyski z „b” bo zakładam zbyt duży optymizm rynku co do pivotu oraz ogromne problemy Europy jesienią. Oczywiście mogę się tu mylić (i rynek jeszcze raz zagra full pivot jak w 2019), ale po to jest część „a”.

W tym kontekście patrzyłbym na ewentualne zwiększanie ekspozycji na EM/Polskę, tj. jeśli obecnie to w części „a” lub wyczekując jesienią na okazje typu „b”/”c”.

Dzień dobry. Zastanawiam się kiedy będzie dobry moment na otwieranie SHORTów na np. NASDAQ. Dokładnie chodzi o zbyt optymistyczne postrzeganie potencjalnego „pivota” FEDu i sprzeczność w komunikacji jego członków.

Rozpocząłem już budowę pozycji krótkiej (na razie na ETF Short) jednak na razie rynek jakby próbuje je dość agresywnie „wywieźć” (a obserwując wolumeny nawet mam wrażenie że w nieco „sztuczny” sposób).

Temat bardzo mnie interesuje – co Pan o tym sądzi? Jakaś aktualizacja spostrzeżeń? 🙂

Osobiście obstawiałbym okolice następnego posiedzenia FED-u. Retail wróci po wakacjach do kupowania na FOMO(bo każdy będzie myślał że to koniec bessy i problemów z inflacją), a duzi gracze pięknie ich wywiozą w dół, realizując zyski.

Moje podejście opisałem na samym końcu wpisu. W sumie nie mam nic do dodania

A ja mam pytanie o kryzys energetyczny, o którym Pan wspominał już kilka razy. Czy dopuszcza Pan scenariusz, że kryzysu energetycznego jednak nie będzie? Czy może okazać się, że Europa się dostatecznie zabezpieczyła i przez zimę przejdzie „sucha stopą”?

Polegam tu na opiniach i danych innych ekspertów

Taki scenariusz jest możliwy o ile gazprom jednak będzie dostarczać gaz (np zawieszenie broni etc, wydaje się mało realne, ale…)

Bardzo fajny ten kontekst z trzema „strategiami” a, b, c, warto częściej brać go pod uwagę przy wpisach 😉

Dzien dobry Panie Przemyslawie,

Byl/jest w polskiej spolecznosci inwestorskiej pewien czlowiek lubiacy trzymac w portfelu najbardziej egzotyczne i pazdzierzowate ETFy z calego swiata typu Nigeria, Rosja, Turcja czy nasz bananik. Zadnych innowacyjnych spolek bo drogo (co z tego, ze spolki co roku podnosza prognozy przychodow i je realizazuja co podnosi wyceny). Zapewne wie Pan kogo mam na mysli :).

Pomijajac obecne kwestie macroekonomiczne nie widze zbytnio sensu trzymania dlugoterminowo polskich akcji:

1). Prawie nikt sie tym rynkiem nie interesuje, analitycy z wallstreet nawet nie zagladaja na earning calle, nie wystawiaja rekomendacji.

2) To samo dotyczy inwestorow detalicznych ktorzy w ogole nie przygladaja sie poslkiemu rynkowi na porrtalach typu reddit, seekingalpha, blogerzy itd. Wielu nawet nie ma dostepu do naszego rynku przez swoje platformy brokerskiej.

3). Duzy ruch i duza kapitalizacja (pozwalajacy na zajecie pozycji przez inwestora instytucjonalnego) jest jedynie an spolkach z wig20 moze wig30 a tutaj dochodzimy do punktu o ktorym Pan wspominal czyli struktura indeksu.

4) Struktura indeksu wig30. Banki, (umoczone w kredyty o zmiennej stopie dodatkowo majace przeciwsko sobie nieprzewidywalny rzad), jakies publiczna spolki paliwowo-gazowe rzadzane przez politycznych nominantow, kopalnia wegla, panstwowy ubezpieczyciel. Nie ma tu zbyt wiele innowacyjnych spolek majacych globalnyh zasieg.

* Cdprojekt – spolka jednego produktu, jest mnostwo konkurentow na rynku

* Dino? Ladnie ise rozwija, a wraz z nim rosnie kurs. Natomiast wycena wyglada tak sobie P/BV na poziomie 9.7, P/E 30+, lepiej chyba wziac juz cos z nasdaqa :).

* Allegro? Sa na emerging markets alternatywy w branzy ecommerse typu coupang, mercadolibre, alibaba

* KGHM Mimo publicznego rodowodu moze wygladac ciekawie

* Firmy tech typu Comarch, Asseco nie wiem ale wole Microsoft, albo nawet niemieckiego SAPa :).

* Inpost – ciekawa innowacyjna firma, ale akurat nie listowana na sklepie z bananami 🙂

Sa pewnie jakies rodzynki gdzies tam dalej w wig40 np. wasz xtb ale mowimy tu o tak malej kapitalizacji ze nikt z zagranicy tak daleko nie zaglada.

Kolejny argument: Polska jest w koszyku z innymi panstwami CEE (m.in z rosja) co nie wplywa za dobrze na sentyment.

Ostatecznie jest wiele ciekawszych sie rynkow rozwijajacych ktore z roznych powodow (ekspozycja na surowce, demografia, perspektywy deglobalizacji) mozna miec w portfelu (np. w przy pomocy ETFow ishares).

* Brazylia (ticker EWZ) –

* Chile (ECH)

* Ogolnie caly region ASEAN

* Indie

Pozdrawiam,

🙂 odniosę się do eksperta, którego przywołujesz. Kiedyś natknąłem sie na rozmowę/debatę 3 lub czterech osób (chyba pod „szyldem” XTB). Był tam na pewno wspomniany ekspert , był też dr.hab. Krzysztof Piech i dr. Przemysław Kwiecień (oraz może ktoś jeszcze- nie pamiętam). Pomijając posiadanie przez eksperta dość sporej jednak wiedzy i to nie tylko inwestycyjnej, pewnej bystrości oraz przyzwoitej prezencji(+ kilka innych zalet), kiedy tylko przewija się przez internet nie mogę wyzbyć się z pamięci obrazu „knock outu” jaki zafundował mu Przemek podczas tej debaty… tym bardziej, że błąd był naprawdę „szkolny” i ja po takiej kompromitacji spłonąłbym !! Może dla dr. Przemka nie była to komfortowa sytuacja, ale jako profesjonalista i prowadzący debatę, zachował czujnośc i zrobił to, co powinien był w takiej sytuacji zrobić – ” FATALITY ” .

Oczywiście nie chcę się pastwić(to bardzo nieeleganckie) i nie wiem, czy słusznie, ale chcąc zachować pozory przyzwoitości – Przepraszam za pewien „pudelkowy” wpis, ale sprawa dotyczyła i dotyczy rynków, inwestycji, kierunku gospodarki, ekonomii, etc..- tego co lubimy 🙂

Tak, że mamy dobry przykład, iż zdobywając wiedzę z internetu powinniśmy wszystko weryfikować, analizować i przykładać do innych źródeł, bo konsekwencje „połykania” gotowców mogą okazać się bolesne.

Pozdrawiam.

I właśnie dlatego w długiej perspektywie warto zainteresować się GPW

Generalnie to rynkom wschodzącym sprzyjac w następnych latach bedzie chyba tylko ewentualna slabość dolara bo deglobalizacja może pójść pełna parą wiec EM nie ma w takiejs ytuacji jakichś jaśniejszych perspektyw. PRzecież te emergingi zrobiły ogromny postęp cywilizacyjny mocno doganiając zachód wiec tu nie bedzie premii takiej jak 20-30 lat temu. Dotyczy to również Polski dla ktorej bardziej widzę scenariusz jakiegoś gospodarczego uwiądu niż prosperity z lat poprzedzających i następujących po wejsciu do UE.

Rzeczywiście – zbliża się chyba koniec wielkiego cyklu umocnienia dolara i wejdziemy w dekadowy cykl jego osłabiania i to będzie pomagało GPW, ale jeśli dalej tu będą takie szopki jak to co się dzieje w sektorze spółek SP to dalej będą to gościnne występy zachodniego kapitału które szybko stąd uciekną jak tylko znów złoty zacznie się oslabiać. Już nie pisze o kosztach hedżowania waluty przy takiej dysproporcji stóp jaką mamy do twardych walut.

Miło by było gdyby napłynął tu kapitał, ale trzeba być ralistą. oza odwróceniem trendu na dolarze trudno szukać tu pozytywow. Nasz rynek to tez rynek mało płynny a nadrukowano tyle papieru że trudno tu zmieścić na naszej giełdzie wielką kwotę żeby potem z niej szybko wyjść. jeśłi już to ja dalej stawiałbym na MiSie, aczkolwiek one nie zostały jeszcze dostatecznie przecenione i tu może byc jeszcze problem

Ostatni rajd na EM wynikal z super dynamicznego wzrostu Chin ktory dodatkowo napedzal wzrost cen wszystkich surowcow (czyli takze innych duzych rynkow wschodzacych z ekspozycja na wydobycie surowcow -Rosja, Brazylia itd). W przypadku Polski duzo pomoglo wejscie do unii i naplyw inwestycji zagranicznych. Warto wspomniec, ze przed 2004 mielismy wysokie 2 cyftowe bezrobocie wiec prawie idealnie warunki do przenoszenia tu zagranicznych fabryk, inwestycji.

Jak dla mnie jedyny pozytywny trend dla Polskiego rynku to moglaby byc deglobalizacja niemieckich koncernow ktore by chcialy przenosic produkcje z chin spowrotem do europy, pytanie czy da sie to w ogole zrobic przy rosnacych cenach pradu, pozwolen na co2 i braku sily robocznej

Tak, to jest jakaś szansa

Trzeba z niej jeszcze skorzystać

Mam podejście do DXY dość proste, porusza się od 12/06/21 wraz z SMA20 na W1, więc obstawiam powrót pod 103.50 – 103.60, co oczywiście da trochę oddechu rynkom. Jednak ciekawa jest teoria pana Brenta ( milkshake teory ) – który to argumentuje ze usd umocni się niewyobrażalnie powodując potężne problemy w gospodarce globalnej. Ale ciekawe jest ze usd i ust są jak tandem i poruszają się mniej więcej razem. Nie chodzi mi tu o issuance ust przez Treasury aby finansować wydatki i rolowac dług, ale bardziej o role papierów dłużnych na rynku repo z pominięciem Fed. Ponieważ te fundusze, market makerzy, duże banki w systemie eurodolara używają ust do zabezpieczenia transakcji, ale także potrzebują usd aby pozyskać obligacje bądź spłacać zobowiązania dolarowe. Dlatego teraz gdy Fed mówi o wygaszeniu programu QE – będzie mniej usd w obrocie ( aczkolwiek ilość zwiekszyla się astronomicznie podczas kovidowych i post kovidowych zawieruchach ), spowoduje to run na usd przez korporacje. Ale głównym problemem jest zmniejszenie emisji T – NOTE ( jak dobrze pamietam emisja spadła z 60 mld. usd do 40 r/r ). Rynek repo pokazuje poprzez odwrocenie krzywych rentowności ( praktycznie na całej długości! ostatnio 10 tatki z 1 rocznymi o 50 punktów bazowych ) ze idzie potężny kryzys. Myślę ze tandem Fed – Treasury wywoła duży kryzys plynnosciowy który uderzy bardzo w Europę ale zacznie się w USA, z tym tylko ze tam szybko się skończy ( czyli safe Haven ). Zmiana pojęcia recesji przez Waszyngton, oraz jeden odczyt NFP na którym wszystkie mass media się zafiksowany nie oznacza ze recesji a nawet depresji nie będzie. To co się teraz dzieje to jest wielki bull trap, aczkolwiek rynek w USA najszybciej się od dna odbije… – chyba ze wojna się rozleje a grupa BRICS wprowadzi swój system rozliczeń, z pominięciem dolara skutecznie. Myślę ze można już dokupować powoli dolara i 10 latki, myślę ze obligacje te zyskają na wartości znacznie w niedługim czasie.

A jak te odwrócone rentowności wyglądają realnie? jaka jest spodziewana inflacja przez rok dwa od dziś a jaka przez następne 10 lat? Można odnosić się do teraźniejszosci i przeszosci. przeszłosć mówi ze historycznie inflacja w USA jest w okolicach 2.5% a teraźniejszosć mowi że przez rok, dwa będzie znacznie wyższa. Jak teraz odnieść ta krótką inflację na 2-latkę a ta historyczną, która może acz nie musi powrócić to w ujęciu realnym mamy zupełnie inne realne rentownosci i spready które nie zwiastują recesji.

Stawiam że umocnienie dolara i słabość PLN dopiero się zaczyna. Świat będzie za chwilę uciekał znów do dolara. 6 PLN w tym lub w przyszłym roku? Jestem na tak.

Czy lepiej obstawiac w czesci portfela wig20 czy mwig40 i swig80? mwig40 zachowywal sie do tej pory chyba lepiej w stosunku s&p.

W czasie przywołanej przeze mnie super hossie prym wiodły właśnie tzw „misie”

Chyba nie będzie to nic odkrywczego, ale dobrym impulsem dla GPW byłaby zmiana władzy, a może nawet znaczne spadki w sondażach. Aktualne towarzystwo wzajemnej adoracji dało się poznać z jak najgorszej strony, licznymi wypowiedziami i działaniami anty rynkowymi (przecież było i nadal pojawia się tego bardzo dużo), zwyczajnie straszą inwestorów, PIS = taki „kościotrupek” na drzwiach. Oczywiście, bardzo trudno o dobrą alternatywę, ale sytuacja jest na tyle paskudna, że w zasadzie każda zmiana mogłaby być korzystna ( no może skrajną lewicą).