Tegoroczne wakacje upłynęły na rynkach pod hasłem „Fed pivot”. Rozumowanie rynku było proste – spadają ceny ropy i innych surowców, zatem inflacja też będzie spadać, zatem Fed wkrótce zakończy cykl podwyżek i będzie można grać znów hossę. Niestety, ostatnie dni były brutalnym zejściem na ziemię.

Fed nie ma wyboru

Prawdę powiedziawszy Fed sam dolał trochę oliwy do wakacyjnej euforii, sugerując zmniejszenie tempa podwyżek. Powell dość szybko zdał sobie sprawę z błędu, który popełnił i posypała się lawina jastrzębich komentarzy, która jednak wiele nie dawała – rynki wiedziały swoje (inflacja spadnie, Fed zluzuje). Do wtorku.

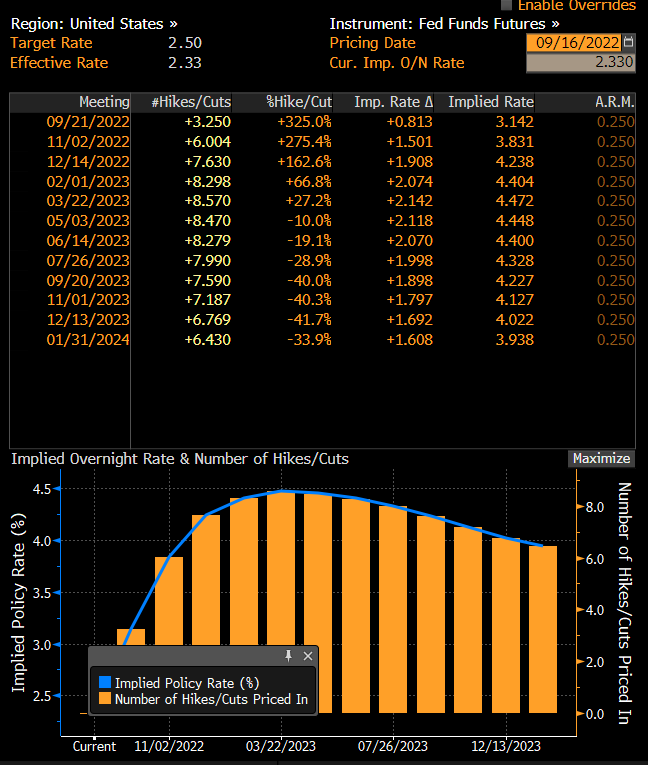

Rynek oczekuje podwyżki o 75bp we wrześniu i kolejnej podobnej w listopadzie. Co ciekawe jednak, cały czas widzi obniżki w 2023. Źródło: Bloomberg

Już wcześniejsze dane z rynku pracy sugerowały, że patrzący we wsteczne lusterko Fed ma powody, aby trzymać się wyznaczonej wcześniej ścieżki. Sierpniowe dane o inflacji jednak pozbawiły rynki złudzeń – wzrost inflacji bazowej pomimo ogromnego spadku cen paliw na stacjach w USA (przy tak dużych ruchach przenika to do kategorii bazowych) stanowi dla Fed ostateczny argument. Cały czas nie wiem skąd taka zmiana poglądów u Powella, a ostatnio także w EBC. Uważałem, że podobnie jak ja oceniają sytuację makroekonomiczną (mając sztaby wysoko opłacanych specjalistów), a jedynie przez cynizm prowadzą zgubną politykę pompowania wycen aktywów i służalstwa wobec polityków. Nie mam wątpliwości natomiast, że Fed dokręci teraz śrubę do oporu. Stopy zostaną podniesione o 75bp bo tak podał WSJ (fajna metoda równego dostępu do informacji 😊 ), ale konferencja będzie jastrzębia.

Jak rynki reagowały na poprzednie decyzje Fed?

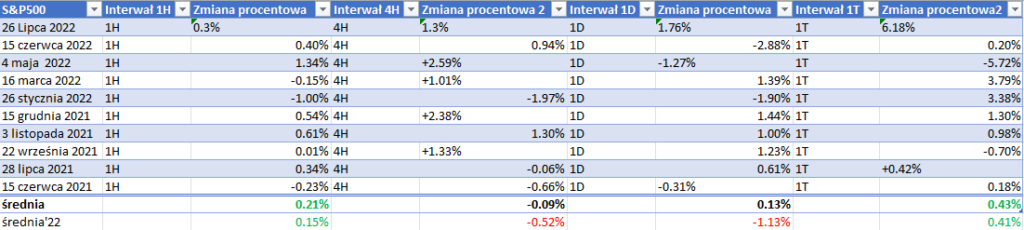

Posiedzenia Fed zawsze miały duże znaczenie, a teraz, gdy cykl podwyżek ma tak kolosalne znaczenie gospodarcze, uwaga inwestorów jest jeszcze bardziej wyostrzona. Być może napiszę rzeczy oczywiste, ale moim zdaniem warto je powtarzać. To, że Fed podniesie stopy procentowe o 75bp nie oznacza z automatu, że ceny akcji spadną, a dolar zyska. Owszem, duża podwyżka stóp jest co do zasady niekorzystna dla rynku akcji oraz korzystna dla waluty. Jednak rynek to nieustanna gra oczekiwań. Jeśli inwestorzy jakiejś decyzji oczekują, to reakcja zależeć będzie od tego, jak zmienią się ich oczekiwania na kolejne decyzje. W tym wszystkim jest oczywiście bardzo dużo psychologii, więc nie szukałbym tutaj zawsze pełnej logiki i powtarzalnych schematów.

Bezpośrednie reakcje na decyzje Fed były zazwyczaj pozytywne, bo rynek spodziewał się podwyżek. Natomiast w perspektywie 24 godzin wzrosty często były niwelowane. Źródło: opracowanie własne na podstawie xStation

Teraz oczekiwania przed Fed są również już mocno pesymistyczne i choć spodziewam się, że Fed dokręci śrubę aż miło, wcale nie zdziwiłaby mnie krótkoterminowa reakcja „na odreagowanie”.

Czy kupować pesymizm?

Bardziej istotnym pytaniem dla mnie jest to, czy obecnie już warto kupować rynkowy pesymizm. A pomimo wakacyjnej gry pod pivot, pesymizmu na rynku nie brakuje, przynajmniej wśród instytucji. Ostatnie badanie BofA pokazuje, że zarządzający są przeważeni gotówką i niedoważeni akcjami, a zatem przy pozytywnym rozwoju sytuacji zmiana alokacji wymusiłaby szybkie wzrosty (czyli to, co widzieliśmy w wakacje).

Takie wnioski z badania BofA kontrariańsko mogłyby być traktowane jako pozytywne dla rynku. Źródło: twitter

Natomiast dla mnie głównym kontrargumentem jest widoczna na rynku cały czas nadzieja na szybki powrót do hossy. Rynek został przez lata nauczony, że to standard (no, może poza GPW 😊 ) i w połączeniu ze skalą zacieśnienia, która dla obecnego pokolenia inwestorów jest czymś absolutnie nowym (przypomnę, QT w USA dopiero się rozkręca) to może się po prostu nie ziścić.

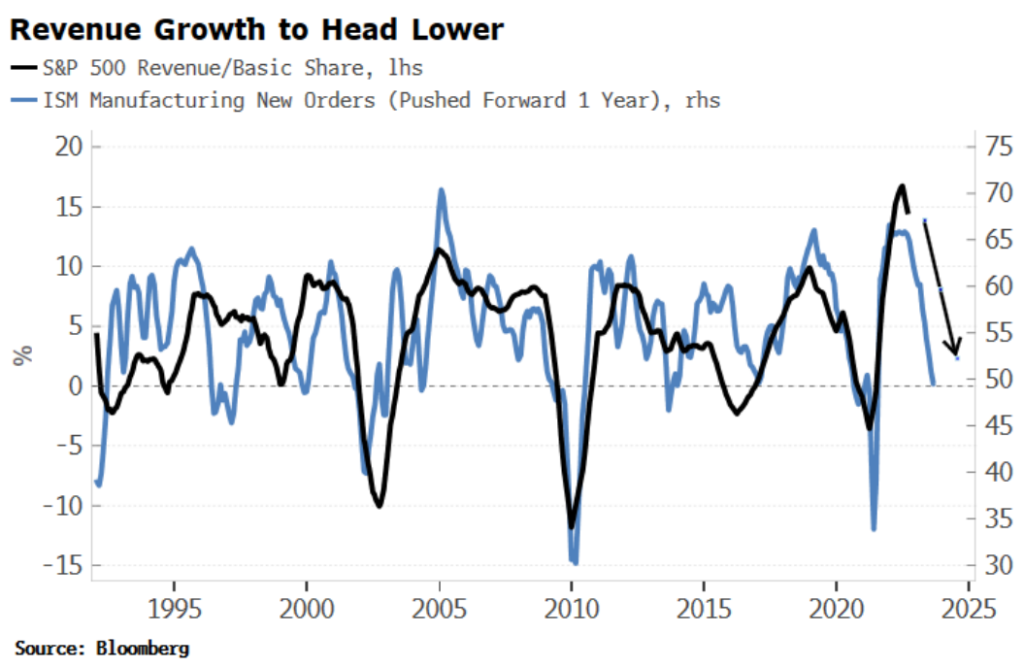

Jeśli zmiana koniunktury będzie trwała, odbije się to na wynikach firm – także tych z Wall Street. Źródło: Bloomberg

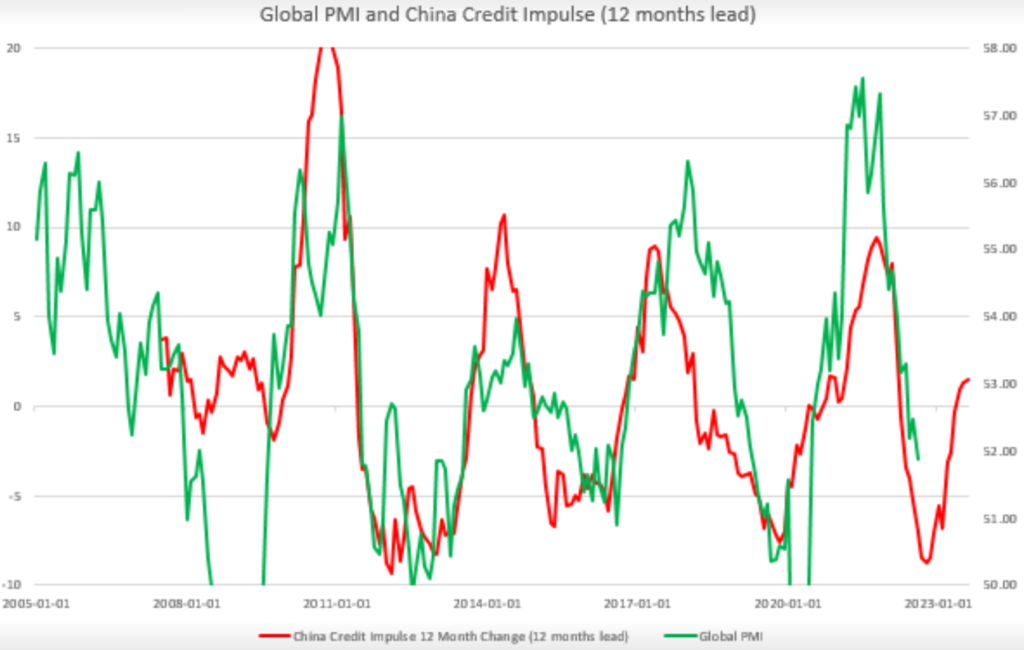

W przeszłości zmiana impulsu kredytowego w Chinach potrafiła z wyprzedzeniem sygnalizować dołek koniunktury. Oznaczałoby to z jednej strony, że dołek będzie dość głęboki, ale z drugiej, że dla rynków (dyskontujących przecież przyszłość) jest już światełko w tunelu. Kontrargument? Fed i inne duże banki przejadą się po gospodarce niczym walec. Źródło: opracowanie własne na podstawie danych Bloomberg

Jak wygląda sentyment?

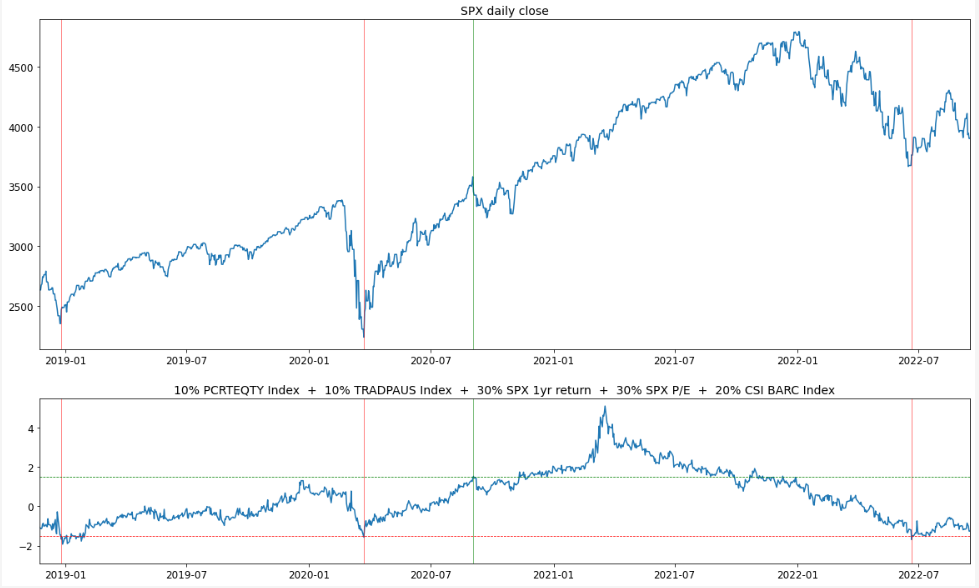

W niedawnym wpisie wspominałem o pracach nad indeksami sentymentu i obiecałem dzielić się spostrzeżeniami, a zatem na chwilę obecną indeks (który na moment obecny w testach wygląda najbardziej obiecująco) nie pokazuje jeszcze poziomu sygnalnego. Przy czym proszę pamiętać o dwóch rzeczach:

– indeks ma sygnalizować kupno S&P500 na 30-60 dni (nie na X lat, to sentyment, a nie wskazanie długoterminowego dołka)

– nawet jeśli będzie sygnał, proszę nie traktować tego jako rekomendacji 😊

Sentyment na rynku jest słaby, ale nasz indeks nie sygnalizuje jeszcze kupna. Źródło: opracowanie własne na podstawie danych Bloomberg

Ja cały czas dokupuję mimo, że jestem już 20 kilka % dd. Ciągle liczę na pivot i uśredniam.

Ja raczej poczekam i dołączę do trendu, aż takich zysków nie potrzebuję 😉

Witam Pana. Cały czas sobie myślę o tym czy nie są takie mocne impulsy wzrostowe jeszcze jednym sygnalem dla tego samego FED że inflacja jest nadał zbyt mocna że ludzie jeszcze mają dość dużo środków na inwestowanie nie zwracając uwagi na wzrost kosztów.

Czy z Pana wiedzy mogą członkowie FED patrzyć na to pod tym kontem i dokręcać do tego momentu aż ta duża zmienność szczególnie na indeksach się nie uspokoi i będzie jakaś dłuższa konsolidacja?

Nie, nie sądzę, że to jest linia myślenia Fed

Tzn z pewnością oznaki załamania rynku, szczególnie międzybankowego, mogłyby zmusić Fed do zmiany myślenia, ale tak się obecnie nie dzieje

Bardzo dziękuję za odpowiedź i w ogóle za Pana prace. Takiej jakości informacji naprawdę jeszcze trzeba poszukać!

dziękuję za miłe słowa

Przyznam, że bardzo lubię i cenię Pana wpisy oraz poniedziałkowe komentarze, ale temat inflacji w US i decyzji FED jest już męczący. Kotlet jest smażony z każdej strony od 9 miesięcy i zaczyna być już lekko niestrawny. Coś czuję, że rynki nieco się nim za chwilę znudzą / zmęczą i znajdą sobie coś innego (pewnie recesję ;-)). A rynki nudzą się szybko. Na portalach branżowych – FED, na XTB – FED, tu na blogu – FED, otwieram lodówkę – JPOW.

Większość Pana czytelników inwestuje jednak dużą część kapitału w PL. Wiem, że makro-to i makro-tamto, ale podrzucam potencjalny temat do analizy na blogu.

PONIEWAŻ:

– GPW jest najgorszym indeksem na świecie ytd.

– Pod względem wartości bezwzględnych jesteśmy blisko drugiej fali covidu.

– Jak uwzględni się inflację i/lub kurs złotówki, to chyba jesteśmy blisko dna covidowej paniki lub może niżej.

– a rynki lubią przereagować,

TO patrząc szerzej niż wig20 zaczynam się zastanawiać:

a) czy obecne poziomy to fundamentalnie nie jest okazja? Oczywiście selektywnie. Okazja również dla zagranicy przy wysokim dolarze.

b) czy nie mamy tu za niskiego potencjału do zysków w grze na spadki? No szczerze: ile to może jeszcze spadać aż większy kapitał się tym zainteresuje?***

c) Polska gospodarka może nie jest w najlepszej kondycji, ale znów porównując do innych gospodarek – czy jest aż taka różnica in minus?

Reasumując: coś tu mi śmierdzi z tymi obecnymi poziomami na gpw i stąd pytanie przewodnie: jak może się zachować GPW w sytuacji, gdy na Wall Street będzie dłuższy marazm? (BTW: niewiele osób mówi o opcji uciążliwego, szarpanego trendu bocznego na Wall Street, ostatnio chyba Stanley Druckenmuller to zasugerował; większość zakłada albo brutalną bessę albo pokoleniową hossę, nic in between).

*** To też jest sam w sobie ciekawy temat: z historycznego punktu widzenia jak często i jak mocno wig (nie wig20) był tak mocno oderwany od reszty rynków?

To sobie ponarzekałem 😉

Pozdrawiam

dziekuję opinię

Faktycznie, dużo uwagi poświęcam Fed, ponieważ jego polityka dyktuje dziś zachowanie rynków – również GPW. Rozumiem, że można mieć tego dość, co nie znaczy, że przestaje to być istotne. Np. ja już teraz mam dość jesiennej pogody, ale niestety nie oznacza to, że od jutro będzie znów lato.

Większość Pana czytelników inwestuje jednak dużą część kapitału w PL.

Zdaję sobie sprawę i jednocześnie uważam, że to nie jest dobry pomysł. Nie ma powodu, aby nie inwestować globalnie, polskie akcje powinny stanowić kilka procent naszego portfela.

O GPW pisałem niedawno: https://przemyslawkwiecien.pl/okiem-doktora-bananowe-nadzieje/

i uważam, że inwestor z odpowiednim horyzontem może nasz rynek przeważyć, nadal natomiast powinno to być kilkanaście procent portfela MAX – to jest oczywiście tylko moje zdanie.

cz, dopóki FED nie zmieni retoryki nie ma co myśleć o dużych zakupach , trzeba spojrzeć też na geopolitykę która jest dla akcji i ewentualnych zysków firm olbrzymim ciężarem nie spotykanym dotychczas w moim już prawie 60 letnim życiu , a mocno niedocenianym , ja bym bardziej wypatrywał jakiegoś czarnego łabędzia i dopiero wtedy pomyślał o zakupach , na razie mam 20 % kapitału w aktywach „wrażliwych” i około 10 % straty na nich , oczywiście polskich akcji w momencie inwazji się pozbyłem do zera i poza krótkimi strzałami omijam je szerokim łukiem i innym tez tak radzę zawsze!!! , pewnie mój konserwatyzm po części można złożyć na garb wieku ale ja na giełdzie byłem od „zawsze” i z niejednego pieca chleb jadłem i wiem że najważniejsze to mieć kesz na koncie bo tylko to daje możliwość zarobku pzdr p. Przemysława za jego rozsądne i wyważone artykuły

opóki FED nie zmieni retoryki nie ma co myśleć o dużych zakupach

tzn jeśli wcześniej wystąpią inne procesy (np. głęboka przecena) to czemu nie

pzdr p. Przemysława za jego rozsądne i wyważone artykuły

dziękuję!

Kolejny ciekawy wpis, bardzo dziękuję za wszytkie analizy i informacje.

Mam takie przemyślenia:

1) Midterm elections 7 listopada 2022 – co sądzi Pan o teorii że fed dokręca śrubę i prowadzi skrajnie jastrzębią retorykę teraz aby przed wyborami (np. w okolicach połowy października) móc ogłosić jakiś sukces w walce z inflacją i zmienić retorykę (fed pivot)

2) O ile dobrze rozumiem to główny składnik inflacji CPI który wpłynął na ostatni wzrost to „Housing, shelter”. Czy nie jest tak że podnoszenie stóp % może wpływać na wzrost cen wewnątrz tej kategorii (właściciele podnoszą czynsze częściowo uzasadniając to wzrostem rat kredytów zaciągniętych pod zakup nieruchomości)? Jeśli tak jest i FED to dostrzega to ostatni wynik nie musi dawać tak mocnych argumentów do kolejnych podwyżej jak wycenił to rynek

3) WSJ – chyba nie można przesądzać że mają jakieś nieoficjalne wcześniejsze informacje – być może po prostu publikują zapowiedź takiej podwyżki jaka jest najbardziej prawdopodobna i do tej pory zwyczajnie trafiali. Pogłoski że mają jakiś inside są w interesie WSJ.

1. to już trochę za późno

2. trochę tak jest, ale myślenie Fed jest dośc pokrętne…

Panie Przemku, czyżby zmieniał Pan opinię o inflacji w USA? Jeszcze niedawno oczekiwaliśmy górki i rozpoczęcia spadków CPI, jak i bazowej (spadające ceny surowców, frachtu, zawieranie nowych umów najmu po niższych cenach). Czy zatem nie należy się spodziewać szczytu na CPI w USA?

Odnosnie Polski, nie wiem czy ma Pan podobne przemyslenia, ale mi sie wydaje, że nie należy spodziewać się spadku cen. Rząd i NBP robi wszystko żeby pogrążyć złotego. Czy spodziewa się Pan scenariusza z HUF na PLN, czyli znacznego osłabienia?

dziekuje i pozdrawiam, Marcin Piskała

co do USA nic się nie zmieniło – inflacja będzie spadać, pytanie w jakim tempie

na razie spada wolno (a bazowa rośnie) więc Fed dokręca śrubę

co do PL, ciągle mam nadzieję, że ktoś tam się opamięta