Pierwsze półrocze na rynkach akcji okazało się bardzo dobre. Przykładowo dla indeksu spółek technologicznych Nasdaq100 było to najlepsze półrocze w historii. Jeśli jednak martwisz się tym, że przegapiłeś bessę w USA mam dla Ciebie pocieszenie – nie przegapiłeś bessy.

Szaleństwo na dolarowym WIG20

No dobrze, przyznaję, że użyłem tego zaczepnego tytułu aby pochylić się dziś nad ciekawym – i zarazem niełatwym – wątkiem kursu walutowego w inwestycjach portfelowych. Jest on często pomijany, może dlatego, że na giełdach rządzi home bias (tj. inwestorzy wybierają krajowe akcje przez co wątek kursowy ich nie dotyczy) , może dlatego że media globalne koncentrują się na Wall Street z punktu widzenia inwestora w USA, a może po prostu nie lubimy komplikować sobie i tak zawiłej rzeczywistości. Jednak ostatnie przykłady, aż proszą się o rozwinięcie tego tematu.

Zacznę od tego, co wyczynia się na naszym rodzimym GPW. W dzisiejszym artykule nie będę pochylać się nad oceną czy perspektywami rynków, teorii odnośnie sinusoidy na WIG20 można by mnożyć. Nie będę udawać, że oczekiwałem aż takiego zwrotu, choć pisałem o szansie w artykule „Bananowe nadzieje” w sierpniu 2022 (TUTAJ). Jednak nie o tym dziś. Jedną z możliwych teorii w odniesieniu do szarży GPW jest efekt dźwigni jaki inwestorzy zagraniczni uzyskują przy jednoczesnych wzrostach rynku oraz umocnieniu złotego do dolara.

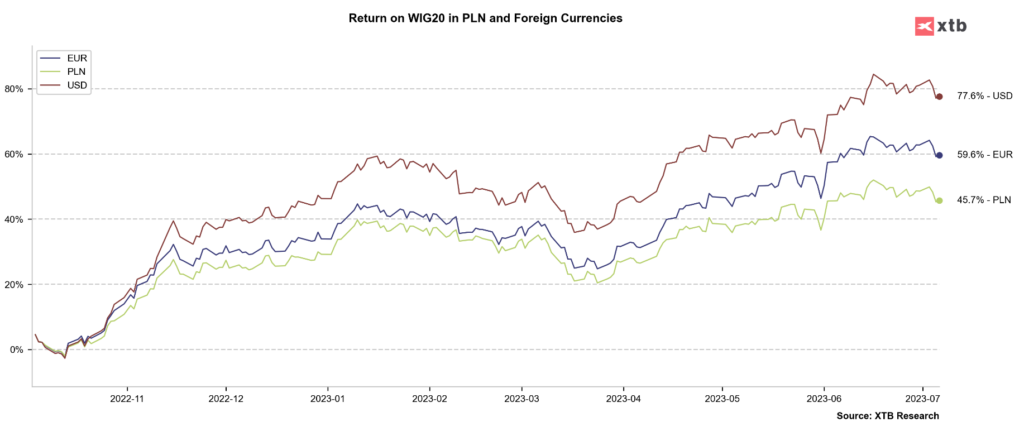

Wzrosty na WIG20 od początku czwartego kwartału 2022 roku były imponujące, ale to nic w porównaniu ze stopami zwrotu realizowanymi przez inwestorów z bazą w dolarach. Źródło (tego jak i każdego z kolejnych zdjęć/wykresów): opracowanie własne na podstawie danych z Macrobond

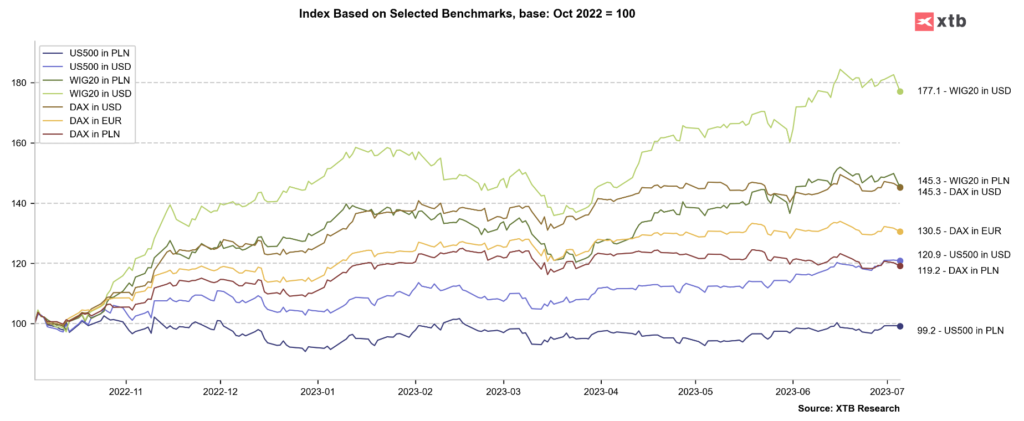

W pewnym momencie dolarowa stopa zwrotu przekraczała 80%! Owszem wzrosty w Europe, szczególnie na GPW były mocne, ale na Wall Street również mamy hossę. Jednak jeśli uwzględnimy wpływ kursu okaże się, że S&P500… stoi w miejscu!!! A jeśli powiem Wam, że dolarowy WIG20 to jeden z najgorszych możliwych indeksów zaś S&P500 jeden z najlepszych? Brzmi interesująco? Zapraszam zatem do dalszej części artykułu.

A co tu się stało? Podczas gdy w Warszawie inwestorzy realizowali atomowe wzrosty, wartość amerykańskich akcji w portfelu Polaków… stała w miejscu! To efekt wpływu zmian kursowych.

Jak czynnik waluty wpływa na zachowanie inwestycji?

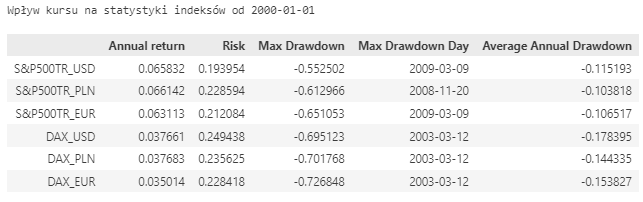

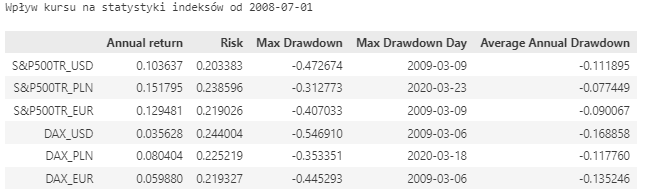

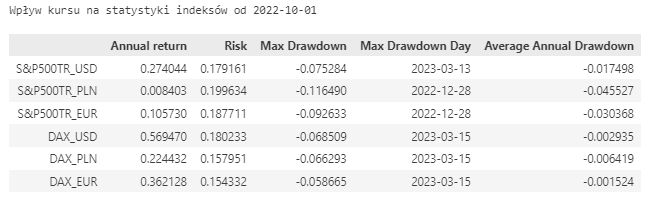

Wybrałem dla Was 3 okresy, aby pokazać jak czynnik kursu radykalnie może wpłynąć na parametry inwestycji – od początku 2000 roku, od połowy 2008 i wspomniany krótki okres od października 2022 roku. Dane znajdziecie przedstawione poniżej w tabeli (teraz, gdy to piszę przyszło mi do głowy, że mogłem zrobić ładne procenty w tych tabelach… ale wybaczcie, jest niedziela 8:22 a ja już zacząłem urlop, musi tak zostać).

S&P500 i DAX od 2000 w USD, EUR i PLN. Jak widać parametry są bardzo podobne.

S&P500 i DAX od lipca 2008 w USD, EUR i PLN. Parametry inwestycji w PLN biją pozostałe na głowę.

S&P500 i DAX od października 2022 w USD, EUR i PLN. Okres jest oczywiście bardzo krótki.

Co z tego wynika? Ktoś mógłby powiedzieć, że w długim okresie kurs nie ma znaczenia (słyszałem takie opinie), ale to nie jest prawda – w długim okresie jest czas na powrót do średniej (co nie zawsze następuje, zapytajcie Szwajcarów) i po prostu dziś kurs USDPLN jest niemal na tym samym poziomie co na początku 2000 roku! Przy okazji pochylę się nad miarą ryzyka – w inwestycji wyższa stopa zwrotu powinna być wynagrodzeniem za większe ryzyko, niestety często jest ono mierzone odchyleniem standardowym (jako miarą zmienności), ale w mojej ocenie nie sprawdza się to – jeśli indeks systematycznie rośnie ale „zygzakiem” będzie mieć tę miarę podwyższoną, mimo że dla inwestora nie będzie to problem. Wolę średnie roczne obsunięcie (ostatnia kolumna) i maksymalne obsunięcie (3 kolumna), bo te wystawiają inwestora na prawdziwą próbę wytrzymałości. Tych miar będę używać dalej i jak widzicie inwestycja w PLN wypada w długim okresie minimalnie lepiej. Jednak prawdziwe różnice są w kolejnych tabelach!

W 2008 roku był szał na sprowadzanie samochodów z USA, ale jak pokazuje tabela jeszcze lepszą inwestycją były amerykańskie akcje.

Polski inwestor nie tylko zrealizował znacznie wyższą stopę zwrotu niż amerykański, ale też przy znacznie niższym ryzyku (nawet obsunięcie podczas globalnego kryzysu było „do przeżycia”). Ostatnia tabela pokazuje odwrotny stan rzeczy – pomimo hossy na Wall Street nie ma zysku dla polskiego inwestora! Oczywiście tu upływ czasu jest jeszcze niewielki, tabele te pokazują jednak, że wpływ kursu może mieć naprawdę duże znaczenie.

Jak indeksy wyglądają w różnych oknach czasowych?

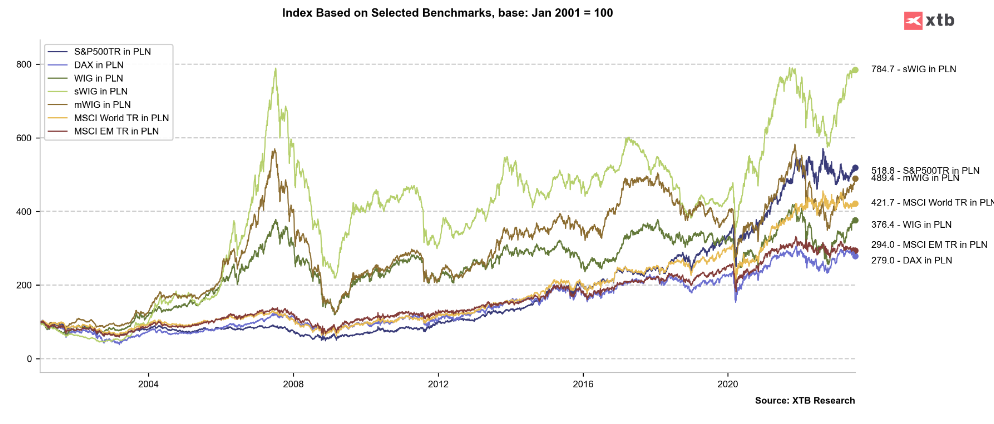

Jako inwestorzy z bazą w PLN (większość z nas zapewne realizuje dochody i wydatki głównie w polskich złotych) nie możemy sobie od tak wybierać w jakiej walucie inwestujemy w dany rynek. Są sposoby „radzenia sobie”, ale o tym napiszę więcej na końcu. Na ten moment przyjrzyjmy się jak różne rynki radziły sobie w kilku wybranych oknach czasowych – długim, średnim i krótkim. Wybrałem indeksy GPW, indeksy amerykańskie oraz globalne MSCI. Należy pamiętać, aby dla dłuższych okresów wybierać indeksy „total return” uwzględniające dywidendę, gdyż różnice mogą być znaczne! Oczywiście tak jest w tym przypadku.

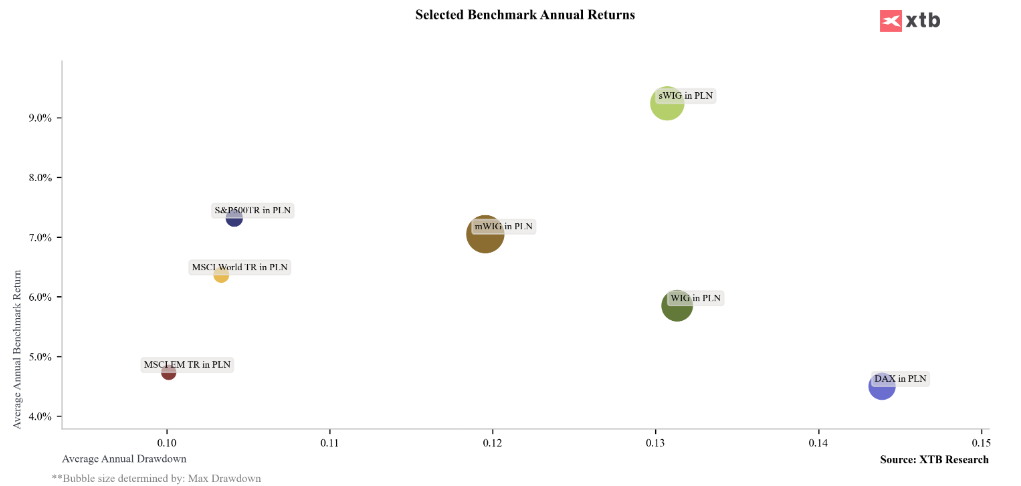

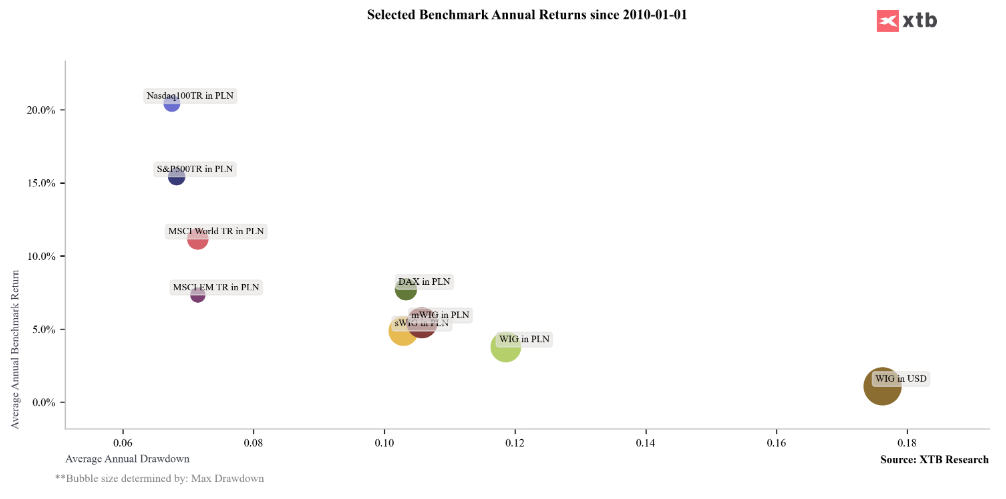

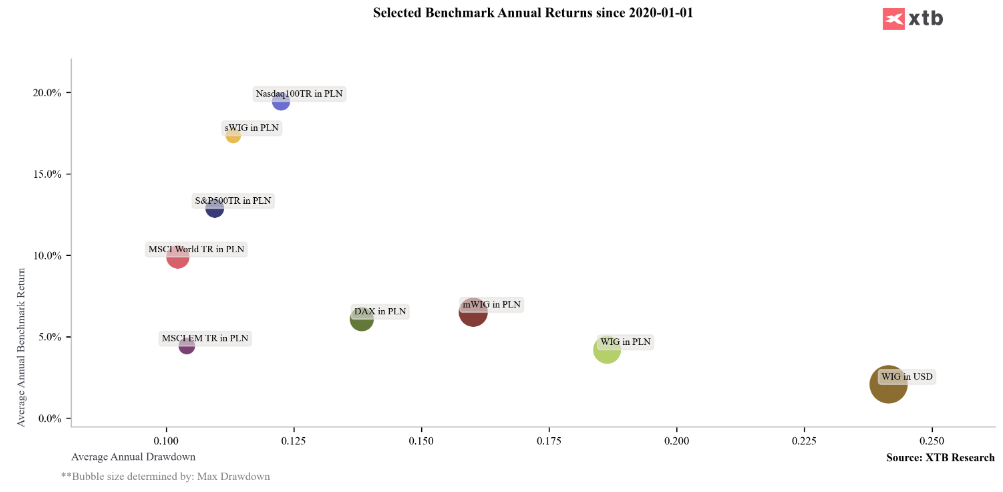

Do zobrazowania statystyk (aby nie męczyć Was tabelami) posłużę się wykresami. Jeśli ktoś kojarzy koncepcję CAPM będzie dobrze poruszać się w tych wykresach – dla pozostałych po prostu napiszę, że chcielibyśmy mieć „kulki” z indeksami w lewym górnym rogu – niskie ryzyko i wysoki zwrot, ale oczywiście jest to zazwyczaj niemożliwe, więc chcielibyśmy chociaż, aby rosnącemu ryzyku towarzyszył wyższy zwrot. Przejdźmy zatem do prezentacji danych.

W ponad 20-letnim okresie od początku 2000 roku najlepiej pod kątem stopy zwrotu wypadł… swig80! Towarzyszyło temu jednak niemałe ryzyko. Mimo iż punkt startowy wypada tuż przed pęknięciem bańki dot-com nieźle wypada też S&P500 (wszystko oczywiście w PLN), który cechuje się dużo mniejszym ryzykiem. Niestety Nasdaq100 w ujęciu total return występuje w macrobond dopiero od 2003 roku, więc nie ma go w tym porównaniu.

Dominację swig80 w zakresie stopy zwrotu w dużej mierze wyjaśnia to, co wydarzyło się w latach 2004-07. Szaleństwo na punkcie BRICS (udzielające się większości rynków wschodzących), wejście do UE i nadzieje na szybkie wejście do strefy euro zafundowały potężną hossę na GPW i jednocześnie gigantyczne umocnienie złotego. Inwestorzy mają nadzieję, że obecne tendencje to powtórka tej „hossy pokoleniowej”, choć okoliczności nie są tak sprzyjające.

Jeśli weźmiemy krótszy, choć nadal bardzo długi okres od początku 2010 roku, sprawy mają się już znacznie inaczej – za wyjątkiem S&P500PLN, który nadal pozycjonuje się w interesującym miejscu. Zwrócę uwagę na trzy kwestie: 1) bez wsparcia giga-hossy 04-07 polskie indeksy kulą się w środku wykresy i pod kątem zarówno stopy zwrotu, jak i ryzyka wypadają gorzej niż ich benchmark, czyli MSCI rynków wschodzących, 2) mamy bardzo nietypową sytuację, gdzie idąc po ścieżce MSCI EM -> MSCI World -> S&P500 -> Nasdaq100 mamy coraz wyższą stopę zwrotu i coraz niższe ryzyko – to efekt dominacji spółek technologicznych! 3) zobaczcie gdzie jest dolarowy WIG20, którego dodałem do porównania i przypomnijcie sobie jak na początku tekstu pisałem, że to fatalny indeks pomimo ostatniej szarży.

No i wreszcie okres od początku 2020, czyli po trwającej ponad dekadę hossie, a zarazem tuż przed COVID, chyba nienajgorszy punkt startowy. Tu sprawy wyglądają nieco normalniej, tj. na linii MSCI World -> S&P500 -> swig -> Nasdaq100 relacja zysk/ryzyko została przywrócona. Co jeszcze tu widać? Swig wrócił do żywych – okazuje się zatem, że GPW może mieć bardzo silny indeks pod pewnymi warunkami. WIG20 dolarowy i S&P500 niezmiennie na swoich (przeciwstawnych) miejscach. Aha, zobaczcie jak marnie w tych wszystkich okresach wypada DAX, nad którym często rozpływają się inwestorzy.

Co to oznacza?

Podsumujmy tę analizę w formie kilku raczej luźnych wniosków:

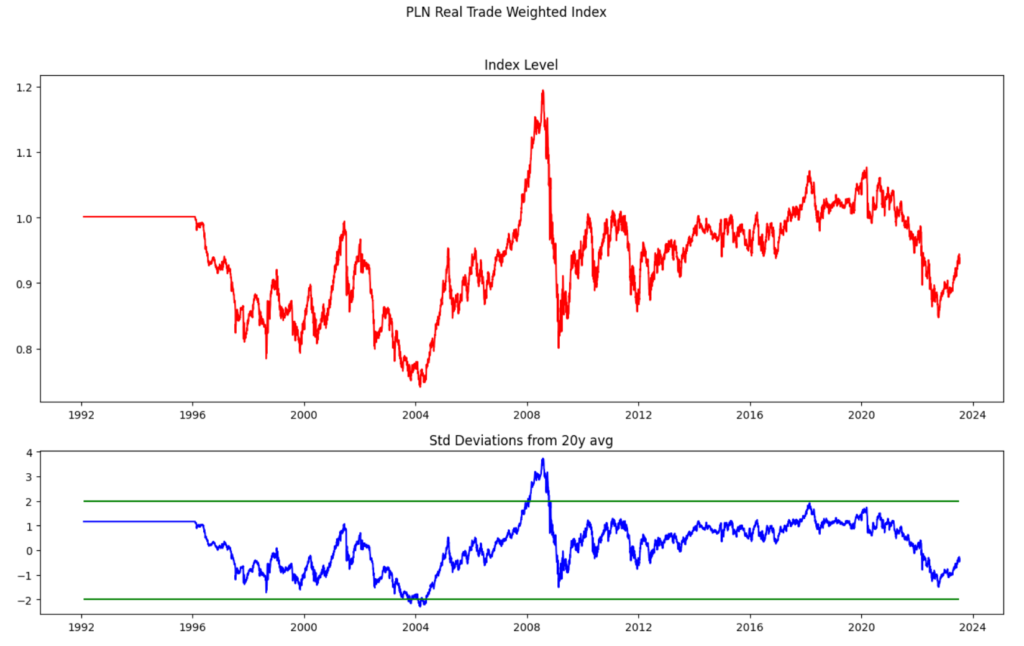

- Kurs waluty potrafi istotnie wpłynąć na parametry inwestycji, oczywiście szczególnie startując z punktu, gdy dolar jest bardzo drogi lub tani (co naturalnie będąc w tym punkcie nigdy nie jest takie oczywiste 😊 )

- S&P500 w PLN niezależnie od okresu wypada dobrze – oczywiście to jest historia, ale wydaje się, że to daje kredyt zaufania i istotne miejsce w portfelu

- Polskie indeksy wypadają słabo poza swig80, nawet jednak ten zdobywa statystyki „szarżami”, przez to jego miary ryzyka są wysokie

- WIG20 w USD to koszmarny indeks, pomimo ostatniego eldorado

- Rynki wschodzące wypadają ogólnie słabo – oczywiście ponownie to jest tylko historia i być może kolejna dekada będzie wyglądać inaczej! (tu polecam wpis o Azji)

- S&P500 w PLN tak naprawdę nie był w bessie – od dwóch lat konsoliduje się na szczytach. Dla jednych to oznacza brak „okazji”. Ja dodam jednak, że jeśli ktoś rok temu chciał kupić „przecenione amerykańskie akcje” to dziś może je kupić niemal po tej samej cenie!

- W okresach bardzo słabego złotego można ratować się ETFami zabezpieczonymi walutowo – sugerowałem to w ubiegłym roku (choćby TU, w komentarzach 2 wymienione ETFy)

To byłoby na tyle – czeka mnie odwyk od monitorów i polskie góry, życzę Wam udanych. Niezależnie czy pracujecie, czy odpoczywacie życzę Wam pięknej pogody i udanych inwestycji.

Obecnie dolar nadal jest nieco przewartościowany, ale za to złoty przesunął się z pozycji znacznego niedowartościowania w okolice fundamentalnej równowagi. Moim zdaniem to oznacza, że nie musimy się już tak obawiać ekspozycji na dolara w portfelu akcyjnym.

Fantastyczna i czytelna analiza bez zbędnego rozwlekania! Samo clue. Dziękuję za ten artykuł bo potrafi przywrócić na właściwe tory w chwili niepewności i zawahania. Czy przewiduje Pan w najbliższym czasie szanse na jakieś korekty na SP500 czy już tylko szaleńcza i ślepa pompa w górę na fali zachwytu nad AI nie wiadomo do kiedy? Wymieniony dolar zaczyna parzyć na koncie brokerskim w miarę upływu czasu (i to pomimo wymiany na IB01).

Oczywiście nigdy nie wiadomo do kiedy 😉

Powiem tak – cykl zacieśnienia pieniężnego od w świecie zachodnim jest najsilniejszy od lat 80-tych. Nie wiem jakim cudem to miałoby nie odbić się istotnie na gospodarce. A jak to rozegrają rynki? 🙂

No dobra doktorku (bez obrazy 😅) ale czy PLN ma szanse na umocnienie czy nawet na obronę obecnych poziomów czy czeka go obsówa patrząc na kondycję gospodarcza plus ryzyko destabilizacyjne?

Proszę pamiętać jednak, że polityka gospodarcza jest suboptymalna nie tylko u nas. Fakt, dbałość o stabilność cen jest dość wątpliwa w relacji do USA, ale takie czynniki nie przekładają się w krótkim okresie.

Tanio juz było:

Every single tech mega cap apart from $AMZN was a “value stock” at some point.

NTM P/E lows

$MSFT 8.3x (Aug-11)

$AAPL 8.8x (May-13)

$NVDA 9.1x (Oct-11)

$GOOG 12.2x (Jun-12)

$META 12.3x (Nov-22)

$NFLX 15.1x (Aug-22)

$TSLA 20.0x (Dec-22)

PLN pokazal ostatnio ze nie warto w nim trzymac oszczednosci, trend na w1 EURPLN rowniez mowi aby od PLN trzymac sie z daleka, lepiej robic to co ameryka majac USD za pazucha. Mozna wtedy np kupowac DAX za 11k wymieniajac USD na EUR po 0.95 i zeby potem sprzedac po 16k i odkupic USD za 1.10

umocnienie jena moze oznaczac ze Buffet bedzie wychodzil z akcji japonskich. musza jeszcze jena umocnic z 15% aby zarobic i na nowym ATH nikkei i aby malo jenow wymienic spowrotem na duzo dolarow

Jestem bardzo zadowolony, że trafiłem na tę stronę . Wielu autorom wydaje się, że mają odpowiednią wiedzę na poruszany przez siebie temat, ale niestety tak nie jest. Stąd też moje ogromne zaskoczenie. Czuję, że chyba powinienem wyrazić uznanie za Twoją pracę. Zdecydowanie będę rekomendował to miejsce i regularnie odwiedzał, aby poczytać nowe posty.

Dziękuję

Niestety nie publikuję tak często jak bym chciał i przede wszystkim jak na to Państwo zasługują – niestety taki etap w życiu

Dzięki za rozsądne analizy. Zawsze, kiedy inwestycja wydaje się hitem, trzeba odzoomować wykres do dłuższego okresu.

Przy okazji – co z wprowadzeniem ETF na EM ex-China w XTB?

Udanego urlopu!

niestety jest problem z cenami :/

Ja trochę z innej beczki. Usłyszałem kiedyś o zabawie w informatyka. Proszę o rozwinięcie tematu.

przepraszam za późną odpowiedź – urlopowa przerwa – cóż, kilka lat temu stwierdziłem, że mam wiele pomysłów na analizy, ale ograniczały mnie umiejętności. A to wciąga.

Trzymam dolara od prawie 2 lat. Nie czuję tej hossy.

Indeksy SP500 i US100 na szczytach, a ETF SPYD (artystokrata diwidendowy US) na -15% od szczytów. Czy to oznacza nadchodzącą recesję ?

szczerze nie badałem takiej zależności

Dziękuję za kolejny merytoryczny wpis. Chciałbym zapytać, jaka jest Pana opinia odnośnie obecnego rynku amerykańskich obligacji skarbowych? Czy przy obecnych wycenach i prawdopodobnie kończących się podwyżkach stóp, TLT mają za sobą dołek i „skazane są” na wzrost ceny, czy jednak nie jest to takie oczywiste?

Nigdy nie jest oczywiste – ale tak, prezentują się dość kusząco, choć czynnik walutowy przy obecnym trendzie trochę straszy.