Chcę Wam zaproponować nową serię – 5 wykresów tygodnia. Taki dość szybki i luźny wpis, dzięki któremu przekażę Wam to, co uważam za ważne dla rynków i gospodarki. To od Was zależy, czy ten wpis się przyjmie i zastąpi „okiem doktora”, czy raczej będzie mu towarzyszyć. Od razu też nadmienię, że nie gwarantuję cotygodniowej regularności (niestety dobijam do twardych limitów doby), ale będę się starać. Na pierwszy ogień mamy Fitch, NFP, Airbus (aka niemieckie zamówienia), Apple i ropę. Zapraszam do lektury i komentarzy.

Fitch tnie rating USA – czas panikować?

Agencja ratingowa Fitch obniżyła długoterminową ocenę wiarygodności amerykańskiego rządu jako emitenta z AAA do AA+. Nie da się ukryć, że to właśnie to wydarzenie zainicjowało pogorszenie nastrojów na rynkach i stąd zrozumiałe pytania, na ile sprawa jest poważna. Ja napisałem na t… X?, że tu duża rzecz i od razu rykoszetem uderzyła we mnie wojenka klawiaturowych watażków (swoją drogą zadziwia mnie jak ludzie wykorzystają każdą płaszczyznę do wyrysowania osi konfliktu, nic dziwnego, że są następnie tak łatwo rozgrywani przez polityków). Ale wróćmy do ratingu. Dlaczego uważam, że to duża rzecz? Weźmy za przykład Cesarstwo Rzymskie, którego upadek najczęściej datowany jest na rok 476, czyli rok upadku miasta Rzym. Jednak lata świetności to znacznie wcześniejszy okres, a już w III wieku Cesarstwo przechodziło przez potężne turbulencje, choćby w okresie, gdy uzurpatorzy do tytułu zmieniali się niczym rękawiczki, często będąc marionetkami w rękach elit. Albo przykład doświadczony przeze mnie naocznie w tym roku – katedra w Maladze budowana pomiędzy 1528 a 1782 rokiem – piękna, ale bez jednej wieży, gdyż ostatecznie na budowę przestały napływać pieniądze z kolonii. Chcę przez to powiedzieć, że potęgi z reguły nie upadają z dnia na dzień. Czasem rozkład trwa nawet kilkaset lat, a w międzyczasie mamy okresy reform i próby odbudowy potęgi. Nie stawiam też krzyżyka na USA – nie wiemy, co będzie potem i czy kolejny dominator nie byłby znacznie gorszy. Fitch na pierwszym miejscu zwraca uwagę na spadek jakości rządzenia. Kluczowe decyzje gospodarcze przestają być efektem długofalowego planowania, a coraz częściej są pokłosiem kompromisów „na za pięć dwunasta”. Oczywiście ekonomia polityczna nie jest tematem nowym, ale można mieć wrażenie, że w relacji do kilku dekad po II Wojnie w tym wieku obserwujemy gwałtowny spadek standardów, zapewne po części jako efekt rozleniwienia i samozadowolenia z osiągniętych rezultatów ekonomicznych w świecie zachodnim.

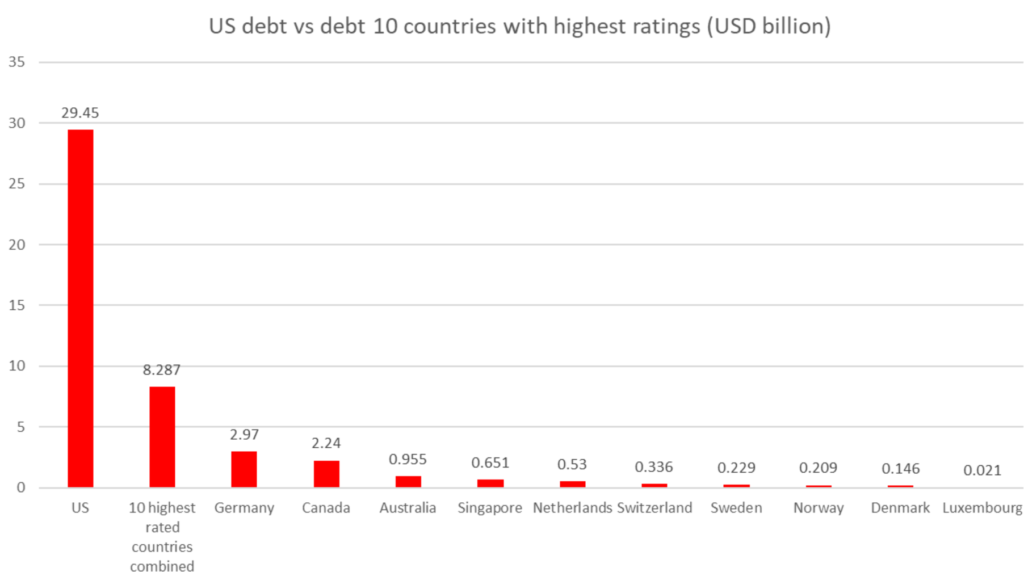

Nawet jeśli są instytucje wymagające potrójnego A od emitenta, pozostały rynek takiego długu po prostu jest bardzo mały. Źródło: Opracowanie własne na podstawie danych z Bloomberg.

Natomiast rynkowo decyzja Fitch może być co najwyżej „kamyczkiem uruchamiającym lawinę” po okresie bardzo dobrych nastrojów, ale umówmy się – takim kamyczkiem może być niemal wszystko. Z naszych analiz w zespole XTB wynika, że w pierwszym miesiącu po obniżce ratingu dla kraju rozwiniętego, rentowności długu tego kraju zazwyczaj nawet lekko spadały! Teoretycznie Fitch odegrał kluczową rolę, bo po tej zmianie AA+ jest ratingiem dominującym dla USA (AA+ ma też S&P, Moody’s utrzymuje AAA), a technicznie niektóre instytucje zobowiązane w zapisach do utrzymywania ratingu AAA mogłyby być zmuszone do wyprzedaży długu USA, ale nie sądzę aby tak było. Po pierwsze, Goldman wskazuje, że większość instytucji wyłącza z tych zapisów papiery USA, a po drugie, nawet gdyby tak nie było, jak niby instytucje miałyby to zrobić, skoro rynek dominującego AAA jest 4-krotnie mniejszy niż rynek długu USA. Łatwiej już zmienić zapisy. Natomiast może się okazać, że kraje mające AAA u każdej z agencji doświadczą relatywnie większego popytu na swój dług (zdecydowanie największym rynkiem są tu Niemcy – ETF np. IS0L.DE).

Rynek pracy nadal mocny

Oczywiście nie jest powiedziane, że rentowności długu USA muszą spadać – poza ratingiem są jeszcze inne czynniki. W ostatnim wpisie zaznaczyłem, że po decyzji BoJ obligacyjne niedźwiedzie mogą spróbować finalnej szarży (wpis TUTAJ), a do tego rynek pracy pozostaje uparcie mocny w USA i jeśli tylko dane o inflacji (czwartek, 14:30) nie przeszkodzą, Fed może we wrześniu jeszcze raz podnieść stopy.

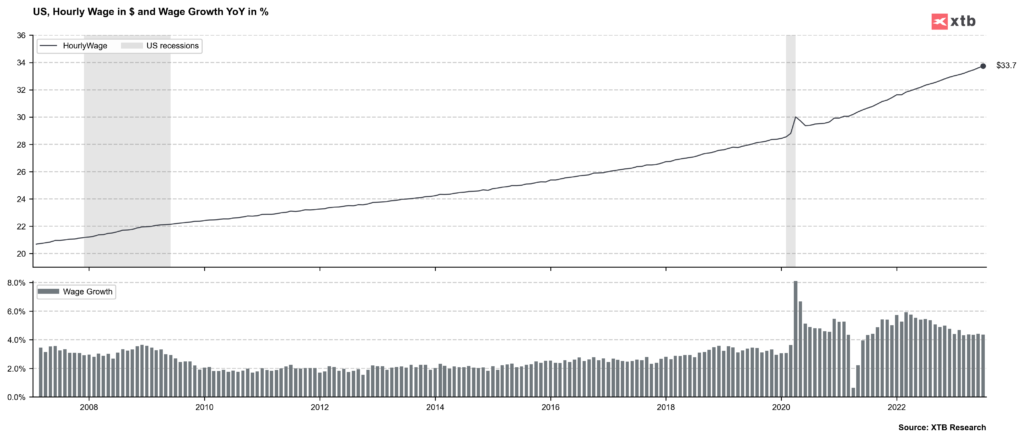

Dynamika płac w USA jest nadal znacznie wyższa niż przed pandemią. Źródło: opracowanie własne na podstawie danych z Macrobond

NFP niby nie był spektakularny na poziomie zatrudnienia (+187k), szczególnie po super mocnym ADP i po raporcie obligacje zyskiwały, a dolar tracił. Natomiast wątpię aby Fed odczytał te dane jako przejaw słabości. Stopa bezrobocia znów cofnęła się do 3,5%, a dynamika płac pozostała ma 4,4% (a rynek oczekiwał 4,2%) – niby nie tak dużo, ale dwukrotnie więcej niż przez sporą część poprzedniej dekady.

Słabnąca koniunktura i niemiecka niespodzianka

Początek sierpnia to także finalne dane o koniunkturze za lipiec – łącznie globalnie były to najgorsze dane od grudnia 2022. Było kilka pozytywnych aspektów – mocne odbicie PMI w Korei i niekończący się boom w Indiach (do nich zaraz wrócimy), ale też koszmarne dane z Niemiec i Szwajcarii (wpis o tym także TUTAJ).

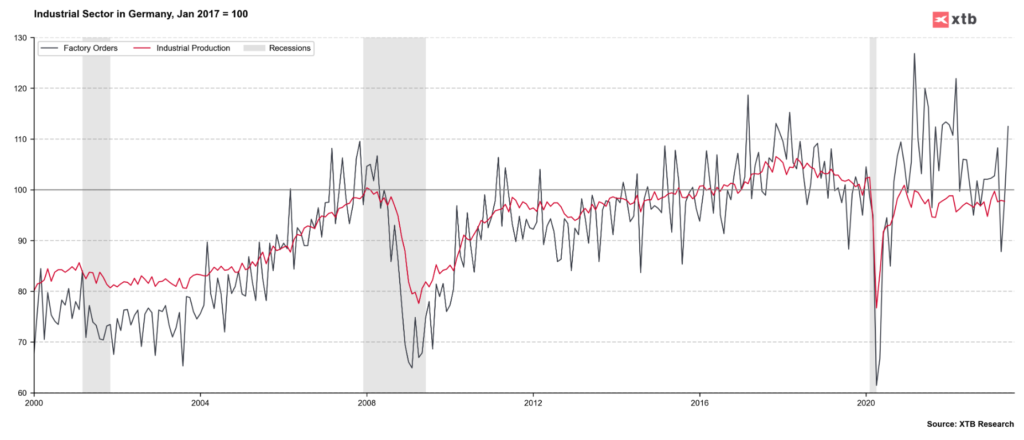

Dane o zamówieniach w Niemczech wyglądają niezwykle obiecująco – jest jednak haczyk. Źródło: opracowanie własne na podstawie danych z Macrobond

Właśnie w odniesieniu do Niemiec warto wspomnieć o gigantycznym kontraście pomiędzy fatalnym PMI (38,8 pkt.), a atomowo rosnącymi zamówieniami. Już wyjaśniam – ten fantastycznie wyglądający wzrost zamówień to efekt… jednego zamówienia na Airbusy z Indii (link do artykułu reuters)! Ale zaraz, przecież Airbus jest francuski, a kluczowy w tym zamówieniu model A320 składany jest w Chinach i USA? Tak, ale jak możemy przeczytać na samej stronie Airbusa (link) wytwarzane w Niemczech podzespoły odpowiedzialne są za ponad połowę wartości modelu.

Co to oznacza? Przede wszystkim, dane o zamówieniach niemal na pewno w kolejnych miesiącach pokażą spadki. To nie oznacza, że tak wielkie zamówienie jest bez znaczenia – ostatecznie to nie tak źle być technologicznym sercem całego procesu (na pewno lepiej niż montownią w Chinach) i ogromne zamówienie będzie mieć też efekt wpływu na całą gospodarkę. Jednak zapewne nie zmieni dominującego trendu spowolnienia. Aha i wiecie co jeszcze mnie wkurza? Że Hindusi wykorzystują cynicznie agresję wobec Ukrainy dla własnego rozwoju (tania ropa od… wiadomo) – ale taki jest ten świat.

Czy Apple to nadal wzrostowy biznes?

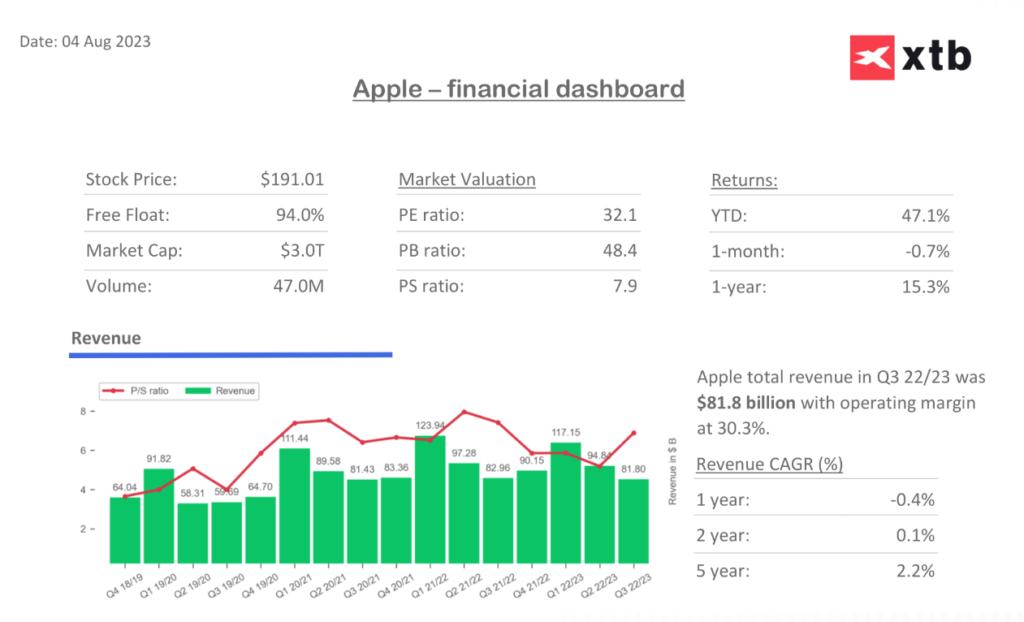

Trwający obecnie sezon wyników w USA jest dość solidny, głównie dlatego, że popyt w gospodarce nadal pozostaje względnie mocny (zauważcie, że Meta, Amazon, Alphabet zaskoczyły głównie w zakresie przychodów z reklam). Zatem rynek spodziewał się kolejnej bomby od Apple, a wyszedł trochę niewypał. Owszem, wyniki na poziomie EPSu nadal się zgadzają, ale popyt na flagowe produkty już jakby nie rośnie, a przecież mamy cały czas mocną gospodarkę – co będzie jeśli popyt jednak załamie się pod wpływem zacieśnienia?

Dynamika przychodów Apple nie jest ostatnio jakoś szczególnie oszałamiająca. Źródło: opracowanie własne na podstawie danych z Bloomberg

To był dla mnie ciekawy tydzień, taki pod znakiem AAA – nie tylko rating, ale wyniki ogłaszały Arista Networks, Apple i Amazon – dwie pierwsze spółki z ostatniego top5 mojego modelu (link). Arista wygląda świetnie, co do Apple mam trochę mieszane uczucia także subiektywnie, bo jestem bardzo rozczarowany iphonem po przesiadce z Galaxy, ale tu staram się oddzielić subiektywizm konsumenta od oceny spółki. Zobaczymy co pokaże kolejna edycja modelu – zostały niecałe 4 tygodnie.

Uwaga na ceny ropy!

W przyszłym tygodniu kluczowe będą dane o inflacji – rynek oczekuje 3,3% i 4,8% dla bazowej. Z bazową może być różnie bo nadal widać presję spadkową na ceny używanych samochodów i choć lipcowy ISM pokazał odnawianie się presji kosztowej w usługach USA, niekoniecznie musiało się to przełożyć już na lipcowe dane. Natomiast inflacja ogółem w USA w drugiej połowie roku będzie odbijać, bo rok temu od lipca ceny paliw wyraźnie spadały, a teraz znów wyraźnie rosną (i to nawet szybciej niż ceny samej ropy).

Ceny ropy rosną, a to nasili efekt bazy w danych o inflacji. Źródło: platforma XTB

Widzimy się w poniedziałek

Gorąco zachęcam Was do podzielenia się refleksjami zarówno na wymienione wyżej tematy, jak i samej formy artykułu. Także gorąco zapraszam Was na poniedziałkowy webinar, jak zwykle live 7:50.

Bardzo dobry artykuł i forma. Czekam na więcej. A co pan myśli o coraz większym rozwoju chmur co chociażby pokazały wyniki Amazona. Czekam na Snowflake co zaprezentuje. To świadczyć może że wyścig AI się zaczyna na dobre. Nie twierdze że nie będzie tak długo oczekiwanej korekty. Natomiast spółki związane z AI powinny się przed nią w miarę wybronić.

W chmurze siedzę sam dość mocno, więc mogę jedynie się podpisać, natomiast już widać, że tempo spada i pewnie spadnie bardziej (być może przejściowo do ujemnego r/r) ze względu na koszt kapitału. Ale obszar z przyszłością

Pracuje jako programista od 15 lat i nigdy w karierze nie doświadczyłem takiego spowolnienia. Ofert pracy jest bardzo mało, projekty się zwijają, ławeczki w kontraktorniach wydłużają. Po upadku SVB rynek Venture Capital zaliczył znaczny spadek. To będzie lub już powoli zaczyna mieć wpływ na zapotrzebowanie startapow na zasoby w cloud. Ponadto firmy będą chciały ciąć koszty, z tym że zanim je wprowadza w swojej infrastrukturze – miną miesiące.

pewnie właśnie tak będzie

chmura daje wiele możliwości, ale to też jest learning curve, a to wymaga czasu

Na razie co do chmury to jest wielki optymizm i bieg na zakupy usług, ale coraz więcej firm widząc ostateczne koszty po przejściu zaczyna się zastanawiać, czy to był dobry pomysł. A dostawcy chmur też będą musieli wyjść na swoje, więc być może taniej nigdy nie będzie, tylko właśnie odwrotnie.

Moim zdaniem przed programistami jest jeszcze dobra przyszłość 🙂

Pełna zgoda z jednym wyjątkiem. Nawet jak będzie recesja to nie jest tak że firmy nie mają całkowicie pieniędzy. Wręcz przeciwnie to jest dobry moment na budowanie działów AI i zatrudnianie developerów bo jest z czego wybierać. Największe banki, fundusze rekrutują na potegę. Nie wszyscy programiści muszą mieć doświadczenie w AI żeby się przekwalifikować. To tak jak z boomem na webservice. Jasne próg wejścia dużo wyższy, ale jak ktoś ma doświadczenie w programowaniu to i łatwiej z nim w tym temacie nawiązywać kontakt. Sam programuje i widzę że trochę bańka IT pęka ale równolegle tworzy się nowa. Uważam że dział AI nie pokazał nawet 5% tego jak wpłynie na rynek. Jasne wiele będzie wydmuszek które pękną, ale narodzi się wiele ciekawych projektów. Bez chmury nie uda się tego zrobić a trzymanie cash-u na kontach w obecnej sytuacji dla firm nie jest korzystne. Firmy wiedzą że muszą iść w AI bo jak przegapią ten moment to w przyszłości znikną z rynką. To tylko moje skromne zdanie.

Dla odmiany, ja pracuje w jednej z topowych firm z segmentu 'application software’ operujacej w modelu SaaS i w ostatnim kwartale widac spore ozywienie, klienci enterprise spowrotem wrocili do zakupow po niebepewnosci jaka miala miejsce na pcozatku roku.

Świetny pomysł na serię Panie Doktorze 🙂

Na otwarcie tygodnia w poniedziałek webinar, a na jego zwieńczenie post o najważniejszych wydarzeniach, jakie miały miejsce, wraz z wykresami. Wspaniale 🙂

Dziękuję za wszystkie webinary i wpisy.

Pozdrawiam i udanej reszty weekendu 🙂 oby z lepszą pogodą

PS. „protip”

zauważyłem, że czasami pokazując wykresy ze swoich wpisów na poniedziałkowych webinarach, automatycznie one Panu przeskakują. W prawym górnym rogu ma Pan przycisk play/pause analogiczny do filmów np. na YT.

Widzę że korzysta Pan z WP dla swojego bloga. Domyślam się, że ta galeria to jakiś plugin WP. Powinno dać się w nim zmienić to zachowanie, aby ten nie startował tego automatycznego przechodzenia po obrazkach. (obecnie gdy wejdę w obrazek, przycisk play jest jakby automatycznie uruchamiany, i trzeba kliknąć pause).

dzięki serdeczne!

Dobry wpis, proszę więcej wykresów z króciutkim komentarzem.

5 dni handlu – 5 wykresow tygodnia, dla czytelnikow pomysl bardzo dobry:)

Jak widzi Pan USD przy obecnie rosnacych rentownosciach obligacji ?

na twiterze/X zasugerowal Pan ze dane NFP nie sa zle dla dolara a np. pary EUR/USD GPB/USD zrobily „figure” do gory po czym pod koniec sesji spora korekta, tak samo jak rynek akcji, czym to moglo byc spowodowane i czy widzi Pan kontynuacje w poniedzialek?

Pozdrawiam

Mateusz K

tak, końcówka tygodnia była spektakularna

dług USA „odwinął” w sumie bez jakiegoś wielkiego powodu, na pewno nie był nim NFP

myślę, że fundamenty zaczyanają się bronić na USD, a sama waluta jest teraz w zdecydowanie bardziej neutralnym punkcie – tak jak jesienią 2022 pisałem aby rozważać ETFy zabezpieczane kursowo, tak teraz bym tego nie robił

Jak zwykle świetna i dająca do myślenia analiza. Bardzo dziękuję. Dzięki przekazywanej przez Pana wiedzy (zarówno tutaj, jak i podczas webinarów xtb) można co jakiś czas w zalewie szumu ponownie „ustawić sobie kompas”. W nawiązaniu do treści artykułu 2 pytania:

1. Podoba mi się prezentowane przez Pana podejście by patrzeć daleko i szeroko, a więc nie lekceważyć przyszłego wpływu obecnej polityki monetarnej. Ostatnio kilkukrotnie trafiam (głównie na tt) na poniższe rozwinięcie tego tematu: https://twitter.com/VaderStacks/status/1687797146286706688?s=20 Czy uważa Pan, że mniej więcej tak to może wyglądać i rozgrywać się w podobnych ramach czasowych?

2. Czy chcąc uniknąć inwestowania obecnie (długoterminowo, pasywnie i bardziej na zasadzie „lump sum”) w szeroki rynek z powodów opisanych powyżej i chęci przeczekania nawet dłuższy czas, można coś rozsądnego zrobić z gotówką, która zbyt wcześnie została wymieniona na $? Obecnie czeka zaparkowana głównie w IB01 oraz w mniejszej części w DTLA. Czy są jeszcze jakieś alternatywy? Perspektywa trzymania $ w IB01 rok lub dwa jest chyba delikatnie mówiąc… taka sobie. Kurs wymiany na $ nie był idealny więc już raczej musi to zostać na koncie maklerskim. Gdyby nie to, to z alternatywami złotówkowymi na przeczekanie nie byłoby problemu. Z góry dziękuję za odpowiedź. Oczywiście nie traktuję odpowiedzi jako jakiejkolwiek rekomendacji.

pkt 1 – jak widać jest pewien rozstrzał, sam pisałem podobny artykuł(https://przemyslawkwiecien.pl/okiem-doktora-pivot-fed-i-poczatek-recesji/). Zgoda z Powellem, że gospodarka pozostaje nadzwyczaj odporna, ale jeśli przyjąć standardowy lag w polityce 3-4 kwartały, to obecnie nadal na USA oddziałują dość niskie stopy

pkt 2 – w sumie wymienił Pan już to co raczej można zrobić na rynku kapitałowym, bo dług korpo byłby jedynie dodawaniem niepotrzebnego ryzyka

Dziękuję za jasne i konkretne odpowiedzi. Drążąc jeszcze pkt 1: czy wg Pana biorąc pod uwagę dawno niewidziany poziom i tempo zacieśniania, rzeczywiście prawdopodobny jest za kilka kwartałów aż tak konkretny krach (mam na myśli zjazd o przytoczone w przykładzie np. 40-50%)? Osobiście wsiadałby Pan do tej windy (po ewentualnej niedalekiej korekcie), czy dla bezpieczeństwa wolał przeczekać ten roku lub dwa z boku z obawy przed czymś poważniejszym? Jak się patrzę na ten gap na wykresie SPX w okresie 2000-2017 to mam wrażenie, że wchodząc obecnie z jednorazową wpłatą bliźniaczy scenariusz jest wcale nie mało prawdopodobny. Nawet przy długoterminowym podejściu jest to bardzo długi okres do wyczołgania się z powrotem na powierzchnię. Będę wdzięczny za Pana ogólny punkt widzenia w tej kwestii.

Odrobiłem pracę i przeanalizowałem podlinkowany przez Pana artykuł z maja. Idealnie na temat i można odpowiedzieć sobie samemu. Mam dwa wnioski, które jednak w pewien sposób się wykluczają:

1. Obecne inwestowanie w sposób maksymalnie pasywny, uproszczony i długoterminowy, dodatkowo bez DCA jest dosyć słabym pomysłem, gdyż każdy scenariusz, jak to Pan pokazał jest możliwy (te skrajne z konkretną zwałą również).

2. Z drugiej strony wydaje się, że odkąd FED na dużą skalę do przywracania rynku do życia stosuje QE to nawet w przypadku dużego obsunięcia, okresy odrabiania tak długie jak np. przytoczony przeze mnie okres 2000-2017 (oczywiście w przypadku mocno pechowego momentu wejścia) nie powinny się przydarzać. Tylko czy QE można będzie nadal wykorzystywać tak beztrosko (oczywiście po ogarnięciu inflacji) na tak ogromną skalę (ostatni przykład z Fitchem)? Będę wdzięczny za opinię.

Swietny content, tutaj oraz w poniedzialki.

Panie Przemku, czy nie sadzi Pan, ze te ostatnie mieszane dane w US, wcale nie takie zle, nie sa argumentem nawet do korekty na indeksach, nie mowiac o zmianie trendu wzrostowego? Spolki tech z NDX wydaja sie “zaprojektowane by rosnac”, chocby dlatego jak prowzrostowo raportuje sie wyniki i prognozy by zawsze tylko zadowalac inwestorow. Rosly w strachu generowanym przed FED. Obecnie FED komunikuje nawet brak oznak na recesje… Ostatni zjazd Nasdaq i zawahanie przed dalszymi wzrostami wydaje sie byc mniej niz “strachy na lachy”, czy nie sadzi Pan? Z drugiej strony, drugi spadkowy tydzien od ponad 30 tygodni nie powinien dziwic, jesli wystapi…

Pozdrawiam serdecznie i polecam Cypr (na stale).

Hmm tak, historycznie zły sentyment często był indykatorem kupna i nawet bawimy się z kolegami wskaźnikami mającymi takie momenty pokazać. W drugą stronę niestety działa to już gorzej. Ja bardziej obawiałbym się raczej, że ten nawis zacieśnienia w końcu się osunie na gospodarkę, że skala tych cykli w świecie zachodnim jest niedoceniona… no ale zobaczymy.

Na Cyprze nigdy nie byłem! 🙂

Z tym Rzymem panie Przemyslawie to prawda, chociaz obraz nie jest pelen. Po kryzysie III wieku w IV wieku (do bitwy pod Adrianopolem) zarowno wschodnie jak i zachodnie cesarstwo trzymalo sie bardzo mocno. Wiadomo, nie byl to juz Rzym Trajana, natomiast miał zupełnie wystarczająca siłę, aby nadal byc imperium. Około 30 legionów plus sprawnie zarzadzane panstwo i sciagane podatki. To porazka w bitwie pod Adrianopolem ruszyla ten przyslowiowy kamyczek, ktory zamienil sie w lawine. Przyczyna upadaku było stopniowe przyzwalanie kolejnym ludom na osiedlanie sie na terytorium cesarstwa. Ich lojalnosc byla wzgledem wlasnych watazkow, a nie samego cesarstwa.

Taki był przekaz, ale dziękuję za cenne rozwinięcie wątku.

Myślę, że jednak historia upadku cesarstwa powtórzy się raczej w przypadku EU niż USA. Dwa czynniki zdecydują. Po pierwsze polityka EU działająca na samozniszczenie i ograniczenie konkurencyjności już przynosi efekty. Po drugie położenie geograficzne i odległości od wrogów. USA nikt nie jest w stanie czymkolwiek innym niż atom zagrozić. Jeżeli taka Korea płn jest o siebie spokojna bo ma trochę atomu, to USA raczej nie musi się o siebie martwić. UE tego komfortu nie ma. Tymbardziej, że tutaj każdy gra na siebie, a interesy państw praktycznie w każdej kwestii są sprzeczne. Do tego migracja z Afryki może potencjalnie rozsadzić kontynent, bo próbki jaki to ma wpływ na siły polityczne już mieliśmy. Rzym, biorąc pod uwagę jaką miał linię graniczną i ilu wrogów, i tak cudownie długo przetrwał. UE myślę, że tyle czasu nie przetrwa. I to nie przegrywając żadnej wojny.

Zgoda do tego należy dodać kryzys wartości/tożsamości

Ale EU nie jest i nigdy nie była globalnym mocarstwem

Zdecydowanie dobra inicjatywa, jako omówienie kilku (5) kluczowych wydarzeń mijającego tygodnia. Ale proszę też nie rezygnować z „Okiem Doktora”, jako szerszej, pogłębionej analizy danego tematu. W kazdym razie dziękuję za wszystkie materiały!

Dobry pomysł! Chcemy więcej 🙂

2 sierpnia o 14:30 miało miejsce ogłoszenie QRA https://home.treasury.gov/policy-issues/financing-the-government/quarterly-refunding/most-recent-quarterly-refunding-documents Amerykanie wyemitują w 4 kwartale o 338 mld $ więcej niż planowali, w tym więcej emisji w długoterminowych obligacjach. Ważna rzecz dla rynków

Jestem stałym odbiorcą Pana artykułów, także dziękuję.

Miło mi, dziękuję

Rownieza Panie Przemku przylaczam sie do wyrazow szacunku za wa wykonywana prace (zarowno tutaj jak i podczas firmowych webineriow w poniedzialek). Pana blog i konto twitterowe to prawdopodobnie jedyne warte sledzenia polskojezyczne zrodlo newsow finansowych.

Pozdrawiam

dziękuję serdecznie

Obniżka ratingu USA to jednak nie-duża rzecza, a tylko kolejny kamyczek schyłku USA conajmniej od czasów G.W. Busha.

Lepiej czytało mi się jednak poprzednią formę wpisu. W tematach makro więcej przekazywał Pan informacji.

dziękuję za opinię

postaram się, aby takie wpisy również się pojawiały

Bardzo fajny artykuł

Jak zwykle super analiza. Dzieki

Paradygmat o USA i samym USD jako „safe heaven” (którymi faktycznie jeszcze nadal oba czynniki zdają się być) powinien zacząć dopuszczać do swej struktury negatywne tendencje, które widzimy przede wszystkim od roku 2008 i GFC.

Tendencję – nazwijmy to „specyficznej” – polityki monetarnej, która jak wszyscy wiemy mogła by zdecydowanie obrać zdrowszą formę w ostatniej dekadzie.

Patrząc na krajobraz geopolityczny – ciosy zadawane USA podczas administracji Bidena zdają się być jedynie stawianiem kropki nad „i” w długoletnim procesie degradacji pozycji USA i pozycji USD na arenie międzynarodowej / (wartości petrodolara i inwestycji na rynku amerykańskim).

O populizmie niespotykanym dotąd na taką skalę za oceanem nie trzeba się rozwodzić – idąc śladem Europy widzimy coraz większy sprzeciw dla praktyk kapitalistycznych i coraz większe opieranie się na tym, co już jest – kosztem tego co mogło by być lepsze – stagnacja.

O ile absolutnie nie staję w kontrze do inwestycji czy to w dolara czy na rynku amerykańskim, wierzę, że inwestorzy powinni podchodzić do USA z coraz większą czujnością – przynajmniej jeżeli aktualnie występujące tendencje nie zostaną minimum redukowane.

zgoda 100% ci do spadającej jakości polityki

powstaje jednak pytanie – co zamiast USD? USA daje przykład, który inni chęnie kopiują (lub idą dalej)